Zagadnienia

- 2.1 Podstawowe stopy procentowe

- 2.2 Obligacje zerokuponowe, czynniki dyskontowe

- 2.3 Wartość strumienia przepływów pieniężnych

- 2.4 Zerokuponowe stopy procentowe (spotowe, natychmiastowe)

- 2.5 Struktura stóp procentowych

- 2.6 Chwilowa stopa natychmiastowa

- 2.7 Stopy forward

- 2.8 Chwilowa stopa forward

- Zagadnienia i zadania na Ćwiczenia

2. Stopy procentowe

2.1. Podstawowe stopy procentowe

Na rynku obserwujemy wiele różnych stóp procentowych, z których każda na swój sposób określa cenę pieniądza w czasie i ewentualnie premię za ryzyko kredytowe:

-

stopy skarbowe – stopy po których rządy państw pożyczają pieniądze w swoim kraju – rentowności bonów skarbowych (w przypadku amerykańskich bonów skarbowych (T-bills) stopa dyskonta), stopy dochodowości obligacji skarbowych (T-bonds),

-

stopy repo – stopy transakcji repo (ang. repurchase agreement), to jest transakcji, która polega na sprzedaży papieru wartościowego z przyrzeczeniem odkupu (różnica między ceną odkupu a ceną sprzedaży to odsetki),

-

stopy międzybankowe – stopy lokat i depozytów na rynku międzybankowym – w tym stopy referencyjne typu LIBOR, WIBOR, EURIBOR.

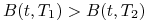

Dla transakcji o takim samym czasie trwania mamy następującą nierówność

przy założeniu, że stopy te zostały sprowadzone do tej samej ,,bazy” (są wyrażone w tej samej konwencji – o tym będzie mowa później). Nierówność powyższa wynika z różnych poziomów ryzyka kredytowego, zawartego w transakcjach którym te stopy odpowiadają.

Prócz tych stóp mamy jeszcze na rynku międzybankowym

-

stopy swapowe – stopy kontraktów wymiany procentowej IRS,

-

stopy FRA – to są de facto stopy forward.

Wyżej wymienione stopy są bezpośrednio obserwowane na rynku, to znaczy są kwotowane lub są ogłaszane. Jest też grupa instrumentów finansowych, których (kwotowane) ceny implikują odpowiedniego rodzaju stopy procentowe. Na przykład mamy

-

stopy dochodowości obligacji skarbowych, papierów komercyjnych (bonów, obligacji emitowanych przez podmioty gospodarcze) (ang. yield to maturity, internal rate of return),

-

stopy forward implikowane przez kontrakty futures na depozyty (Eurodollar futures).

W matematyce finansowej i w inżynierii finansowej używa się również wielu stóp teoretycznych, które nie są obserwowalne na rynku.

Mówiąc o stopie procentowej na ogół odnosimy ją do okresu czasu, w którym ,,żyje” instrument finansowy związany z tą stopą. Oznaczenia dla czasu będziemy często stosować w podwójnych znaczeniach:

-

raz zmienne czasowe, np.

,

,  , będą oznaczać daty (dni),

, będą oznaczać daty (dni), -

innym razem

,

,  będą punktami (liczbami rzeczywistymi)

na osi czasu, które odpowiadają odległości chwil

będą punktami (liczbami rzeczywistymi)

na osi czasu, które odpowiadają odległości chwil  ,

,  od pewnego

ustalonego dnia (początku osi czasu), przy czym odległości te będą

liczone według pewnego sposobu (konwencji).

od pewnego

ustalonego dnia (początku osi czasu), przy czym odległości te będą

liczone według pewnego sposobu (konwencji).

Zwykle będziemy przyjmować, że bieżący dzień jest początkiem osi czasu.

Odległość między dwoma chwilami czasu mierzymy w latach, bowiem

stopy procentowe będziemy zawsze podawać zannualizowane,

tzn. w skali roku (rok jest jednostką czasu). Należy jeszcze zwrócić

uwagę na sprecyzowanie co to znaczy ,,rok”. I tak, odległość między

![]() a

a ![]() , którą będziemy oznaczać symbolem

, którą będziemy oznaczać symbolem ![]() , może być

zdefiniowana

, może być

zdefiniowana

-

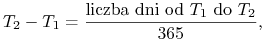

w konwencji ACT/365 jako

-

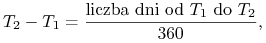

w konwencji ACT/360 jako

-

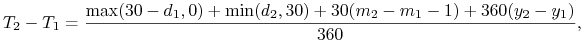

w konwencji 30/360 jako

gdzie

potraktowane jako data zapisaliśmy w postaci

potraktowane jako data zapisaliśmy w postaci

, i analogicznie

, i analogicznie  w postaci

w postaci  – w

tej konwencji liczba dni między dwoma dniami jest liczona przy

założeniu, że każdy miesiąc ma 30 dni.

– w

tej konwencji liczba dni między dwoma dniami jest liczona przy

założeniu, że każdy miesiąc ma 30 dni.

Przyjmijmy następujące oznaczenia

-

– chwila czasu (dzień), w której instrument finansowy (stopa z nim

związana) jest ,,obserwowany”,

– chwila czasu (dzień), w której instrument finansowy (stopa z nim

związana) jest ,,obserwowany”, -

– data zapadalności instrumentu (stopy),

– data zapadalności instrumentu (stopy), -

– czas trwania (czas do zapadalności).

– czas trwania (czas do zapadalności).

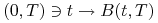

2.2. Obligacje zerokuponowe, czynniki dyskontowe

Obligacja zerokuponowa o terminie zapadalności ![]() to

instrument finansowy, który gwarantuje posiadaczowi wypłatę w

wysokości 1 (w danej walucie) w chwili czasu

to

instrument finansowy, który gwarantuje posiadaczowi wypłatę w

wysokości 1 (w danej walucie) w chwili czasu ![]() . Niech

. Niech

oznacza wartość tego instrumentu w chwili ![]() , gdzie

, gdzie ![]() .

.

Tak zdefiniowane obligacje zerokuponowe są teoretycznym instrumentem finansowym i w rzeczywistości występują na rynku rzadko. Na przykład, bony skarbowe są obligacjami zerokuponowymi i w danej chwili na rynku jest tylko skończona liczba tych bonów o czasach trwania, które nie przekraczają roku. Obligacje zerokuponowe są fundamentalnym pojęciem używanym w teorii stóp procentowych, które pozwala powiązać lub wyznaczyć większość stóp procentowych: te występujące na rynku, oraz stopy teoretyczne, nieobserwowalne na rynku.

Własności ![]()

-

dla

dla  ,

, -

,

, -

obserwując w chwili

:

:-

dla każdych

dla każdych  , tj. funkcja

, tj. funkcja  jest malejąca,

jest malejąca, -

jest

różniczkowalna (to jest założenie),

jest

różniczkowalna (to jest założenie),

-

-

dla każdego

:

:  jest

procesem stochastycznym.

jest

procesem stochastycznym.

Czynniki dyskontowe

Czynnik dyskontowy, który sprowadza do chwili ![]() wartość przepływu

pieniężnego następującego w

wartość przepływu

pieniężnego następującego w ![]() , będziemy oznaczać symbolem

, będziemy oznaczać symbolem

![]() . Wartość (cena) w chwili

. Wartość (cena) w chwili ![]() obligacji zero-kuponowej o

terminie zapadalności

obligacji zero-kuponowej o

terminie zapadalności ![]() może być używana do dyskontowania na

chwilę

może być używana do dyskontowania na

chwilę ![]() wartości przepływu pieniężnego następującego w chwili

wartości przepływu pieniężnego następującego w chwili

![]() . Zatem, w szczególności, jeżeli istnieje obligacja zerokuponowa

zapadalna w

. Zatem, w szczególności, jeżeli istnieje obligacja zerokuponowa

zapadalna w ![]() , to

, to ![]() i wówczas te dwa pojęcia

możemy używać wymiennie. By zaznaczyć walutę (CUR) w której

dyskontowany jest przepływ pieniężny będziemy czasami stosować

notację

i wówczas te dwa pojęcia

możemy używać wymiennie. By zaznaczyć walutę (CUR) w której

dyskontowany jest przepływ pieniężny będziemy czasami stosować

notację ![]() . Wartości czynników dyskontowych

można wyznaczyć również na podstawie kwotowań innych instrumentów

finansowych, na przykład na podstawie stóp depozytowych, stóp

kontraktów FRA oraz stóp kontraktów IRS (patrz Wykłady 3 i 4).

. Wartości czynników dyskontowych

można wyznaczyć również na podstawie kwotowań innych instrumentów

finansowych, na przykład na podstawie stóp depozytowych, stóp

kontraktów FRA oraz stóp kontraktów IRS (patrz Wykłady 3 i 4).

Uwaga 2.1

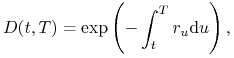

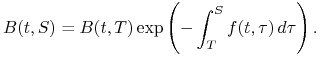

W teorii modeli stóp procentowych definiuje się również stochastyczny czynnik dyskontowy

|

gdzie ![]() jest

krótkoterminową (chwilową) stopą natychmiastową (o tej stopie

będziemy mówić w dalszej części wykładu). W ramach tej teorii

pokazuje się, że

jest

krótkoterminową (chwilową) stopą natychmiastową (o tej stopie

będziemy mówić w dalszej części wykładu). W ramach tej teorii

pokazuje się, że

gdzie ![]() jest tzw. filtracją (zasobem informacji

dostępnej do chwili

jest tzw. filtracją (zasobem informacji

dostępnej do chwili ![]() włącznie).

włącznie).

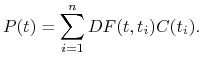

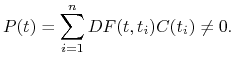

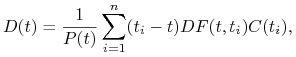

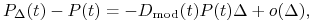

2.3. Wartość strumienia przepływów pieniężnych

Niech ![]() oznacza przepływ pieniężny, który następuje w chwili

oznacza przepływ pieniężny, który następuje w chwili

![]() . Wartość strumienia (portfela) przepływów

. Wartość strumienia (portfela) przepływów

![]() (następujących w tej samej walucie) w

chwili

(następujących w tej samej walucie) w

chwili ![]() wynosi

wynosi

|

(2.1) |

Jeśli ![]() (chwila bieżąca),

(chwila bieżąca), ![]() nazywamy wartością bieżącą

strumienia

nazywamy wartością bieżącą

strumienia ![]() . Ponieważ wiele instrumentów

finansowych można przedstawić w postaci strumienia przepływów

pieniężnych, wzór (2.1) jest podstawowym modelem wyceny

takich instrumentów. Nawet jeśli instrumenty tego typu mają cenę

rynkową i formalnie nie ma potrzeby dokonywania wyceny na podstawie

modelu (wzorem (2.1)), model wyceny jest niezbędny od

wyznaczania miar ryzyka takiego instrumentu – na przykład duracji

(inaczej: średniego czasu trwania), czy też BPV (ang. Basis

Point Value) – patrz Zadanie 2.8.

. Ponieważ wiele instrumentów

finansowych można przedstawić w postaci strumienia przepływów

pieniężnych, wzór (2.1) jest podstawowym modelem wyceny

takich instrumentów. Nawet jeśli instrumenty tego typu mają cenę

rynkową i formalnie nie ma potrzeby dokonywania wyceny na podstawie

modelu (wzorem (2.1)), model wyceny jest niezbędny od

wyznaczania miar ryzyka takiego instrumentu – na przykład duracji

(inaczej: średniego czasu trwania), czy też BPV (ang. Basis

Point Value) – patrz Zadanie 2.8.

2.4. Zerokuponowe stopy procentowe (spotowe, natychmiastowe)

Zerokuponowa stopa prosta dla okresu ![]() to wewnętrzna

stopa zwrotu obligacji zerokuponowej zapadalnej w chwili

to wewnętrzna

stopa zwrotu obligacji zerokuponowej zapadalnej w chwili ![]() wyznaczona jako stopa o tzw. prostej kapitalizacji odsetek

wyznaczona jako stopa o tzw. prostej kapitalizacji odsetek

| (2.2) |

skąd

| (2.3) |

Wzór (2.2) jest tożsamy z warunkiem

| (2.4) |

który można zinterpretować jako założenie braku arbitrażu. Lewa

strona (2.4) jest kumulacją kapitału (kapitałem wraz z

odsetkami) złożonego na lokacie, której oprocentowanie wynosi

![]() , na okres od

, na okres od ![]() do

do ![]() . Prawa strona jest wypłatą w chwili

. Prawa strona jest wypłatą w chwili

![]() z inwestycji polegającej na zakupie w chwili

z inwestycji polegającej na zakupie w chwili ![]()

![]() jednostek zerokuponowej obligacji, która zapada w

jednostek zerokuponowej obligacji, która zapada w ![]() . By nie było

arbitrażu, obie te inwestycje muszą dać ten sam dochód. Stąd musi

zachodzić (2.4).

. By nie było

arbitrażu, obie te inwestycje muszą dać ten sam dochód. Stąd musi

zachodzić (2.4).

Zerokuponowa stopa kapitalizowana w sposób ciągły dla

okresu ![]() to wewnętrzna stopa zwrotu obligacji zerokuponowej

zapadalnej w chwili

to wewnętrzna stopa zwrotu obligacji zerokuponowej

zapadalnej w chwili ![]() wyznaczona jako stopa o tzw. ciągłej

kapitalizacji odsetek

wyznaczona jako stopa o tzw. ciągłej

kapitalizacji odsetek

| (2.5) |

skąd

| (2.6) |

Wzór (2.5) jest tożsamy z warunkiem

| (2.7) |

który znów można zinterpretować jako założenie braku arbitrażu, przy czym tym razem kumulacja kapitału jest wyrażona przez stopę kapitalizowaną w sposób ciągły.

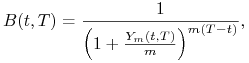

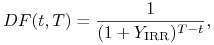

Zerokuponowa stopa kapitalizowana ![]() -krotnie w ciągu roku

dla okresu

-krotnie w ciągu roku

dla okresu ![]() to wewnętrzna stopa zwrotu obligacji

zerokuponowej zapadalnej w chwili

to wewnętrzna stopa zwrotu obligacji

zerokuponowej zapadalnej w chwili ![]() wyznaczona jako stopa o tzw.

wyznaczona jako stopa o tzw.

![]() -krotnej (w ciągu roku) kapitalizacji odsetek

-krotnej (w ciągu roku) kapitalizacji odsetek

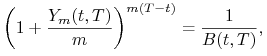

|

(2.8) |

skąd

| (2.9) |

Wzór (2.8) jest tożsamy z warunkiem

|

(2.10) |

który znów można zinterpretować jako założenie braku arbitrażu, przy

czym kumulacja kapitału jest wyrażona przez stopę kapitalizowaną

![]() -krotnie w ciągu roku.

-krotnie w ciągu roku.

Korzystając z definicji (2.2), (2.5), oraz

(2.8) możemy wyprowadzić formuły wiążące wzajemnie stopy

![]() ,

, ![]() , oraz

, oraz ![]() . Wszystkie te stopy wyrażają to

samo, tj. koszt pieniądza w czasie, z tym że każda na swój sposób.

. Wszystkie te stopy wyrażają to

samo, tj. koszt pieniądza w czasie, z tym że każda na swój sposób.

Określenie stopy ![]() jako stopa kapitalizowanej w sposób ciągły

jest uzasadnione przez następujący fakt (Zadanie na Ćwiczenia).

Mianowicie, jeśli granica

jako stopa kapitalizowanej w sposób ciągły

jest uzasadnione przez następujący fakt (Zadanie na Ćwiczenia).

Mianowicie, jeśli granica ![]() istnieje, to

istnieje, to

Odnosząc się do stopy procentowej, należy jeszcze zwrócić uwagę na

to w jaki sposób obliczana jest długość okresu czasu (wielkość

![]() ). Stopom procentowym o tym samym schemacie kapitalizacji

odsetek można (i tak bywa dla różnych walut) przypisać różne

konwencje, według których obliczana jest długość okresu czasu

). Stopom procentowym o tym samym schemacie kapitalizacji

odsetek można (i tak bywa dla różnych walut) przypisać różne

konwencje, według których obliczana jest długość okresu czasu ![]() .

.

Które z tych stóp widać na rynku ?

-

Stopy proste

są bezpośrednio obserwowalne na rynku – stopy

lokat / depozytów na rynku międzybankowym.

są bezpośrednio obserwowalne na rynku – stopy

lokat / depozytów na rynku międzybankowym. -

Stopy

są czasem widoczne jako stopy implikowane –

na przykład, jako stopy dochodowości obligacji zerokuponowych. Dla

obligacji amerykańskich standardem jest stopa kapitalizowana co pół

roku, tj. dla

są czasem widoczne jako stopy implikowane –

na przykład, jako stopy dochodowości obligacji zerokuponowych. Dla

obligacji amerykańskich standardem jest stopa kapitalizowana co pół

roku, tj. dla  .

. -

Stopy

kapitalizowane w sposób ciągły nie są bezpośrednio

widoczne na rynku. Są one natomiast bardzo użyteczne w matematyce

finansowej.

kapitalizowane w sposób ciągły nie są bezpośrednio

widoczne na rynku. Są one natomiast bardzo użyteczne w matematyce

finansowej.

2.5. Struktura stóp procentowych

Struktura stóp procentowych to nic innego jak funkcja

gdzie ![]() oznacza jedną

ze stóp

oznacza jedną

ze stóp ![]() ,

, ![]() ,

, ![]() . Wykres tej funkcji nazywamy

krzywą stóp procentowych.

. Wykres tej funkcji nazywamy

krzywą stóp procentowych.

Bywa, że określając strukturę stóp procentowych używa się dwóch rodzajów stóp, na przykład

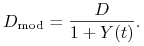

Często mówiąc o strukturze stóp procentowych, mamy na myśli de facto strukturę czynników dyskontowych, to jest funkcję

Aspekty praktyczne

-

Mamy dwa podstawowe typy struktur czynników dyskontowych

-

krzywą obligacyjną (,,bondową”), ang. government curve

wygenerowaną z cen obligacji (skarbowych),

wygenerowaną z cen obligacji (skarbowych), -

krzywą międzybankową (,,swapową”), ang. swap (intermarket) curve

wygenerowaną na podstawie stóp na rynku

międzybankowym (stóp typu LIBOR, stóp FRA, stóp IRS, cen kontraktów

Futures na depozyty – patrz Wykłady 3 i 4).

wygenerowaną na podstawie stóp na rynku

międzybankowym (stóp typu LIBOR, stóp FRA, stóp IRS, cen kontraktów

Futures na depozyty – patrz Wykłady 3 i 4).

-

-

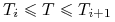

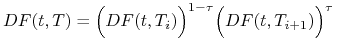

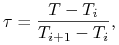

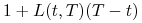

Krzywa swapowa jest określona przez

-

wartości czynników dyskontowych

dla chwil czasu

dla chwil czasu  (

( ), które

odpowiadają czasom trwania instrumentów użytych do ich

wygenerowania,

), które

odpowiadają czasom trwania instrumentów użytych do ich

wygenerowania, -

metody interpolacji i ekstrapolacji, przy pomocy których wyznacza się wartości

dla

dla  leżących pomiędzy punktami węzłowymi

leżących pomiędzy punktami węzłowymi

; na przykład dla

; na przykład dla  (interpolacja)

określamy

(interpolacja)

określamy

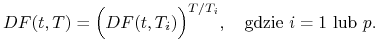

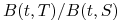

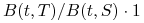

(2.11)

Uwaga: Nie jest to jedyny możliwy sposób interpolacji czynników dyskontowych (patrz Zadanie 2.5). Ten sposób interpolacji ma pewne zalety (patrz Zadanie 2.3.(a) oraz Zadanie 2.4) ale ma też i wady (Zadanie 2.3.(b)).

-

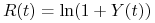

2.6. Chwilowa stopa natychmiastowa

W matematycznym modelowaniu stóp procentowych operuje się również pewnymi abstrakcyjnymi stopami procentowymi. Jedną z takich stóp jest krótkoterminowa (chwilowa) stopa natychmiastowa (ang. spot short interest rate), zdefiniowana w następujący sposób

Dla oznaczenia tej stopy

będziemy również używać symbolu ![]() .

.

Z powyższej definicji, oraz z własności funkcji ![]() wynika,

że

wynika,

że

Można również pokazać (Zadanie na Ćwiczenia), że

Z tego powodu za rynkowy odpowiednik stopy chwilowej czasami przyjmuje się krótkoterminową stopę lokat / depozytów na rynku międzybankowym. Ze względu na czas trwania najbardziej odpowiednią stopą byłaby stopa ON (ang. OverNight). Jednakże, na wielu rynkach, w tym i na polskim, stopa ON ma zbyt dużą zmienność w stosunku do innych stóp rynkowych i nie jest dostatecznie skorelowana z tymi stopami rynkowymi, by mogła ,,tłumaczyć” ich zachowanie. Czasami za surogat stopy chwilowej bierze się trzymiesięczną stopę typu LIBOR.

Dynamikę struktury stóp procentowych próbuje się modelować

formułując stochastyczne równania różniczkowe dla odpowiednio

dobranych stóp procentowych. Podstawowa klasa modeli stóp

procentowych dotyczy stopy chwilowej ![]() . Jednym z takich

modeli jest następujący model Hull-White'a

. Jednym z takich

modeli jest następujący model Hull-White'a

gdzie

-

i

i  są stałymi,

są stałymi, -

pewną funkcją deterministyczną.

pewną funkcją deterministyczną.

Model Hull-White'a jest modelem z powrotem do średniej – stopa

krótkoterminowa powraca do średniej ![]() w tempie

w tempie ![]() .

Parametry modelu (funkcję

.

Parametry modelu (funkcję ![]() , stałe

, stałe ![]() i

i ![]() ) dobiera

się w taki sposób by dopasować go bieżącej struktury stóp

procentowych.

) dobiera

się w taki sposób by dopasować go bieżącej struktury stóp

procentowych.

2.7. Stopy forward

Określenie stopy forward przy użyciu (prostych) stóp depozytowych

Dla uproszczenia załóżmy, że rozpatrujemy okresy do ![]() (wtedy

możemy stosować konwencje rynku pieniężnego, to jest stopy proste).

(wtedy

możemy stosować konwencje rynku pieniężnego, to jest stopy proste).

Stopa forward obserwowana w chwili ![]() na okres czasu od

na okres czasu od ![]() do

do ![]() ,

gdzie

,

gdzie ![]() , to stopa

, to stopa ![]() w okresie od

w okresie od ![]() do

do ![]() przy

której następujące dwie transakcje dają taki sam wynik w chwili

przy

której następujące dwie transakcje dają taki sam wynik w chwili ![]() :

:

-

Transakcja 1 – w chwili

lokujemy jednostkę pieniężną na okres

lokujemy jednostkę pieniężną na okres ![[t,S]](wyklady/ifi/mi/mi279.png) po stopie

po stopie

-

Transakcja 2 – w chwili

lokujemy jednostkę pieniężną na okres

lokujemy jednostkę pieniężną na okres ![[t,T]](wyklady/ifi/mi/mi188.png) po stopie

po stopie  oraz jednocześnie zawieramy umowę na ulokowanie kwoty

oraz jednocześnie zawieramy umowę na ulokowanie kwoty

na okres czasu

na okres czasu ![[T,S]](wyklady/ifi/mi/mi127.png) po stopie

po stopie

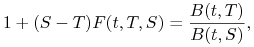

Te dwie transakcje dają ten sam wynik jeśli

| (2.12) |

skąd otrzymamy następujący wzór na stopę forward

| (2.13) |

Stopa forward zdefiniowana (z pozoru) inaczej

Stopa forward obserwowana w chwili ![]() na okres czasu od

na okres czasu od ![]() do

do ![]() (

(![]() ) to stopa zwrotu którą można zrealizować w okresie od

) to stopa zwrotu którą można zrealizować w okresie od ![]() do

do ![]() na transakcji wolnej od ryzyka zawartej w

na transakcji wolnej od ryzyka zawartej w ![]() bez

początkowych kosztów. Taką transakcję przeprowadzamy w następujący

sposób:

bez

początkowych kosztów. Taką transakcję przeprowadzamy w następujący

sposób:

-

w chwili

sprzedajemy jedną obligację zerokuponową o terminie zapadalności

sprzedajemy jedną obligację zerokuponową o terminie zapadalności

- otrzymujemy sumę

- otrzymujemy sumę  , i jednocześnie,

, i jednocześnie, -

w chwili

kupujemy obligację zero-kuponową o terminie zapadalności

kupujemy obligację zero-kuponową o terminie zapadalności

o nominale

o nominale  – płacimy sumę

– płacimy sumę  .

.

Następnie,

-

w chwili

realizujemy zobowiązanie z tytułu sprzedanej obligacji

zerokuponowej o terminie zapadalności

realizujemy zobowiązanie z tytułu sprzedanej obligacji

zerokuponowej o terminie zapadalności  – płacimy 1,

– płacimy 1,

-

w chwili

otrzymujemy wypłatę z obligacji zerokuponowej o terminie zapadalności

otrzymujemy wypłatę z obligacji zerokuponowej o terminie zapadalności

– otrzymujemy sumę

– otrzymujemy sumę  .

.

Zatem w okresie od ![]() do

do ![]() zrealizujemy wolny od ryzyka zwrot w

wysokości

zrealizujemy wolny od ryzyka zwrot w

wysokości

Z tym zwrotem możemy związać następujące stopy:

-

Prostą stopę forward

ustaloną w chwili

ustaloną w chwili  na okres

czasu

na okres

czasu ![[T,S]](wyklady/ifi/mi/mi127.png) , która jest określona przez następujący warunek

, która jest określona przez następujący warunek

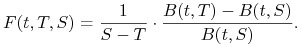

skąd mamy następującą definicję

(2.14) -

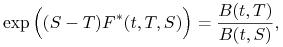

Stopę forward kapitalizowaną w sposób ciągły

ustaloną w chwili

ustaloną w chwili  na okres czasu

na okres czasu ![[T,S]](wyklady/ifi/mi/mi127.png) , określoną w

następujący sposób

, określoną w

następujący sposób

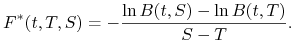

skąd mamy następującą definicję

(2.15)

Korzystając z definicji (2.15) można łatwo pokazać, że

| (2.16) |

Z tego wzoru wynika następująca obserwacja:

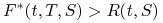

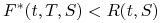

-

jeśli w okresie czasu

![[T,S]](wyklady/ifi/mi/mi127.png) krzywa stóp procentowych

krzywa stóp procentowych  jest

rosnąca (malejąca), to

jest

rosnąca (malejąca), to  (

( ).

).

Które ze stóp forward widać na rynku?

Proste stopy forward – jako kwotowania kontraktów FRA (patrz Wykład 3) oraz jako stopy implikowane z kwotowań kontraktów Futures na depozyty (patrz Wykład 5).

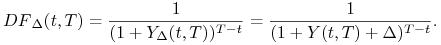

2.8. Chwilowa stopa forward

Chwilowa stopa forward obserwowana w chwili ![]() o terminie

zapadalności

o terminie

zapadalności ![]() jest zdefiniowana jako następująca granica

jest zdefiniowana jako następująca granica

| (2.17) |

gdzie stopa ![]() jest określona przez warunek (2.14).

Korzystając z (2.14) obliczamy

jest określona przez warunek (2.14).

Korzystając z (2.14) obliczamy

| (2.18) |

Analogicznie pokazujemy, że

Ponadto, jeżeli założymy, że funkcja

![]() jest różniczkowalna, to przechodząc w równaniu

(2.16) do granicy

jest różniczkowalna, to przechodząc w równaniu

(2.16) do granicy ![]() (lub podstawiając w

(2.18) wzór (2.6) i wykonując różniczkowanie),

otrzymamy następujący związek między stopą chwilową forward

(lub podstawiając w

(2.18) wzór (2.6) i wykonując różniczkowanie),

otrzymamy następujący związek między stopą chwilową forward ![]() a stopami natychmiastowymi kapitalizowanymi w sposób ciągły:

a stopami natychmiastowymi kapitalizowanymi w sposób ciągły:

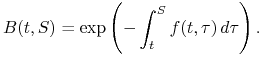

Całkując (2.18) otrzymujemy następujący związek

|

(2.19) |

W szczególności

|

(2.20) |

Z (2.20) napisanego dla ![]() i z definicji (2.5)

stopy

i z definicji (2.5)

stopy ![]() wynika następujący związek

wynika następujący związek

|

(2.21) |

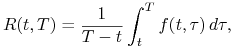

Czyli stopa ![]() jest średnią chwilowych stóp forward w okresie

czasu

jest średnią chwilowych stóp forward w okresie

czasu ![]() . Na koniec zauważmy, że

. Na koniec zauważmy, że

Zagadnienia i zadania na Ćwiczenia

Ćwiczenie 2.1

Na rynku kwotowane są następujące stopy (proste, ACT/365)

-

(i) spot L(3M)=5.00%,

-

(ii) forward F(3M,6M)=5.10%, F(3M,9M)=5.15%, F(6M,1Y)=5.20%.

Oblicz

-

(a) stopy spot L(6M), L(9M), L(1Y),

-

(b) stopy forward F(6M,9M), F(9M,1Y),

-

(c) czynniki dyskontowe

,

,  ,

,  ,

,  .

.

Załóż, że okres 3M ma 91 dni (od daty spot), 6M 183 dni, 9M 273 dni, oraz 1Y 365 dni.

Ćwiczenie 2.2

Pokazać, że jeśli granica

![]() istnieje, to

istnieje, to

![]()

Ćwiczenie 2.3

(a) Sprawdzić, że jeżeli ciąg ![]() (

(![]() )

jest malejący, to funkcja

)

jest malejący, to funkcja ![]() określona

formułami (2.11) jest malejąca.

określona

formułami (2.11) jest malejąca.

(b) Pokazać, że stopy forward kapitalizowane w sposób ciągły dla

każdego okresu czasu ![]() zawartego w

zawartego w ![]() są

takie same.

są

takie same.

Ćwiczenie 2.4

Wyprowadzić wzory na interpolację i

ekstrapolację stóp ![]() , które odpowiadają interpolacji i

ekstrapolacji czynników dyskontowych określonym formułami

(2.11). Pokazać że, przy tej metodzie interpolacji i

ekstrapolacji stóp

, które odpowiadają interpolacji i

ekstrapolacji czynników dyskontowych określonym formułami

(2.11). Pokazać że, przy tej metodzie interpolacji i

ekstrapolacji stóp ![]() , przesunięciu równoległemu

stóp

, przesunięciu równoległemu

stóp ![]() (

(![]() ) odpowiada równoległe przesunięcie

krzywej

) odpowiada równoległe przesunięcie

krzywej ![]() . Jak zmienia się struktura czynników

dyskontowych przy przesunięciu równoległym stóp procentowych?

. Jak zmienia się struktura czynników

dyskontowych przy przesunięciu równoległym stóp procentowych?

Ćwiczenie 2.5

Wyprowadzić wzory na interpolację czynników dyskontowych

analogiczne do (2.11a), które odpowiadają liniowej

interpolacji stóp ![]() , to jest

, to jest

dla ![]() . Przedyskutować problem monotoniczności

tak zdefiniowanej krzywej czynników dyskontowych

. Przedyskutować problem monotoniczności

tak zdefiniowanej krzywej czynników dyskontowych ![]() względem zmiennej

względem zmiennej ![]() .

.

![]() i

i ![]() , oraz

, oraz ![]() i

i ![]() .

Sprawdź czy dla

.

Sprawdź czy dla ![]() zachodzi

zachodzi ![]() .

.

Ćwiczenie 2.6

Załóżmy, że krzywa zerokuponowych stóp (kapitalizowanych w sposób ciągły) jest rosnąca. Co jest większe

-

stopa zerokuponowa dla terminu

,

,

-

wewnętrzna stopa zwrotu z obligacji stałokuponowej o terminie wykupu

?

?

Co można powiedzieć, jeśli krzywa stóp procentowych jest malejąca lub stała?

Ćwiczenie 2.7

Na rynku kwotowane są następujące papiery skarbowe

-

(i) sześciomiesięczny bon – po 97,

-

(ii) obligacja kuponowa o kuponie 5.00% płatnym co pół roku zapadająca za rok – po cenie 99,

-

(iii) obligacja kuponowa o kuponie 5.50% płatnym co rok zapadająca za rok i sześć miesięcy – po cenie (czystej) 96.75,

-

(iv) obligacja kuponowa o kuponie 6% płatnym raz w roku zapadająca za dwa lata – po cenie 98.

Oblicz

-

(a) czynniki dyskontowe

,

,  ,

,  ,

,  ,

, -

(b) stopy R(6M), R(1Y), R(18M), R(2Y),

-

(c) stopy forward

,

,  ,

,  (kapitalizowane w sposób ciągły).

(kapitalizowane w sposób ciągły).

W celu uproszczenia obliczeń przyjmij, że ułamek roku dla każdego

okresu sześciomiesięcznego wynosi ![]() .

.

Ćwiczenie 2.8

Rozwiąż Zadanie 2.7 mając dane tylko (i), (iii) oraz (iv).

Brakujące dane będziesz musiał zastąpić założeniem co do postaci czynnika dyskontowego dla okresu 1Y.

Ćwiczenie 2.9

Dane są dwie obligacje, których czas trwania jest taki sam i

wynosi 5 lat (obligacje zapadają za 5 lat od chwili bieżącej). Obie

obligacje płacą kupon w dokładnie tych samych terminach, ale w

różnych wysokościach. Jedna z nich płaci kupon 7.5% i jej cena

bieżąca wynosi 95. Druga, o 5% kuponie, kosztuje 92.50. Oblicz

wartość czynnika dyskontowego dla okresu 5Y oraz zero-kuponową stopę

procentową ![]() (kapitalizowaną półrocznie) w konwencji

ACT/360.

(kapitalizowaną półrocznie) w konwencji

ACT/360.

Ćwiczenie 2.10

Na rynku są w obrocie dwie obligacje zerokuponowe

-

(i) skarbowa w cenie 98,

-

(ii) korporacyjna (emitowana przez korporację) w cenie 95,

obie zapadające w ciągu 91 dni. Oblicz

-

(a) wewnętrzne stopy zwrotu tych obligacji.

-

(b) spread kredytowy papieru komercyjnego, to jest różnicę między wewnętrzną stopą zwrotu papieru komercyjnego a stopą papieru skarbowego (wolnego od ryzyka kredytowego).

Ćwiczenie 2.11

Wewnętrzna stopa zwrotu dwuletniej obligacji, która płaci 6% kupon co pół roku, wynosi 8% (kapitalizacja półroczna, 30/360).

-

(a) Oblicz cenę tej obligacji.

-

(b) Wiedząc, że

-

26- i 52-tygodniowe bony skarbowe są sprzedawane i kupowane z dyskontem 5 i odpowiednio 8,

-

cena czysta obligacji o czasie trwania 18 miesięcy, która płaci 10% kupon raz w roku, wynosi 90,

oblicz wartość czynnika dyskontowego dla okresu 2Y oraz zerokuponową stopę procentową

(kapitalizowaną półrocznie, ACT/360).

(kapitalizowaną półrocznie, ACT/360). -

Ćwiczenie 2.12

Dane są następujące wielkości

-

cena 3M bonu skarbowego – 97,

-

cena 9M bonu skarbowego – 92,

-

cena czysta obligacji o czasie trwania 15M z półrocznym 6% kuponem – 95,

-

cena czysta obligacji o czasie trwania 21M z półrocznym 8% kuponem – 94.

Spółka wuwu.com emituje obligację o czasie trwania 18M, która

będzie płacić kupon w wysokości 2.5 kwartalnie. Stopa dochodowości

obligacji emitowanych przez spółki z sektora .com jest

średnio wyższa o 200 punktów bazowych niż stopa dochodowości

papierów skarbowych o podobnej strukturze. Przy tym założeniu wyceń

obligację spółki wuwu.com.

Uwagi: (i) Przyjmij że stopy procentowe obligacji, o których mowa w zadaniu, są podane na bazie 30/360. (ii) Przy poprawnym rozwiązywaniu tego zadania zajdzie potrzeba obliczenia stopy dochodowości. W tym celu możesz się posłużyć np. arkuszem kalkulacyjnym. Sprawdź jak by się zmieniła cena obligacji gdybyś ,,uprościł” rozwiązanie tak by nie obliczać stopy dochodowości, a obliczając cenę tej obligacji po prostu nałożył ten spread na strukturę stóp zerokuponowych.

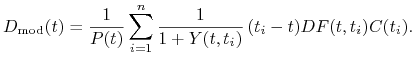

Ćwiczenie 2.13 (Duracja vel średni czas trwania.)

Rozpatrzmy strumień (portfel) przepływów pieniężnych

![]() (następujących w tej samej walucie) i

załóżmy, że jego wartość w chwili

(następujących w tej samej walucie) i

załóżmy, że jego wartość w chwili ![]()

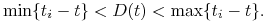

|

Wówczas, możemy określić wielkość

|

którą zwykle określa się jako durację Macaulay'a (ang. Macaulay duration).

-

(a) Pokaż, że jeżeli wszystkie przepływy pieniężne

są dodatnie,

to

są dodatnie,

to

-

(b) Niech

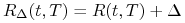

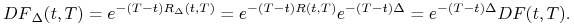

oznacza strukturę stóp procentowych

oznacza strukturę stóp procentowych

kapitalizowanych w sposób ciągły przesuniętą

równolegle o wielkość

kapitalizowanych w sposób ciągły przesuniętą

równolegle o wielkość  , to znaczy

, to znaczy

dla każdego

dla każdego  . Niech

. Niech  oznacza wartość strumienia

oznacza wartość strumienia  obliczoną przy tak

przesuniętej strukturze stóp, to jest, dla czynników dyskontowych

określonych wzorem

obliczoną przy tak

przesuniętej strukturze stóp, to jest, dla czynników dyskontowych

określonych wzorem

Pokaż, że

Wskazówka:

Wskazówka:Określ funkcję

dla ustalonej struktury

stóp

dla ustalonej struktury

stóp  . Oblicz

. Oblicz  .

. -

(c) Rozpatrzmy teraz zależność wartości strumienia od wielkości równoległego przesunięcia stóp

kapitalizowanych

rocznie. Niech

kapitalizowanych

rocznie. Niech  oznacza strukturę stóp

procentowych

oznacza strukturę stóp

procentowych  przesuniętą równolegle o wielkość

przesuniętą równolegle o wielkość

, to znaczy

, to znaczy  dla każdego

dla każdego  .

Niech

.

Niech  oznacza wartość strumienia

oznacza wartość strumienia  obliczoną przy tak przesuniętej strukturze stóp, to jest, dla

czynników dyskontowych określonych wzorem

obliczoną przy tak przesuniętej strukturze stóp, to jest, dla

czynników dyskontowych określonych wzorem

Pokaż, że

gdzie

jest tak zwaną zmodyfikowaną duracją Macaulay'a

(ang. modified Macaulay duration) określoną wzorem

jest tak zwaną zmodyfikowaną duracją Macaulay'a

(ang. modified Macaulay duration) określoną wzorem

-

(d) Rozpatrzmy teraz przypadek, gdy struktura stóp procentowych jest płaska, to znaczy kiedy

dla każdego

dla każdego  i analogicznie

i analogicznie

dla

dla  , gdzie oczywiście

, gdzie oczywiście  . Pokaż,

że wówczas

. Pokaż,

że wówczas

Uwaga: W praktyce duracje obligacji oblicza się względem wewnętrznej stopy zwrotu tej obligacji. Oznacza to, że, na przykład, jeśli do obliczenia wewnętrznej stopy zwrotu przyjęto mechanizm rocznej kapitalizacji, to czynniki dyskontowe

w definicji

duracji (zmodyfikowanej) są postaci

w definicji

duracji (zmodyfikowanej) są postaci

gdzie

jest wewnętrzną stopą zwrotu tej obligacji (o

rocznej kapitalizacji). Gdy dla wewnętrznej stopy zwrotu przyjęto

inny mechanizm kapitalizacji, np. kapitalizację ciągłą lub półroczną

(przypadek obligacji amerykańskich), to wówczas należy odpowiednio

adaptować definicję czynnika dyskontowego użytego do obliczenia

duracji i sam wzór na durację. Jak widać tak określona duracja nie

jest pojęciem jednolitym, w tym sensie, że zależy ona od wewnętrznej

stopy zwrotu obligacji (łącznie z całym bagażem konwencji użytych do

określenia tej stopy). Trudno jest więc porównywać tak liczone

duracje dla różnych obligacji, szczególnie tych których wewnętrzne

stopy zwrotu różnią się istotnie.

jest wewnętrzną stopą zwrotu tej obligacji (o

rocznej kapitalizacji). Gdy dla wewnętrznej stopy zwrotu przyjęto

inny mechanizm kapitalizacji, np. kapitalizację ciągłą lub półroczną

(przypadek obligacji amerykańskich), to wówczas należy odpowiednio

adaptować definicję czynnika dyskontowego użytego do obliczenia

duracji i sam wzór na durację. Jak widać tak określona duracja nie

jest pojęciem jednolitym, w tym sensie, że zależy ona od wewnętrznej

stopy zwrotu obligacji (łącznie z całym bagażem konwencji użytych do

określenia tej stopy). Trudno jest więc porównywać tak liczone

duracje dla różnych obligacji, szczególnie tych których wewnętrzne

stopy zwrotu różnią się istotnie. -

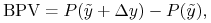

(e) BPV to nic innego jak zmiana wartości strumienia (portfela przepływów pieniężnych) odpowiadająca przesunięciu równoległemu struktury stóp procentowych o 1 punkt bazowy (0.01%, od ang. basis point oznaczany jako bp), zwykle w dół. Tak więc

gdzie

oznacza bieżącą strukturę stóp procentowych, a

oznacza bieżącą strukturę stóp procentowych, a  . Wyprowadź związek pomiędzy BPV a duracją.

. Wyprowadź związek pomiędzy BPV a duracją.

Ćwiczenie 2.14 (BPV obligacji zerokuponowej.)

Wyprowadź wzór na BPV obligacji zerokuponowej.

Ćwiczenie 2.15 (Addytywność BPV.)

Niech

gdzie ![]() (przesunięcie tylko

(przesunięcie tylko

![]() tej stopy, to jest stopy o tenorze

tej stopy, to jest stopy o tenorze ![]() ). Pokaż, że

). Pokaż, że

Ćwiczenie 2.16

W portfelu mamy 100 mln PLN (wartości nominalnej) w obligacji o następujących parametrach: 8% kupon płatny co pół roku, termin wykupu za 2 lata i trzy miesiące, YTM (semi-annual, 30/360) wynosi 8.488%. Oblicz

-

(a) cenę czystą tej obligacji,

-

(b) średni czas trwania tej obligacji,

-

(c) zmodyfikowaną durację,

-

(d) przybliżoną zmianę wartości portfela przy wzroście YTM o 5 bp.

Ćwiczenie 2.17

Dealer zarządza dwoma portfelami:

-

portfelem pięcioletnich obligacji zerokuponowych o wartości nominalnej 100 mln PLN,

-

portfelem dwuletnich obligacji zerokuponowych o wartości nominalnej 150 mln PLN.

Dwuletnia stopa zerokuponowa (o rocznej kapitalizacji) wynosi 4%, a pięcioletnia stopa zerokuponowa (o rocznej kapitalizacji) wynosi 5%.

-

(a) Oblicz BPV tych portfeli.

-

(b) Dealer szacuje, że stopa dwuletnia wzrośnie z dnia na dzień o 25 bp a stopa pięcioletnia wzrośnie o 30 bp. Na którym z portfeli dzienna zmiana wyniku będzie większa? Jaka będzie całkowita zmiana wyniku na obu tych portfelach?

-

(c) W drugim scenariuszu dealer szacuje, że stopa dwuletnia wzrośnie z dnia na dzień o 15 bp, a stopa pięcioletnia spadnie o 20 bp. Jaka będzie całkowita zmiana wyniku na obu tych portfelach?

Ćwiczenie 2.18

Dealer zarządza portfelem, którego BPV wynosi -1000 PLN, przy czym

-

BPV odpowiadające zmianie stóp krótkoterminowych (do dwóch lat) wynosi -4000 PLN,

-

BPV odpowiadające zmianie stóp średnioterminowych (miedzy dwoma a pięcioma latami) wynosi 2000 PLN,

-

BPV odpowiadające zmianie stóp długoterminowych (powyżej pięciu lat) wynosi 1000 PLN.

Jak zmieni się wynik na tym portfelu jeśli

-

(a) krzywa stóp procentowych przesunie się równolegle o -25 bp?

-

(b) krzywa stóp procentowych zmieni kąt nachylenia w ten sposób, że stopy krótkoterminowe wzrosną o 10 bp, stopy średnioterminowe nie zmienią się, a stopy długoterminowe spadną o 15 bp?

-

(c) krzywa stóp procentowych zmieni wypukłość w ten sposób, że stopy krótkoterminowe spadną o 5 bp, stopy średnioterminowe wzrosną o 10 bp, a stopy długoterminowe spadną o 15 bp?

Ćwiczenie 2.19 (Duracja portfela.)

Wyprowadź wzór na durację portfela w zależności od duracji składowych portfela.

Ćwiczenie 2.20 (Wynik na lokacie/depozycie.)

Wynik na lokacie (i analogicznie na depozycie) zwykle liczy się

metodą narosłych odsetek. Załóżmy, że bank zrobił lokatę (udzielił

klientowi kredytu) na kwotę ![]() na okres czasu

na okres czasu ![]() . Stopa

oprocentowania lokaty wynosi

. Stopa

oprocentowania lokaty wynosi ![]() , a odsetki w kwocie

, a odsetki w kwocie ![]() będą

zapłacone wraz ze zwrotem ulokowanej kwoty

będą

zapłacone wraz ze zwrotem ulokowanej kwoty ![]() w chwili

w chwili ![]() . Wynik

na tej transakcji w chwili czasu

. Wynik

na tej transakcji w chwili czasu ![]() liczony metodą

narosłych odsetek wynosi

liczony metodą

narosłych odsetek wynosi

gdzie

![]() jest liczbą dni na którą lokata została zrobiona, a

jest liczbą dni na którą lokata została zrobiona, a

![]() jest liczbą dni od początku okresu odsetkowego lokaty do

chwili wyceny

jest liczbą dni od początku okresu odsetkowego lokaty do

chwili wyceny ![]() . Przy założeniu że stopa

. Przy założeniu że stopa ![]() jest na bazie

ACT/365, czyli, że

jest na bazie

ACT/365, czyli, że ![]() , narosłe odsetki możemy

wyrazić w następujący sposób:

, narosłe odsetki możemy

wyrazić w następujący sposób:

gdzie przyjęliśmy, że ![]() . Wynik liczony w powyższy sposób

przyrasta w czasie liniowo i nie zależy od bieżących stóp

procentowych.

. Wynik liczony w powyższy sposób

przyrasta w czasie liniowo i nie zależy od bieżących stóp

procentowych.

Wynik na lokacie (i analogicznie na depozycie) można również liczyć

w sposób ekonomiczny, to znaczy jako wynik który byłby zrealizowany

w rezultacie zamknięcia tej lokaty po stopach obowiązujących w

chwili wyceny ![]() . Tak rozumiany wynik ekonomiczny dany jest wzorem

(dlaczego?)

. Tak rozumiany wynik ekonomiczny dany jest wzorem

(dlaczego?)

Załóżmy, że ![]() – tzn.

– tzn. ![]() jest stopą

depozytową dla okresu

jest stopą

depozytową dla okresu ![]() .

.

Pokaż, że

z

dokładnością do wyrazów drugiego rzędu. Stąd wynika w szczególności,

że jeżeli ![]() , to wynik ekonomiczny pokrywa się (w przybliżeniu)

z wynikiem liczonym metodą narosłych odsetek.

, to wynik ekonomiczny pokrywa się (w przybliżeniu)

z wynikiem liczonym metodą narosłych odsetek.