Zagadnienia

5. Kontrakty Forward i Futures

5.1. Struktura kontraktów Forward

Kontrakt Forward to umowa kupna / sprzedaży pewnego aktywa (np. akcji, waluty, papieru wartościowego, towaru, etc.)

-

w ustalonym umową terminie (data zapadalności kontraktu)

,

, -

po ustalonej umową cenie (cena wykonania)

.

.

Główny obrót kontraktami Forward odbywa się na rynku nieregulowanym (OTC – ang. Over The Counter) i w związku z tym te kontrakty nie są wystandaryzowane. Warunki kontraktu, w szczególności nominał kontraktu (ilość aktywa będącego przedmiotem umowy), data zapadalności kontraktu, oraz sposób jego rozliczenia, są dopasowywane do potrzeb stron kontraktu (uzgadniane między stronami kontraktu).

Kontrakt Forward jest zawierany z ceną wykonania ![]() , która jest

dobrana tak by w chwili zawarcia kontraktu

, która jest

dobrana tak by w chwili zawarcia kontraktu ![]() jego

wartość wynosiła zero. Tak więc przy założeniu, że pomijamy wszelkie

dodatkowe opłaty związane z transakcją (np. prowizje pośredników),

strony kontraktu Forward nie ponoszą kosztów w chwili jego zawarcia.

jego

wartość wynosiła zero. Tak więc przy założeniu, że pomijamy wszelkie

dodatkowe opłaty związane z transakcją (np. prowizje pośredników),

strony kontraktu Forward nie ponoszą kosztów w chwili jego zawarcia.

Strona kontraktu Forward, która

-

,,kupi” aktywo w terminie zapadalności

, zajmuje długą

pozycję w tym kontrakcie;

, zajmuje długą

pozycję w tym kontrakcie; -

,,sprzeda” aktywo w terminie zapadalności

, zajmuje krótką

pozycję w tym kontrakcie.

, zajmuje krótką

pozycję w tym kontrakcie.

Realizacja kontraktu Forward w terminie zapadalności ![]() następuje

przez:

następuje

przez:

fizyczną dostawę aktywa – strona krótka dostarcza aktywo stronie długiej i otrzymuje od niej ustaloną umową kwotę pieniędzy

albo przez

rozliczenie gotówkowe – strona która traci na kontrakcie płaci drugiej stronie kwotę rozliczenia (taki kontrakt określa się często symbolem NDF od ang. NonDeliverable Forward).

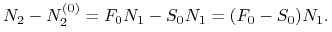

Wynik z kontraktu Forward w terminie zapadalności ![]() dla

strony, która przyjęła długą pozycję wynosi

dla

strony, która przyjęła długą pozycję wynosi

| (5.1) |

gdzie ![]() jest ceną aktywa w chwili

jest ceną aktywa w chwili ![]() .

. ![]() jest kwotą

rozliczenia kontraktu w przypadku kontraktu realizowanego przez

rozliczenie gotówkowe. W przypadku kontraktu realizowanego przez

dostawę, taki sam wynik może zrealizować strona długa kontraktu

przez natychmiastową w chwili

jest kwotą

rozliczenia kontraktu w przypadku kontraktu realizowanego przez

rozliczenie gotówkowe. W przypadku kontraktu realizowanego przez

dostawę, taki sam wynik może zrealizować strona długa kontraktu

przez natychmiastową w chwili ![]() sprzedaż po cenie

sprzedaż po cenie ![]() dostarczonego aktywa.

dostarczonego aktywa.

Cena wykonania kontraktu Forward

Opiszemy cenę wykonania dla kilku charakterystycznych typów aktywów

-

dla aktywa które daje posiadaczowi przychód pieniężny w z góry ustalonych wysokościach i chwilach czasu,

-

dla aktywa które daje posiadaczowi ciągły przychód pieniężny wyrażony stopą kapitalizowaną w sposób ciągły,

-

w szczególnym przypadku walutowych kontraktów Forward.

Cena wykonania jest wyliczana tak, by wartość kontraktu w chwili

jego zawarcia wynosiła zero. Tak wyliczoną cenę wykonania kontraktu

Forward nazywamy ceną forward aktywa na dzień ![]() i wtedy

oznaczamy ją symbolem

i wtedy

oznaczamy ją symbolem ![]() , a gdy zachodzi potrzeba zaznaczenia

zależności od

, a gdy zachodzi potrzeba zaznaczenia

zależności od ![]() symbolem

symbolem ![]() .

.

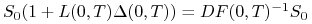

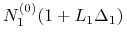

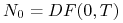

Dla uproszczenia notacji przyjmijmy że ![]() . W

poniższych wzorach

. W

poniższych wzorach ![]() oznacza krzywą czynników

dyskontowych dla waluty w której denominowane jest aktywo

obowiązującą w dniu zawarcia kontraktu

oznacza krzywą czynników

dyskontowych dla waluty w której denominowane jest aktywo

obowiązującą w dniu zawarcia kontraktu ![]() dyskontujących do daty dostawy (zwykle do daty spot) dla transakcji

kupna/sprzedaży tego aktywa zawieranej chwili

dyskontujących do daty dostawy (zwykle do daty spot) dla transakcji

kupna/sprzedaży tego aktywa zawieranej chwili ![]() .

.

![]() Aktywo daje posiadaczowi przychód pieniężny w

z góry ustalonych wysokościach i chwilach czasu.

Aktywo daje posiadaczowi przychód pieniężny w

z góry ustalonych wysokościach i chwilach czasu.

Niech ![]() oznacza przepływ pieniężny następujący w chwili

oznacza przepływ pieniężny następujący w chwili ![]() , gdzie

, gdzie ![]() , generowany przez dane aktywo. Na przykład,

gdy rozpatrywanym aktywem jest

, generowany przez dane aktywo. Na przykład,

gdy rozpatrywanym aktywem jest

-

obligacja o stałym oprocentowaniu,

są kuponami które

obligacja płaci jej posiadaczowi;

są kuponami które

obligacja płaci jej posiadaczowi; -

akcja,

są dywidendami płaconymi przez tą akcję.

są dywidendami płaconymi przez tą akcję.

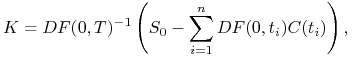

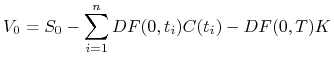

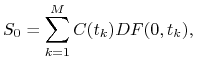

Wówczas, cena wykonania kontraktu Forward wynosi

|

(5.2) |

gdzie ![]() jest ceną aktywa w chwili zawarcia kontraktu.

jest ceną aktywa w chwili zawarcia kontraktu.

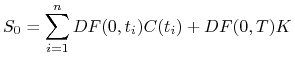

Uzasadnienie wzoru (5.2). Aby żadna ze stron kontraktu nie

mogła przeprowadzić transakcji arbitrażowej używając, między innymi,

kontraktu Forward z ceną wykonania ![]() , cena bieżąca aktywa musi być

równa sumie wartości bieżących przepływów generowanych przez to

aktywo w czasie trwania kontraktu i bieżącej wartości ceny wykonania

, cena bieżąca aktywa musi być

równa sumie wartości bieżących przepływów generowanych przez to

aktywo w czasie trwania kontraktu i bieżącej wartości ceny wykonania

![]() . Zatem

. Zatem

|

skąd po

przekształceniu otrzymujemy wzór (5.2). Przypuśćmy, że

równość (5.2) nie zachodzi. Na przykład, rozpatrzmy

przypadek gdy ![]() jest większe niż prawa strona (5.2).

Pokażemy, że wówczas można przeprowadzić następującą transakcję

arbitrażową:

jest większe niż prawa strona (5.2).

Pokażemy, że wówczas można przeprowadzić następującą transakcję

arbitrażową:

-

zajmujemy krótką pozycję w kontrakcie Forward z ceną

,

, -

w chwili zawarcia kontraktu Forward, pożyczamy na okres czasu

![[0,T]](wyklady/ifi/mi/mi591.png) sumę równą aktualnej wartości aktywa

sumę równą aktualnej wartości aktywa  po stopie

po stopie

,

, -

za

kupujemy na rynku natychmiastowym jednostkę aktywa,

kupujemy na rynku natychmiastowym jednostkę aktywa, -

zawieramy serię transakcji na przyszłą stopę procentową (FRA) dla okresów

(ze stopami

(ze stopami  ), które zagwarantują

ulokowanie dochodów

), które zagwarantują

ulokowanie dochodów  na okres

na okres  po tych stopach.

po tych stopach.

W chwili wygaśnięcia ![]() kontraktu Forward nasz bilans wygląda

następująco:

kontraktu Forward nasz bilans wygląda

następująco:

-

płacimy sumę

jako

zwrot zaciągniętej pożyczki,

jako

zwrot zaciągniętej pożyczki, -

otrzymujemy kwoty

, jako wypłaty ze zrobionych lokat,

, jako wypłaty ze zrobionych lokat, -

otrzymujemy

za dostarczenie aktywa drugiej stronie kontraktu

Forward,

za dostarczenie aktywa drugiej stronie kontraktu

Forward,

czyli netto otrzymamy

zgodnie z przyjętym założeniem. Mamy więc zysk bez ryzyka. Wówczas, działania arbitrażystów szybko doprowadzają do obniżenia ceny kontraktu Forward do poziomu, który nie daje możliwości bezryzykownego zysku.

W drugim przypadku, to jest, gdy cena kontraktu Forward jest niższa niż prawa strona (5.2), przeprowadzamy transakcję arbitrażową, która jest ,,odwróceniem” strategii wykonanej w poprzednim przypadku:

-

zajmujemy długą pozycję w kontrakcie Forward z ceną

,

, -

dokonujemy ,,krótkiej” sprzedaży jednostki aktywa,

-

po sprzedaży aktywa, sumę

otrzymaną ze sprzedaży

składamy na depozycie na okres czasu

otrzymaną ze sprzedaży

składamy na depozycie na okres czasu ![[0,T]](wyklady/ifi/mi/mi591.png) ze stopą

ze stopą  ,

, -

zawieramy serię transakcji na przyszłą stopę procentową (FRA) dla okresów

(ze stopami

(ze stopami  ), które zagwarantują

nam pożyczanie na okres

), które zagwarantują

nam pożyczanie na okres  po tych stopach kwot

po tych stopach kwot  ,

które musimy wypłacić właścicielowi aktywa.

,

które musimy wypłacić właścicielowi aktywa.

Łatwo sprawdzić że, przy naszym założeniu, ta strategia przynosi zysk. Znów mamy arbitraż.

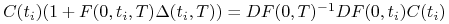

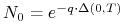

![]() Aktywo daje posiadaczowi ciągły przychód

pieniężny wyrażony stopą kapitalizowaną w sposób ciągły.

Aktywo daje posiadaczowi ciągły przychód

pieniężny wyrażony stopą kapitalizowaną w sposób ciągły.

Podstawowym przykładem takiego aktywa jest akcja (indeks giełdowy), która płaci ciągłą dywidendę, bądź gotówka w walucie obcej.

Niech ![]() oznacza stopę dochodu (dywidendy) płaconego przez aktywo

(akcję). Załóżmy, że otrzymywany dochód jest natychmiast w sposób

ciągły reinwestowany w to samo aktywo. Wówczas ilość posiadanego

aktywa w chwili

oznacza stopę dochodu (dywidendy) płaconego przez aktywo

(akcję). Załóżmy, że otrzymywany dochód jest natychmiast w sposób

ciągły reinwestowany w to samo aktywo. Wówczas ilość posiadanego

aktywa w chwili ![]() wynosi

wynosi ![]() , gdzie

, gdzie ![]() jest ilością aktywa w

jest ilością aktywa w ![]() , a

, a ![]() długością okresu czasu od

chwili początkowej do

długością okresu czasu od

chwili początkowej do ![]() obliczoną zgodnie z konwencją stopy

obliczoną zgodnie z konwencją stopy ![]() .

Pokażemy, że cena kontraktu Forward, który zapada w chwili

.

Pokażemy, że cena kontraktu Forward, który zapada w chwili ![]() , na

aktywo dające ciągły dochód ze stopą

, na

aktywo dające ciągły dochód ze stopą ![]() wynosi

wynosi

| (5.3) |

Aby uzasadnić (5.3), znów rozpatrujemy dwa przypadki –

kiedy ![]() jest większe lub mniejsze niż prawa strona (5.3)

– pokazując, że w każdym z nich możemy skonstruować odpowiednie

strategie arbitrażowe.

jest większe lub mniejsze niż prawa strona (5.3)

– pokazując, że w każdym z nich możemy skonstruować odpowiednie

strategie arbitrażowe.

Gdy ![]() jest większe niż prawa strona (5.3), przeprowadzamy

w chwili początkowej następujące transakcje:

jest większe niż prawa strona (5.3), przeprowadzamy

w chwili początkowej następujące transakcje:

-

zajmujemy krótką pozycję w kontrakcie Forward z ceną

,

, -

w chwili zawarcia kontraktu Forward, pożyczamy na okres czasu

![[0,T]](wyklady/ifi/mi/mi591.png) sumę równą

sumę równą  po stopie

po stopie  ,

, -

kupujemy na rynku natychmiastowym

,,jednostek” aktywa za kwotę

,,jednostek” aktywa za kwotę

,

, -

dochody generowane przez aktywo w sposób ciągły reinwestujemy w aktywo.

W rezultacie w chwili wygaśnięcia kontraktu Forward bilans naszych transakcji wygląda następująco

-

płacimy sumę

jako zwrot zaciągniętej

pożyczki,

jako zwrot zaciągniętej

pożyczki, -

posiadamy dokładnie jedną jednostkę aktywa (bo

), za którą

), za którą -

otrzymujemy

po dostarczeniu jej drugiej stronie kontraktu

Forward.

po dostarczeniu jej drugiej stronie kontraktu

Forward.

Tak więc mamy

czyli uzyskaliśmy zysk bez ryzyka.

W drugim przypadku, gdy ![]() jest mniejsze niż prawa strona

(5.3), przeprowadzamy transakcje w ,,przeciwną” stronę w

stosunku do transakcji przeprowadzonych w poprzedniej sytuacji

(

jest mniejsze niż prawa strona

(5.3), przeprowadzamy transakcje w ,,przeciwną” stronę w

stosunku do transakcji przeprowadzonych w poprzedniej sytuacji

(![]() Zadanie na Ćwiczenia).

Zadanie na Ćwiczenia).

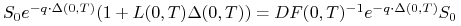

![]() Cena wykonania walutowych kontraktów Forward

(aktywem jest waluta).

Cena wykonania walutowych kontraktów Forward

(aktywem jest waluta).

Walutowy kontrakt Forward = FX forward = Outright Forward

Walutę, oznaczmy ją przez ![]() , możemy potraktować jak

aktywo, które płaci dochód w postaci odsetek, które narastają na

rachunku oprocentowanym stopą dla tej waluty. Jeśli bowiem posiadamy

gotówkę w tej walucie, to możemy ją zdeponować na rachunku walutowym

i w ten sposób otrzymywać dochód z tytułu posiadania waluty.

Oprocentowanie tego rachunku możemy wyrazić przez stopę

kapitalizowaną w sposób ciągły i wtedy walutę możemy uznać za

aktywo, które płaci dochód w sposób ciągły ze stopą

, możemy potraktować jak

aktywo, które płaci dochód w postaci odsetek, które narastają na

rachunku oprocentowanym stopą dla tej waluty. Jeśli bowiem posiadamy

gotówkę w tej walucie, to możemy ją zdeponować na rachunku walutowym

i w ten sposób otrzymywać dochód z tytułu posiadania waluty.

Oprocentowanie tego rachunku możemy wyrazić przez stopę

kapitalizowaną w sposób ciągły i wtedy walutę możemy uznać za

aktywo, które płaci dochód w sposób ciągły ze stopą ![]() . Ceną

natychmiastową

. Ceną

natychmiastową ![]() waluty

waluty ![]() jest jej kurs wymiany na

drugą walutę

jest jej kurs wymiany na

drugą walutę ![]() (kwotowany jako ilość

(kwotowany jako ilość ![]() za

jednostkę

za

jednostkę ![]() ). Wówczas cenę walutowego kontraktu

Forward, w którym wymieniamy walutę

). Wówczas cenę walutowego kontraktu

Forward, w którym wymieniamy walutę ![]() na drugą walutę

na drugą walutę

![]() (na przykład na PLN), otrzymamy ze wzoru

(5.3), w którym

(na przykład na PLN), otrzymamy ze wzoru

(5.3), w którym

-

jest kursem wymiany natychmiastowej (spot)

jest kursem wymiany natychmiastowej (spot)  na

na

,

, -

stopa dochodu

jest stopą

kapitalizowaną w sposób ciągły waluty

jest stopą

kapitalizowaną w sposób ciągły waluty  ,

, -

a czynnik dyskontowy odpowiada krzywej dla waluty

.

.

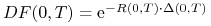

Czynnik dyskontowy ![]() dla waluty

dla waluty ![]() możemy

zapisać w postaci

możemy

zapisać w postaci

gdzie ![]() jest stopą kapitalizowaną w sposób ciągły dla

okresu

jest stopą kapitalizowaną w sposób ciągły dla

okresu ![]() (dla waluty

(dla waluty ![]() ). Wówczas, wzór na cenę

walutowego kontraktu Forward przyjmuje następującą formę

). Wówczas, wzór na cenę

walutowego kontraktu Forward przyjmuje następującą formę

| (5.4) |

Zwykle, wzór na cenę walutowego kontraktu Forward podaje się w

postaci w której występują stopy proste ![]() i

i ![]() (bo

takie stopy są standardem kwotowania na rynku terminowych transakcji

walutowych):

(bo

takie stopy są standardem kwotowania na rynku terminowych transakcji

walutowych):

| (5.5) |

Wzory (5.4) i (5.5) określają tak zwany,

kurs terminowy wymiany walut ![]() ,

który zwykle oznaczamy symbolem

,

który zwykle oznaczamy symbolem ![]() . Upraszczając notację wzór na

kurs terminowy napiszemy w następujący sposób

. Upraszczając notację wzór na

kurs terminowy napiszemy w następujący sposób

| (5.6) |

Związek (5.6) jest określany również jako tzw. parytet stóp procentowych. Z (5.6) wynika, że

| (5.7) |

co możemy

zinterpretować w następujący sposób: taki sam wynik w ![]() uzyskamy

uzyskamy

-

(a) wymieniając jednostkę waluty

po kursie natychmiastowym na

po kursie natychmiastowym na

waluty

waluty  i lokując tę kwotę po stopie

i lokując tę kwotę po stopie  na

okres

na

okres  (lewa strona (5.7)),

(lewa strona (5.7)),

albo

-

(b) lokując jednostkę waluty

kwotę po stopie

kwotę po stopie  na okres

na okres  i w

i w  wymieniając kwotę

wymieniając kwotę  waluty

waluty  po

kursie terminowym

po

kursie terminowym  na walutę

na walutę  (prawa strona

(5.7)).

(prawa strona

(5.7)).

Punkty swapowe to różnica między kursem terminowym a kursem spotowym:

| (5.8) |

Gdy ![]() , z (5.8) wynika, że

, z (5.8) wynika, że

co po przepisaniu do postaci

oznacza iż

zannualizowana stopa zwrotu na transakcji kupna waluty

![]() w t=0 po

w t=0 po ![]() i jej sprzedaży po

i jej sprzedaży po ![]() w

w ![]() jest

równa różnicy w oprocentowaniu walut.

jest

równa różnicy w oprocentowaniu walut.

Aspekty praktyczne dotyczące transakcji FX forward

-

Kursy FX forward są kwotowane przez animatorów rynku (ang. market makers) dla standardowych okresów depozytowych, zwykle do 1Y.

-

Kursy FX forward są kwotowane w postaci punktów swapowych, wyrażonych w tak zwanych pipsach, czyli w

waluty niebazowej. Aby

uzyskać faktyczny kurs FX forward dla terminów ,,powyżej” spot

należy do bieżącego kursu spot dodać (z właściwym znakiem)

odpowiednio przeskalowane punkty swapowe, przy czym należy pamiętać,

że punkty swapowe mogą być zarówno dodatnie jak i ujemne.

waluty niebazowej. Aby

uzyskać faktyczny kurs FX forward dla terminów ,,powyżej” spot

należy do bieżącego kursu spot dodać (z właściwym znakiem)

odpowiednio przeskalowane punkty swapowe, przy czym należy pamiętać,

że punkty swapowe mogą być zarówno dodatnie jak i ujemne. -

Rynek kwotuje również punkty swapowe dla okresów ON i TN. Wówczas obliczając kursy wymiany dla tych terminów należy punkty swapowe odejmować (z właściwym znakiem) od kursu spot.

-

Punkty swapowe są kwotowane w postaci pary

gdzie

gdzie  (

( ) są punktami swapowymi

dla transakcji FX forward w której kupujemy (sprzedajemy) walutę

bazową.

) są punktami swapowymi

dla transakcji FX forward w której kupujemy (sprzedajemy) walutę

bazową. -

Jeżeli punkty swapowe są dodatnie, to

.

Zdarza się, że ujemne punkty swapowe są kwotowane bez znaku i wtedy

w kwotowanej parze

.

Zdarza się, że ujemne punkty swapowe są kwotowane bez znaku i wtedy

w kwotowanej parze  będziemy mieli

nierówność przeciwną

będziemy mieli

nierówność przeciwną  . Wówczas,

po tej relacji rozpoznajemy czy punkty swapowe są dodatnie czy

ujemne.

. Wówczas,

po tej relacji rozpoznajemy czy punkty swapowe są dodatnie czy

ujemne.

Replikacja kontraktu FX forward

Pokażemy jak można zreplikować kontrakt FX forward przy pomocy

-

pożyczenia jednej waluty,

-

natychmiastowej wymiany tej waluty na drugą walutę,

-

lokaty drugiej waluty.

Ta replikacja pokazuje powiązania rynku transakcji wymian walutowych z rynkiem pieniężnym.

Rozpatrzmy kontrakt FX forward, w którym

-

w terminie zapadalności

-

kupimy

waluty

waluty  , oraz

, oraz -

sprzedamy

waluty

waluty  .

.

Oznacza to, że dokonamy wymiany waluty ![]() na walutę

na walutę

![]() po kursie terminowym

po kursie terminowym ![]() takim, że

takim, że ![]() .

.

Efekt wymiany walut w ![]() uzyskamy również w następujący sposób:

uzyskamy również w następujący sposób:

-

pożyczamy na rynku pieniężnym kwotę

taką by

taką by  , gdzie

, gdzie  jest

stopą dla udzielonych pożyczek w walucie

jest

stopą dla udzielonych pożyczek w walucie  na okres

czasu

na okres

czasu  , a

, a  długością tego okresu;

długością tego okresu; -

kwotę

w walucie

w walucie  wymieniamy na

wymieniamy na

waluty

waluty  po kursie spot

po kursie spot  , czyli

, czyli

;

; -

kwotę

w walucie

w walucie  lokujemy

na rynku pieniężnym ze stopą

lokujemy

na rynku pieniężnym ze stopą  dla przyjętych depozytów w

walucie

dla przyjętych depozytów w

walucie  na okres czasu

na okres czasu  .

.

Rezultatem tych transakcji w chwili ![]() jest

jest

-

zwrot zaciągniętej pożyczki w walucie

w

kwocie

w

kwocie  (płacimy

(płacimy  w walucie

w walucie  ),

), -

otrzymana wypłata ze złożonego depozytu w walucie

w

kwocie

w

kwocie  , gdzie

, gdzie  jest długością tego

okresu

jest długością tego

okresu  (otrzymujemy

(otrzymujemy  w walucie

w walucie

),

),

czyli dokonujemy wymiany ![]() w waluty

w waluty ![]() na

na

![]() w waluty

w waluty ![]() . Jeśli zatem ta

strategia ma replikować kontrakt FX forward, musi zachodzić równość

. Jeśli zatem ta

strategia ma replikować kontrakt FX forward, musi zachodzić równość

Stąd mamy

|

czyli znów otrzymaliśmy parytet stóp procentowych. Jeśli ten parytet jest spełniony, replikacja transakcji FX forward zestawem złożonym z dwóch transakcji depozytowych i transakcji wymiany natychmiastowej jest możliwa.

Transakcja FX forward jako FX spot plus FX swap

W wyniku połączenia przepływów pieniężnych transakcji depozytowych, które zostały użyte do replikacji transakcji FX forward, uzyskujemy transakcję FX swap (dokładniej, szczególny przypadek transakcji FX swap). Ta transakcja FX swap, w notacji poprzedniego ustępu, polega na

-

wymianie początkowej (w chwili spot): sprzedaży

waluty

waluty  i kupnie

i kupnie  waluty

waluty  , po kursie spot

, po kursie spot  , tzn. tak, aby

, tzn. tak, aby

,

,

oraz

-

wymianie końcowej (w terminie wygaśnięcia): kupnie

waluty

waluty  i sprzedaży

i sprzedaży  waluty

waluty

, po kursie po kursie forward

, po kursie po kursie forward  , tzn. tak, aby

, tzn. tak, aby

,

,

przy czym ![]() oraz

oraz

![]() .

.

Jak widać, wymiana początkowa w tej transakcji FX swap znosi się z transakcją FX spot wchodzącą w skład strategii replikującej FX forward. Wówczas z FX swap pozostaje pozostaje tylko wymiana końcowa, która jest oryginalną transakcją FX forward.

Uwagi

-

Reprezentacja FX forward jako suma FX spot i (tego szczególnego) FX swap pozwala na rozdzielenie ryzyk: FX spot ma tylko ryzyko walutowe (ryzyko kursu wymiany walut), a ten FX swap (w chwili początkowej) – tylko ryzyko stopy procentowej.

-

W praktyce rynkowej zawiera się kontrakty FX swap (tzw. round FX swap) w których kwota

waluty obcej

waluty obcej  jest taka sama w

wymianie początkowej i wymianie końcowej, a kwoty waluty lokalnej

jest taka sama w

wymianie początkowej i wymianie końcowej, a kwoty waluty lokalnej

w chwili początkowej i końcowej różnią się ,,punktami

swapowymi” (od nominału

w chwili początkowej i końcowej różnią się ,,punktami

swapowymi” (od nominału  )

)

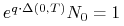

Wycena kontraktu Forward

Rozpatrzmy kontrakt Forward, który został zawarty z ceną wykonania

![]() . W chwili zawarcia kontraktu

. W chwili zawarcia kontraktu ![]() było równe cenie forward aktywa

na które wystawiony został kontrakt. Niech

było równe cenie forward aktywa

na które wystawiony został kontrakt. Niech ![]() oznacza bieżącą (to

jest w chwili wyceny) cenę forward aktywa. Wówczas wycena długiej

pozycji w kontrakcie Forward (jego wartość) dana jest wzorem

oznacza bieżącą (to

jest w chwili wyceny) cenę forward aktywa. Wówczas wycena długiej

pozycji w kontrakcie Forward (jego wartość) dana jest wzorem

| (5.9) |

gdzie ![]() jest terminem zapadalności kontraktu.

jest terminem zapadalności kontraktu.

Uzasadnienie wzoru (5.9). Wartością bieżącą kontraktu

Forward jest wartość bieżąca przepływów pieniężnych w ![]() które

powstałyby w wyniku zamknięcia pozycji w tym kontrakcie. W przypadku

długiej pozycji należałoby zająć pozycję krótką w kontrakcie Forward

na to samo aktywo i z tym samym terminem wykonania

które

powstałyby w wyniku zamknięcia pozycji w tym kontrakcie. W przypadku

długiej pozycji należałoby zająć pozycję krótką w kontrakcie Forward

na to samo aktywo i z tym samym terminem wykonania ![]() co zamykany

kontrakt. Cena wykonania tego zamykającego kontraktu Forward wynosi

co zamykany

kontrakt. Cena wykonania tego zamykającego kontraktu Forward wynosi

![]() i jest określona jednym z wzorów (5.2),

(5.3), (5.4)–(5.5) odpowiednio. W

rezultacie, w chwili

i jest określona jednym z wzorów (5.2),

(5.3), (5.4)–(5.5) odpowiednio. W

rezultacie, w chwili ![]() zapłacilibyśmy

zapłacilibyśmy ![]() za kupione aktywo i

jednocześnie otrzymalibyśmy

za kupione aktywo i

jednocześnie otrzymalibyśmy ![]() w wyniku sprzedaży tego aktywa.

Tak więc, netto nasz wynik w

w wyniku sprzedaży tego aktywa.

Tak więc, netto nasz wynik w ![]() na tych transakcjach wyniósłby

na tych transakcjach wyniósłby

![]() , a jego wartość bieżąca wynosi

, a jego wartość bieżąca wynosi ![]() . Ponieważ

wartość kontraktu Forward (w chwili zawarcia) zamykającego wyceniany

kontrakt wynosi zero, to wartość wycenianego kontraktu Forward jest

równa

. Ponieważ

wartość kontraktu Forward (w chwili zawarcia) zamykającego wyceniany

kontrakt wynosi zero, to wartość wycenianego kontraktu Forward jest

równa ![]() , czyli mamy (5.9).

, czyli mamy (5.9).

Po wstawieniu do (5.9) wyrażeń na cenę forward w poszczególnych przypadkach otrzymujemy następujące formuły na wycenę kontraktów:

![]() Forward na aktywo dające przychód pieniężny w

z góry ustalonych chwilach czasu

Forward na aktywo dające przychód pieniężny w

z góry ustalonych chwilach czasu

|

(5.10) |

![]() Forward na aktywo dające ciągły przychód

pieniężny wyrażony stopą kapitalizowaną w sposób ciągły

Forward na aktywo dające ciągły przychód

pieniężny wyrażony stopą kapitalizowaną w sposób ciągły

| (5.11) |

![]() FX Forward

FX Forward

| (5.12) |

przy czym wzory te podają wartość kontraktów na jednostkę aktywa (na nominał jednostkowy).

Interpretacja wzoru (5.12) dla transakcji FX forward o

nominale ![]() (waluty

(waluty ![]() ):

):

W wyniku realizacji tego kontraktu dojdzie do wymiany kwoty

(nominału) ![]() w walucie

w walucie ![]() na

na ![]() waluty

waluty

![]() . Zatem, wycena kontraktu FX forward powinna

sprowadzić się do wyceny strumienia przepływów

. Zatem, wycena kontraktu FX forward powinna

sprowadzić się do wyceny strumienia przepływów ![]() i

i ![]() następujących w chwili

następujących w chwili ![]() . Tak jest w istocie, bowiem

. Tak jest w istocie, bowiem

| (5.13) |

Jak widać, ostatnia część wzoru (5.13) jest różnicą dwóch

składowych: pierwsza jest przeliczoną na walutę ![]() po

kursie spotowym

po

kursie spotowym ![]() wartością bieżącą otrzymywanego w

wartością bieżącą otrzymywanego w ![]() nominału

nominału

![]() , a druga (odejmowana) jest wartością bieżącą nominału

, a druga (odejmowana) jest wartością bieżącą nominału ![]() .

.

5.2. Kontrakty Futures

Kontrakty Futures są kontraktami terminowymi kupna/sprzedaży pewnego aktywa (towaru) przy czym w odróżnieniu od kontraktów Forward

-

funkcjonują na rynku uregulowanym – obrót tymi kontraktami odbywa się przez giełdy

-

są produktami wystandaryzowanymi, w tym sensie, że przedmiotem kontraktu są dobrze zdefiniowane aktywa (towary) – ustalone są:

-

ilość aktywa przypadająca na jeden kontrakt,

-

,,jakość” aktywa,

-

warunki dostawy, termin dostawy,

-

termin wygaśnięcia kontraktu,

-

-

są rozliczane w trybie dziennym, przez rachunek zabezpieczający,

-

na ogół nie dochodzi do fizycznej dostawy aktywa w terminie wykonania kontraktu, a kontrakt jest zamykany przez zajęcie pozycji przeciwnej.

Te cechy kontraktów Futures powodują, że w porównaniu do kontraktów Forward, kontrakty Futures

-

mają relatywnie małe ryzyko kredytowe i rozliczeniowe,

-

dla niezbyt odległych terminów zapadalności są instrumentami o dużej płynności.

Główne rodzaje kontraktów Futures:

-

na papiery skarbowe – T-bond Futures,

-

na depozyty (na stopę procentową) – Eurodollar Futures,

-

na indeksy giełdowe – Index Futures,

-

na waluty – Currency Futures,

-

na towary / surowce – Commodity Futures.

Rozliczanie kontraktu Futures dokonywane jest codziennie

przez rachunek zabezpieczający (ang. margin account), na którym

strona kontraktu Futures jest zobowiązana utrzymywać określony przez

giełdę minimalny poziom zdeponowanej gotówki. Na ten rachunek

zabezpieczający wpływają zyski z tytułu dziennego rozliczenia

kontraktu Futures, lub z tego rachunku są pobierane kwoty

odpowiadające stratom poniesionym w wyniku rozliczenia kontraktu.

Kwota dziennego rozliczenia długiej pozycji w kontrakcie Futures,

które następuje na zamknięcie ![]() -tego dnia, wynosi (na jednostkę

aktywa)

-tego dnia, wynosi (na jednostkę

aktywa)

| (5.14) |

gdzie ![]() jest ceną wykonania

kontraktu Futures na zamknięciu dnia

jest ceną wykonania

kontraktu Futures na zamknięciu dnia ![]() . W dniu zawarcia

kontraktu rozliczenie kontraktu jest obliczane na podstawie ceny

kontraktu Futures z jaką został on zawarty oraz ceny tego kontraktu

na zamknięciu dnia, chyba że kontrakt został zamknięty jeszcze tego

samego dnia (wtedy mówimy o tzw. intraday trading) i wtedy

rozliczenie obywa się po cenie faktycznego zamknięcia kontraktu.

Wzór (5.14) jest również wynikiem realizowanym na

zamknięciu w dniu

. W dniu zawarcia

kontraktu rozliczenie kontraktu jest obliczane na podstawie ceny

kontraktu Futures z jaką został on zawarty oraz ceny tego kontraktu

na zamknięciu dnia, chyba że kontrakt został zamknięty jeszcze tego

samego dnia (wtedy mówimy o tzw. intraday trading) i wtedy

rozliczenie obywa się po cenie faktycznego zamknięcia kontraktu.

Wzór (5.14) jest również wynikiem realizowanym na

zamknięciu w dniu ![]() kontraktu otwartego w dniu

kontraktu otwartego w dniu ![]() . W

rezultacie takiego rozliczania kontraktu Futures można przyjąć że na

zamknięcie dnia

. W

rezultacie takiego rozliczania kontraktu Futures można przyjąć że na

zamknięcie dnia ![]() następuje zamknięcie pozycji otwartej na końcu

poprzedniego dnia z ceną

następuje zamknięcie pozycji otwartej na końcu

poprzedniego dnia z ceną ![]() i jednoczesne otwarcie kontraktu

Futures z ceną

i jednoczesne otwarcie kontraktu

Futures z ceną ![]() . Oczywiście rozliczenie za ostatni dzień

trzymania otwartej pozycji w kontrakcie Futures odbywa się po cenie

faktycznego zamknięcia kontraktu w tym dniu.

. Oczywiście rozliczenie za ostatni dzień

trzymania otwartej pozycji w kontrakcie Futures odbywa się po cenie

faktycznego zamknięcia kontraktu w tym dniu.

Teoretyczna cena kontraktu Futures jest równa cenie wykonania kontraktu Forward na to samo aktywo z tym samym terminem wykonania. W przypadkach gdy termin dostawy kontraktu Futures i dostarczane aktywo są jednoznacznie określone, można próbować porównywać rynkowe ceny Futures z ich cenami teoretycznymi, czyli z cenami forward aktywa na które te kontrakty opiewają. W przypadku kontraktów Futures, w których strona krótka ma możliwości wyboru terminu dostawy (w pewnym zakresie) oraz wyboru dostarczanego aktywa z grupy aktywów dopuszczonych do dostarczania, takie porównanie jest często utrudnione. Przykładem takiego kontraktu jest kontrakt Futures na papiery skarbowe (T-bond Futures).

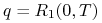

Pokażemy, że jeżeli

-

stopa procentowa według której oprocentowane są fundusze na rachunku zabezpieczającym jest stała w trakcie trwania kontraktu Futures, a wartość tej stopy jest zgodna z oprocentowaniem lokat/depozytów o czasie trwania

,

, -

termin dostawy (wygaśnięcia kontraktu) jest jednoznacznie określony,

-

dostarczane aktywo jest jednoznacznie określone w chwili zawarcia kontraktu,

to teoretyczna cena kontraktu Futures jest równa cenie kontraktu Forward.

Niech

-

oznacza termin zapadalności kontraktów Futures i Forward,

oznacza termin zapadalności kontraktów Futures i Forward, -

oznacza stałą stopę procentową kapitalizowaną w sposób

ciągły, która będzie stosowana w trakcie trwania kontraktu do

lokowania/finasowania dziennych rozliczeń kontraktu Futures na

rachunku zabezpieczającym – zakładamy, że

oznacza stałą stopę procentową kapitalizowaną w sposób

ciągły, która będzie stosowana w trakcie trwania kontraktu do

lokowania/finasowania dziennych rozliczeń kontraktu Futures na

rachunku zabezpieczającym – zakładamy, że  , przy czym

, przy czym

,

, -

oznacza cenę kontraktu Forward zawartego na zamknięcie dnia

oznacza cenę kontraktu Forward zawartego na zamknięcie dnia  ,

, -

oznacza cenę kontraktu Futures zawartego na zamknięcie dnia

oznacza cenę kontraktu Futures zawartego na zamknięcie dnia  .

.

Czas trwania kontraktów dzielimy na ,,jednodniowe” okresy

![]() , gdzie

, gdzie ![]() , przy czym

, przy czym ![]() a

a ![]() jest dniem zawarcia kontraktu.

jest dniem zawarcia kontraktu.

Rozważmy następującą strategię:

-

sprzedajemy kontrakt Forward na jednostkę aktywa,

-

kupujemy kontrakt Futures na

jednostek aktywa, oraz

w każdym dniu

jednostek aktywa, oraz

w każdym dniu  , gdzie

, gdzie  , dokupujemy na jego

zamknięciu taką ilość kontraktów Futures by otwarta pozycja na

rozpoczęciu kolejnego dnia

, dokupujemy na jego

zamknięciu taką ilość kontraktów Futures by otwarta pozycja na

rozpoczęciu kolejnego dnia  w tym kontrakcie Futures

wynosiła

w tym kontrakcie Futures

wynosiła

a wynik (rozliczenie) otwartej pozycji na koniec dnia

lokujemy/finansujemy ze stopą

lokujemy/finansujemy ze stopą  na pozostały do wygaśnięcia

kontraktu okres czasu.

na pozostały do wygaśnięcia

kontraktu okres czasu.

Zawiązanie tej strategii w ![]() nie wiąże się z żadnymi kosztami

początkowymi. Natomiast efekt tej strategii w

nie wiąże się z żadnymi kosztami

początkowymi. Natomiast efekt tej strategii w ![]() jest następujący

jest następujący

-

kontrakt Futures opiewa na dokładnie jedno aktywo, bowiem

-

w wyniku realizacji kontraktu Futures kupujemy jedno aktywo po cenie

(

( ),

), -

na rachunku zgromadziliśmy (łącznie z odsetkami) kwotę

-

w wyniku realizacji kontraktu Forward dostarczamy jedno aktywo za które otrzymujemy

.

.

Zatem nasz bilans w ![]() jest następujący:

jest następujący:

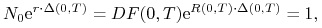

Ponieważ strategia prowadząca do tego wyniku nie wiązała się żadnymi kosztami, to by nie było arbitrażu, ten wynik musi być zerowy, czyli musi zachodzić

W rzeczywistości, inwestorzy mogą lokować/finansować wynik dziennego rozliczenia kontraktu Futures po bieżących stopach rynkowych. To, między innymi, powoduje, że w określonych sytuacjach cena kontraktu Futures może odbiegać od ceny odpowiadającego mu kontraktu Forward. Na przykład, gdy cena aktywa, na które jest wystawiony kontrakt Futures, jest mocno dodatnio skorelowana ze stopami procentowymi, inwestor zajmujący długą pozycję może korzystniej lokować bieżące zyski z kontraktu lub odpowiednio taniej finansować straty poniesione na kontrakcie. Tak jest bowiem wzrostowi ceny aktywa, a więc zyskom inwestora, zwykle towarzyszy wzrost stopy procentowej po której może on ulokować swój dochód. Analogicznie, spadek ceny aktywa – strata inwestora – zwykle odbywa się w warunkach spadku stopy procentowej, co oznacza, że inwestor może taniej finansować swoje straty. Tak więc, w takim przypadku, kontrakt Futures jest korzystniejszy dla inwestora niż kontrakt Forward, i w związku z tym cena kontraktu Futures powinna być wyższa niż cena kontraktu Forward. Przeprowadzając podobne rozumowanie, można przypuszczać, że w przypadku gdy cena aktywa jest mocno ujemnie skorelowana ze stopami procentowymi, cena kontraktu Futures powinna być niższa niż cena kontraktu Forward.

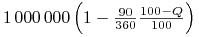

3M Eurodollar Futures

Terminologia: Eurodollar – dolar amerykański deponowany w bankach poza USA. Stopa procentowa depozytów eurodolarowych jest utożsamiana ze stopą LIBOR.

-

Giełda: CME (Chicago Mercantile Exchange)

-

Nominał: 1 milion USD

-

Termin zapadalności: trzecia środa miesiąca dostawy

-

Miesiące dostawy: miesiące cyklu marzec, czerwiec, wrzesień, grudzień na około 10 lat naprzód

-

Instrument podstawowy: stopa procentowa 3M USD LIBOR depozytu, który rozpocznie się w dniu zapadalności kontraktu Futures

-

Kwotowanie: cena kontraktu

oznacza iż stopa dla odpowiedniego depozytu wynosi

oznacza iż stopa dla odpowiedniego depozytu wynosi

w konwencji ACT/360

w konwencji ACT/360 -

Wartość kontraktu:

-

mamy tu ,,drobną” niespójność, bowiem, jak widać, przyjęto, że 3M

okres ma 90 dni mimo iż stopa LIBOR jest podawana w konwencji

ACT/360)

-

mamy tu ,,drobną” niespójność, bowiem, jak widać, przyjęto, że 3M

okres ma 90 dni mimo iż stopa LIBOR jest podawana w konwencji

ACT/360) -

Rozliczanie kontraktu: 25 USD za 1 punkt bazowy (0.01 ceny kontraktu); 25 USD = (

USD

USD  1 bp

1 bp  90/360)

90/360)

Są też analogiczne kontrakty Futures na depozyty 3M w innych głównych walutach:

-

Euribor Futures – na 3M EUR LIBOR – giełdy: LIFFE (London International Financial Futures Exchange), MATIF (Marche a Terme International de France),

-

Euroswiss Futures – na 3M CHF LIBOR – giełda: LIFFE

-

Euroyen Futures – na 3M JPY LIBOR – giełdy: CME, SGX (Singapore Exchange Ltd.).

Zagadnienia i zadania na Ćwiczenia

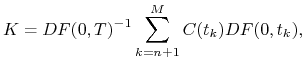

Ćwiczenie 5.1 (Cena forward obligacji)

(a) Cena forward obligacji o stałym kuponie

Przypuśćmy, że rynkowa cena obligacji o stałym kuponie jest zgodna z wyceną modelową, tzn.

|

gdzie

![]() są wypłatami z tej obligacji (kupony plus ewentualne

częściowe zwroty nominału, oraz końcowa wypłata nominału). Pokaż, że

wówczas wzór na cenę forward tej obligacji można przedstawić w

następującej postaci

są wypłatami z tej obligacji (kupony plus ewentualne

częściowe zwroty nominału, oraz końcowa wypłata nominału). Pokaż, że

wówczas wzór na cenę forward tej obligacji można przedstawić w

następującej postaci

|

gdzie ![]() jest pierwszym momentem

płatności kuponu następującym po terminie wygaśnięcia

jest pierwszym momentem

płatności kuponu następującym po terminie wygaśnięcia ![]() kontraktu

Forward.

kontraktu

Forward.

(b) Cena forward obligacji o zmiennym kuponie

Uzasadnij następujący wzór na cenę forward obligacji o zmiennym kuponie:

gdzie ![]() jest aktualnie pierwszym momentem płatności kuponu tej

obligacji,

jest aktualnie pierwszym momentem płatności kuponu tej

obligacji, ![]() jest długością aktualnie trwającego okresu

odsetkowego, a

jest długością aktualnie trwającego okresu

odsetkowego, a ![]() stopą ustaloną na początku tego okresu, oraz

stopą ustaloną na początku tego okresu, oraz

![]() jest ostatnim przed terminem wygaśnięcia

jest ostatnim przed terminem wygaśnięcia ![]() kontraktu Forward

momentem płatności kuponu. Oczywiście,

kontraktu Forward

momentem płatności kuponu. Oczywiście, ![]() jest aktualną ceną

brudną obligacji. Zakładamy również, że nominał obligacji jest

stały.

jest aktualną ceną

brudną obligacji. Zakładamy również, że nominał obligacji jest

stały.

Ćwiczenie 5.2

Przeprowadź transakcję arbitrażową w przypadku gdy cena kontraktu Forward na aktywo płacące ciągły dochód jest mniejsza niż obserwowana w dniu zawarcia kontraktu cena forward tego aktywa (patrz (5.3)).

Ćwiczenie 5.3

Dane są następujące kwotowania:

-

kurs wymiany USD/PLN: 4.0000,

-

punkty swapowe USD/PLN wynoszą dla 3M: 0.0250, oraz dla 6M: 0.0500,

-

PLN 3M Depo: 4.00%, PLN FRA3x6: 5.00%, USD FRA3x6: 2.00%.

-

(a) Oblicz stopę 3M depozytu dolarowego przy założeniu, że w okresie 3M na rynku nie ma możliwości do arbitrażu.

-

(b) Czy przy powyższych danych istnieją na rynku w okresie do 6M możliwości do arbitrażu? Jeśli tak, opisz strategię arbitrażową i oblicz dzisiejszą wartość wolnego od ryzyka zysku.

Ćwiczenie 5.4 (Kurs bid/ask (kupna/sprzedaży) transakcji FX forward)

Wzory (5.4)–(5.6) na kurs forward zostały wyprowadzone przy założeniu, że stopy procentowe dla przyjętych depozytów i udzielonych pożyczek są takie same. W rzeczywistości stopy te są różne: dla przyjętych depozytów mamy stopy bid, które są niższe niż stopy ask dla udzielonych pożyczek.

Dostosuj wzory (5.4)–(5.6) tak, by wyrażały one wartość kursu bid (ask) transakcji FX forward. Dla przypomnienia terminologii: kurs bid (ask) transakcji wymiany odnosi się do transakcji FX, w której kupujemy (sprzedajemy) walutę bazową (tą, za jednostkę której podajemy ilość waluty niebazowej).

Uwaga: Animator rynku (ang. market maker) kwotuje kurs FX forward w taki sposób, by mógł zapewnić pokrycie swoich zobowiązań z tytułu zawarcia takiej transakcji FX transakcjami na rynku pieniężnym (lokatami i depozytami) oraz transakcją FX spot.

Ćwiczenie 5.5 (Transakcja par FX forward)

W transakcji par FX forward strony kontraktu dokonują w określonych

umową chwilach czasu ![]() wymian kwot

wymian kwot ![]() ,

,

![]() w walucie

w walucie ![]() na kwoty w

walucie

na kwoty w

walucie ![]() po jednym wspólnym kursie

po jednym wspólnym kursie ![]() . Wyprowadź wzór

na kurs

. Wyprowadź wzór

na kurs ![]() przy którym w chwili zawarcia kontraktu jego wartość

wynosi zero.

przy którym w chwili zawarcia kontraktu jego wartość

wynosi zero.

Ćwiczenie 5.6 (Skracanie (rollback) / wydłużanie (rollover) zawartej transakcji FX forward)

Rozpatrzmy ,,żyjącą” transakcję FX forward, która została zawarta z

ceną ![]() i która zapadnie w chwili

i która zapadnie w chwili ![]() . W trakcie trwania tego

kontraktu w chwili bieżącej klient banku, który jest stroną tej

transakcji, prosi o skrócenie (wydłużenie) kontraktu. To skrócenie

(wydłużenie) kontraktu polega na

. W trakcie trwania tego

kontraktu w chwili bieżącej klient banku, który jest stroną tej

transakcji, prosi o skrócenie (wydłużenie) kontraktu. To skrócenie

(wydłużenie) kontraktu polega na

-

anulowaniu oryginalnej transakcji, która miała zapaść w

,

, -

zawarciu nowej transakcji FX forward (lub w szczególnym przypadku FX spot) z nowym, wcześniejszym (późniejszym) niż

, terminem zapadalności

, terminem zapadalności  .

.

Wyznacz sprawiedliwą cenę ![]() (kurs) dla ,,zrolowanej” transakcji

FX, którą bank powinien zaproponować klientowi. Oblicz różnicę

(kurs) dla ,,zrolowanej” transakcji

FX, którą bank powinien zaproponować klientowi. Oblicz różnicę

![]() , gdzie

, gdzie ![]() jest bieżącym kursem terminowym na chwilę

jest bieżącym kursem terminowym na chwilę ![]() .

Jaki sens ekonomiczny ma ta różnica?

.

Jaki sens ekonomiczny ma ta różnica?