Zagadnienia

8. Model dwumianowy – wielookresowy

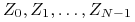

W modelu wielookresowym czas trwania instrumentu pochodnego, który

zapada w chwili ![]() , jest podzielony na

, jest podzielony na ![]() okresów o długości

okresów o długości

![]() każdy.

każdy.

Na rynku mamy dwa aktywa

-

obligację zerokuponową (rachunek bankowy na którym lokaty/depozyty są oprocentowane według stopy zerokuponowej)

proces (zmienna) deterministyczna,

proces (zmienna) deterministyczna, -

aktywo obarczone ryzykiem, które nie przynosi dochodu

proces stochastyczny.

proces stochastyczny.

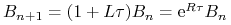

![]() Proces wartości obligacji zerokuponowej

(rachunku bankowego) –

Proces wartości obligacji zerokuponowej

(rachunku bankowego) – ![]() , gdzie

, gdzie ![]() , a

, a ![]() .

Upraszczając notację będziemy pisać

.

Upraszczając notację będziemy pisać ![]() . Proces ten jest

zdefiniowany w następujący sposób

. Proces ten jest

zdefiniowany w następujący sposób

-

,

, -

dla

dla  .

.

Tak więc zakładamy, że stopa procentowa jest stała w rozpatrywanym okresie czasu.

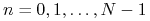

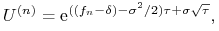

![]() Proces ceny aktywa ryzykownego –

Proces ceny aktywa ryzykownego – ![]() , gdzie

, gdzie

![]() , a

, a ![]() . Upraszczając notację będziemy pisać

. Upraszczając notację będziemy pisać

![]() . Proces ten jest zdefiniowany w następujący sposób

. Proces ten jest zdefiniowany w następujący sposób

-

dane, znana wartość,

dane, znana wartość, -

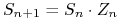

dla

dla  , gdzie

, gdzie

są niezależnymi zmiennymi losowymi o

jednakowym rozkładzie

są niezależnymi zmiennymi losowymi o

jednakowym rozkładzie![Z_{n}=\left\{\begin{array}[]{ll}U,&\hbox{z prawdopodobieństwem $p$;}\\

D,&\hbox{z prawdopodobieństwem $1-p$.}\end{array}\right.](wyklady/ifi/mi/mi1006.png)

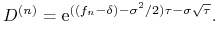

przy czym

,

,  są dane oraz zakładamy, że

są dane oraz zakładamy, że  (te wielkości

są powiązane z innymi parametrami aktywa, w szczególności ze

zmiennością aktywa – patrz Wykład 7).

(te wielkości

są powiązane z innymi parametrami aktywa, w szczególności ze

zmiennością aktywa – patrz Wykład 7).

Drzewo dwumianowe

Proces ceny ryzykownego aktywa oraz wycena instrumentów pochodnych

będzie się odbywać na ![]() okresowym drzewie dwumianowym.

okresowym drzewie dwumianowym. ![]() ty

okres składa się z

ty

okres składa się z ![]() jednookresowych drzewek z których każde ma

swój wierzchołek w końcowych węzłach poprzedniego okresu. Te

jednookresowych drzewek z których każde ma

swój wierzchołek w końcowych węzłach poprzedniego okresu. Te ![]() jednookresowych drzewek ma swoje zakończenia w

jednookresowych drzewek ma swoje zakończenia w ![]() węzłach, które

są wierzchołkami jednookresowych drzewek w kolejnym okresie.

Będziemy zakładać, że drzewo rekombinuje się w tym sensie, że wzrost

ceny w okresie i spadek ceny w następnym okresie prowadzi do tej

samej wartości co spadek ceny w tym okresie i wzrost ceny w

następnym okresie – tak będzie gdy iloraz

węzłach, które

są wierzchołkami jednookresowych drzewek w kolejnym okresie.

Będziemy zakładać, że drzewo rekombinuje się w tym sensie, że wzrost

ceny w okresie i spadek ceny w następnym okresie prowadzi do tej

samej wartości co spadek ceny w tym okresie i wzrost ceny w

następnym okresie – tak będzie gdy iloraz ![]() będzie taki sam w

każdym okresie drzewa. Węzły drzewa będziemy oznaczać parą

będzie taki sam w

każdym okresie drzewa. Węzły drzewa będziemy oznaczać parą ![]() ,

gdzie

,

gdzie ![]() odpowiada chwili czasu

odpowiada chwili czasu ![]() , a

, a ![]() identyfikuje węzeł odpowiadający stanowi rynku, przy czym

identyfikuje węzeł odpowiadający stanowi rynku, przy czym ![]() oznacza liczbę wzrostów ceny na drodze od wierzchołka drzewa do tego

węzła. Wierzchołek drzewa oznaczamy parą

oznacza liczbę wzrostów ceny na drodze od wierzchołka drzewa do tego

węzła. Wierzchołek drzewa oznaczamy parą ![]() . Tak więc cena

aktywa w chwili

. Tak więc cena

aktywa w chwili ![]() w

w ![]() węźle wynosi

węźle wynosi

Strategia inwestycyjna to portfel

gdzie

-

– ilość pieniędzy zainwestowana w obligację

zerokuponową (rachunek bankowy) w węźle

– ilość pieniędzy zainwestowana w obligację

zerokuponową (rachunek bankowy) w węźle  trzymana do chwili

trzymana do chwili

,

,

-

– ilość aktywa ryzykownego w portfelu stworzonym w węźle

– ilość aktywa ryzykownego w portfelu stworzonym w węźle

trzymana do chwili

trzymana do chwili  .

.

Ponadto, w celu zapewnienia spójności formuł definiujemy ![]() .

.

Wielkości ![]() są zmiennymi losowymi, tak więc możemy mówić, że

strategia inwestycyjna jest procesem stochastycznym. Skład portfela

są zmiennymi losowymi, tak więc możemy mówić, że

strategia inwestycyjna jest procesem stochastycznym. Skład portfela

![]() zależy od całej informacji o stanie rynku dostępnej do chwili

zależy od całej informacji o stanie rynku dostępnej do chwili

![]() (włącznie)

(włącznie)![]()

![]() jest tzw. procesem

prognozowalnym.

jest tzw. procesem

prognozowalnym.

Proces wartości strategii. W chwili ![]() portfel

portfel ![]() ma

wartość

ma

wartość

gdzie ![]() oraz

oraz

![]() .

.

Strategia (portfel) ![]() jest samofinansująca(y) się wtedy i

tylko wtedy gdy dla każdego

jest samofinansująca(y) się wtedy i

tylko wtedy gdy dla każdego ![]() zachodzi

zachodzi

Ten warunek oznacza, że zmiana składu portfela w chwili czasu

![]() odbywa się bez dopływu gotówki do portfela lub odpływu

gotówki z portfela.

odbywa się bez dopływu gotówki do portfela lub odpływu

gotówki z portfela.

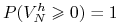

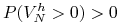

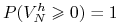

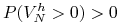

Samofinansujący się portfel ![]() jest strategią arbitrażową, jeżeli

jest strategią arbitrażową, jeżeli

-

,

, -

,

, -

.

.

Tak jak poprzednio w przypadku modelu jednookresowego, model nie dopuszcza arbitrażu wtedy i tylko wtedy gdy

| (8.1) |

Dowód tego faktu podamy w dalszej części wykładu (patrz Twierdzenie 8.3).

Na razie załóżmy, że warunek ![]() jest spełniony. Wówczas, możemy

określić miarę martyngałową

jest spełniony. Wówczas, możemy

określić miarę martyngałową ![]() , taką, że

, taką, że

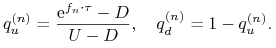

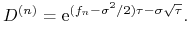

a prawdopodobieństwa martyngałowe dane są wzorami

| (8.2) |

Rozważamy europejskie instrumenty pochodne ![]() , których wartość

wypłaty w chwili zapadalności dana jest przez pewną funkcję

, których wartość

wypłaty w chwili zapadalności dana jest przez pewną funkcję ![]() zmiennej

zmiennej ![]()

Podobnie jak w przypadku modelu

jednookresowego, instrument pochodny ![]() jest osiągalny

jeśli istnieje samofinansujący się portfel

jest osiągalny

jeśli istnieje samofinansujący się portfel ![]() replikujący

replikujący ![]() ,

to znaczy taki, że

,

to znaczy taki, że

Model rynku jest zupełny jeżeli każdy instrument pochodny da się zreplikować samofinansującym się portfelem utworzonym z aktywów dostępnych na tym rynku.

Zasada wyceny instrumentów pochodnych jest analogiczna jak w

przypadku modelu jednookresowego. Jeżeli ![]() jest osiągalny, to

sprawiedliwa cena tego instrumentu, tj. cena, która uniemożliwia

przeprowadzenie arbitrażu, w chwili

jest osiągalny, to

sprawiedliwa cena tego instrumentu, tj. cena, która uniemożliwia

przeprowadzenie arbitrażu, w chwili ![]() dana jest wzorem

dana jest wzorem

gdzie ![]() jest samofinansującą się

strategią replikującą

jest samofinansującą się

strategią replikującą ![]() .

.

Poniższe twierdzenie opisuje algorytm wyznaczania portfela replikującego i wyznaczania ceny instrumentu pochodnego. Wnioskiem z tego twierdzenia jest również zupełność rynku.

Twierdzenie 8.1

Niech ![]() będzie europejskim instrumentem pochodnym, zapadalnym w

chwili

będzie europejskim instrumentem pochodnym, zapadalnym w

chwili ![]() , którego wartość wypłaty dana jest funkcją

, którego wartość wypłaty dana jest funkcją

![]() .

. ![]() można zreplikować samofinansującym się

portfelem

można zreplikować samofinansującym się

portfelem ![]() , którego wartości obliczamy następującym algorytmem

rekurencyjnym

, którego wartości obliczamy następującym algorytmem

rekurencyjnym

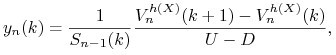

| (8.3) |

oraz dla ![]() ,

,

| (8.4) |

a ![]() i

i ![]() są określone w (8.2). Skład portfela

replikującego dany jest następującymi wzorami

są określone w (8.2). Skład portfela

replikującego dany jest następującymi wzorami

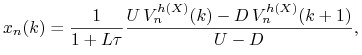

|

(8.5) |

|

(8.6) |

gdzie ![]() a

a ![]() .

.

W szczególności, cena instrumentu pochodnego ![]() w

w ![]() wynosi

wynosi ![]() . Wzór na tę cenę zawarty jest następującym

twierdzeniu.

. Wzór na tę cenę zawarty jest następującym

twierdzeniu.

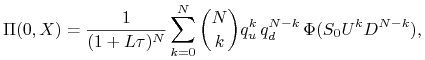

Twierdzenie 8.2

Sprawiedliwa cena europejskiego instrumentu pochodnego ![]() w chwili

w chwili

![]() dana jest wzorem

dana jest wzorem

|

(8.7) |

który możemy zapisać w postaci

| (8.8) |

gdzie

![]() jest wolną od ryzyka miarą na przestrzeni stanów rynku w

chwili

jest wolną od ryzyka miarą na przestrzeni stanów rynku w

chwili ![]() :

:

Twierdzenie 8.3

Wielookresowy model rynku nie dopuszcza arbitrażu wtedy i tylko wtedy gdy

| (8.9) |

Jeżeli arbitraż nie jest możliwy, to nierówność ![]() uzyskujemy z

analogicznego twierdzenia dla modelu jednookresowego. Załóżmy teraz,

że nierówności

uzyskujemy z

analogicznego twierdzenia dla modelu jednookresowego. Załóżmy teraz,

że nierówności ![]() zachodzą. Niech

zachodzą. Niech ![]() będzie samofinansującym

się portfelem, który spełnia warunki

będzie samofinansującym

się portfelem, który spełnia warunki

-

,

, -

.

.

Wówczas, z twierdzenia (8.3) wynika, że

![]() Tak więc

Tak więc ![]() nie może

być portfelem arbitrażowym.

nie może

być portfelem arbitrażowym.

8.1. Podsumowanie – algorytm wyceny na drzewie dwumianowym

Dla

-

europejskiego instrumentu pochodnego,

-

o wypłacie niezależnej od drogi,

-

którego instrument podstawowy nie daje dochodu w czasie trwania kontraktu.

Na podstawie danych

-

– stopy procentowej (wolnej od ryzyka),

– stopy procentowej (wolnej od ryzyka), -

– zmienności cen instrumentu podstawowego,

– zmienności cen instrumentu podstawowego,

wyznaczamy

-

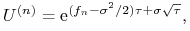

współczynniki

i

i  ,

, -

odpowiednie wartości prawdopodobieństw martyngałowych

oraz

oraz  .

.

![]() Etap pierwszy: wyznaczenie procesu cen

instrumentu podstawowego na drzewie

Etap pierwszy: wyznaczenie procesu cen

instrumentu podstawowego na drzewie

Dla ![]() wyznaczamy wartości instrumentu podstawowego w

wyznaczamy wartości instrumentu podstawowego w

![]() węzłach każdej warstwy czasowej

węzłach każdej warstwy czasowej ![]() korzystając z wzoru

korzystając z wzoru

W przypadku instrumentu europejskiego niezależnego od drogi

potrzebujemy wartości instrumentu podstawowego tylko w chwili

![]() .

.

![]() Etap drugi: indukcja wstecz – wyznaczenie

wartości instrumentu pochodnego na drzewie

Etap drugi: indukcja wstecz – wyznaczenie

wartości instrumentu pochodnego na drzewie

Obliczamy wartość wypłaty z instrumentu pochodnego w chwili

zapadalności kontraktu ![]()

Następnie, obliczamy kolejno dla ![]()

Wartość instrumentu pochodnego

![]() w chwili

w chwili ![]() wynosi

wynosi ![]() .

.

Uwaga 8.1

Algorytm dwumianowy opisany w twierdzeniu 8.1

(lub w powyższym podsumowaniu) można przenieść na przypadek

instrumentów pochodnych typu amerykańskiego. Niech wartość wypłaty

takiego instrumentu w chwili ![]() będzie dana wzorem

będzie dana wzorem

![]() . Taki instrument jest wyceniamy również przez

konstrukcję i wycenę strategii replikującej. Wyznaczając wartości

strategii replikującej instrument amerykański musimy dodatkowo

sprawdzać w poszczególnych węzłach czy optymalne jest wcześniejsze

wykonanie. W tym celu wystarczy zmodyfikować wzór (8.3) w

następujący sposób:

. Taki instrument jest wyceniamy również przez

konstrukcję i wycenę strategii replikującej. Wyznaczając wartości

strategii replikującej instrument amerykański musimy dodatkowo

sprawdzać w poszczególnych węzłach czy optymalne jest wcześniejsze

wykonanie. W tym celu wystarczy zmodyfikować wzór (8.3) w

następujący sposób:

| (8.10) |

gdzie ![]() , oraz

, oraz ![]()

8.2. Dalsze uogólnienia i rozszerzenia algorytmu dwumianowego

![]() Uwzględnienie struktury stóp procentowych

Uwzględnienie struktury stóp procentowych

Niech ![]() oznacza stopę forward kapitalizowaną w sposób ciągły na

okres czasu

oznacza stopę forward kapitalizowaną w sposób ciągły na

okres czasu ![]() . Wówczas, konstruując drzewo

dwumianowe należy uwzględnić następujące modyfikacje.

. Wówczas, konstruując drzewo

dwumianowe należy uwzględnić następujące modyfikacje.

-

W modelu CRR wartości współczynników

i

i  są takie same w każdym

podokresie drzewa (bo zależą tylko od zmienności

są takie same w każdym

podokresie drzewa (bo zależą tylko od zmienności  – patrz

wzór (7.3)), natomiast prawdopodobieństwa martyngałowe

– patrz

wzór (7.3)), natomiast prawdopodobieństwa martyngałowe

(8.11) będą się zmieniać w kolejnych podokresach drzewa.

-

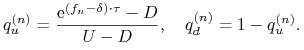

W modelu ,,równych prawdopodobieństw” zmieniać się będą w kolejnych podokresach wartości współczynników

i

i  ; mianowicie wyniosą

one

; mianowicie wyniosą

one

(8.12)

Prawdopodobieństwa martyngałowe będą oczywiście takie same (równe

).

).

W obu metodach, mimo tych modyfikacji, drzewo dwumianowe w dalszym

ciągu się rekombinuje, bowiem iloraz ![]() ma stałą wartość w każdym

z podokresów drzewa. Algorytm wyceny instrumentów pochodnych

sformułowany w twierdzeniu 8.1 w zasadzie pozostaje bez

zmian – należy jedynie pamiętać o uzmiennieniu odpowiednich

parametrów w formułach (8.4)–(8.6). W

szczególności, zamiast czynnika dyskontowego postaci

ma stałą wartość w każdym

z podokresów drzewa. Algorytm wyceny instrumentów pochodnych

sformułowany w twierdzeniu 8.1 w zasadzie pozostaje bez

zmian – należy jedynie pamiętać o uzmiennieniu odpowiednich

parametrów w formułach (8.4)–(8.6). W

szczególności, zamiast czynnika dyskontowego postaci ![]() ,

który nie zależy od podokresu, należy użyć czynników które są

wyznaczane na postawie stóp forward, na przykład mających postać

,

który nie zależy od podokresu, należy użyć czynników które są

wyznaczane na postawie stóp forward, na przykład mających postać

![]() .

.

Następne modyfikacje polegają na uwzględnieniu dochodów przynoszonych przez aktywo. Rozpatrzmy trzy przypadki:

-

aktywo ryzykowne przynosi ,,ciągły” dochód,

-

aktywo ryzykowne przynosi ,,dyskretny” dochód, który jest wyrażony jako procent bieżącej ceny aktywa,

-

aktywo ryzykowne przynosi ,,dyskretny” dochód, który jest przedstawiony jako strumień płatności.

![]() Aktywo ryzykowne przynosi ,,ciągły” dochód

(np. indeks giełdowy, kurs walutowy)

Aktywo ryzykowne przynosi ,,ciągły” dochód

(np. indeks giełdowy, kurs walutowy)

Niech ![]() oznacza stopę dochodu kapitalizowaną w sposób ciągły.

Modyfikacje algorytmu dwumianowego polegają na zastąpieniu w

odpowiednich wyrażeniach stopy wolnej od ryzyka

oznacza stopę dochodu kapitalizowaną w sposób ciągły.

Modyfikacje algorytmu dwumianowego polegają na zastąpieniu w

odpowiednich wyrażeniach stopy wolnej od ryzyka ![]() (lub ogólniej

stóp forward

(lub ogólniej

stóp forward ![]() ) przez różnicę tej stopy i stopy dochodu, czyli

przez

) przez różnicę tej stopy i stopy dochodu, czyli

przez ![]() (lub odpowiednio przez

(lub odpowiednio przez ![]() ). I tak,

). I tak,

-

W modelu CRR wartości współczynników

i

i  pozostają bez zmian

(bo zależą tylko od zmienności

pozostają bez zmian

(bo zależą tylko od zmienności  – patrz wzór

(7.3)), natomiast prawdopodobieństwa martyngałowe wynoszą

– patrz wzór

(7.3)), natomiast prawdopodobieństwa martyngałowe wynoszą

(8.13) -

W modelu ,,równych prawdopodobieństw” wartości współczynników

i

i  wynoszą

wynoszą

(8.14)

Prawdopodobieństwa martyngałowe będą oczywiście takie same (równe

).

).

W przypadku, gdy ![]() jest kursem walutowym podanym jako ilość waluty

jest kursem walutowym podanym jako ilość waluty

![]() za jednostkę waluty

za jednostkę waluty ![]() ,

, ![]() jest stopą

waluty

jest stopą

waluty ![]() , a

, a ![]() jest stopą waluty

jest stopą waluty ![]() .

.

![]() Aktywo ryzykowne przynosi ,,dyskretny”

dochód, który jest wyrażony jako procent bieżącej ceny aktywa

Aktywo ryzykowne przynosi ,,dyskretny”

dochód, który jest wyrażony jako procent bieżącej ceny aktywa

Zakładamy, że aktywo daje dochód w terminach zgodnych z podziałem

czasu trwania instrumentu pochodnego na okresy drzewa. Wielkość tego

dochodu jest wyrażona jako procent ceny bieżącej aktywa. Dokładniej,

załóżmy że w chwili ![]() aktywo wypłaca dochód w wysokości

aktywo wypłaca dochód w wysokości

![]() , gdzie

, gdzie ![]() jest ceną aktywa w chwili

jest ceną aktywa w chwili ![]() , a

, a ![]() określa procentową wysokość tego dochodu. Zakładamy, że wypłata

tego dochodu powoduje spadek wartości ceny bieżącej o wartość

wypłaty. Czyli tuż po wypłacie dochodu aktywo ma wartość

określa procentową wysokość tego dochodu. Zakładamy, że wypłata

tego dochodu powoduje spadek wartości ceny bieżącej o wartość

wypłaty. Czyli tuż po wypłacie dochodu aktywo ma wartość ![]() .

Uwzględnienie takiego mechanizmu wypłat dochodu przy tworzeniu

drzewa dwumianowego jest proste. Mianowicie, generując proces cen

aktywa na drzewie, tak długo jak aktywo nie daje dochodu postępujemy

według algorytmu dla aktywa nieprzynoszącego dochodu, po czym w

momencie wypłaty dochodu w każdym węźle drzewa warstwy czasowej

.

Uwzględnienie takiego mechanizmu wypłat dochodu przy tworzeniu

drzewa dwumianowego jest proste. Mianowicie, generując proces cen

aktywa na drzewie, tak długo jak aktywo nie daje dochodu postępujemy

według algorytmu dla aktywa nieprzynoszącego dochodu, po czym w

momencie wypłaty dochodu w każdym węźle drzewa warstwy czasowej

![]() obniżamy ceny aktywa o wartość

obniżamy ceny aktywa o wartość ![]() (wartość

(wartość ![]() zastępujemy przez

zastępujemy przez ![]() dla

dla ![]() ). Dalej, do

następnego momentu wypłaty, postępujemy znów według algorytmu dla

aktywa nieprzynoszącego dochodu startując w chwili

). Dalej, do

następnego momentu wypłaty, postępujemy znów według algorytmu dla

aktywa nieprzynoszącego dochodu startując w chwili ![]() z

wartości

z

wartości ![]() . Wartości współczynników

. Wartości współczynników ![]() i

i ![]() oraz

prawdopodobieństw martyngałowych są takie same jak dla aktywa

nieprzynoszącego dochodu. Należy zauważyć, że ,,multiplikatywność”

dochodu powoduje iż drzewo w dalszym ciągu się rekombinuje.

oraz

prawdopodobieństw martyngałowych są takie same jak dla aktywa

nieprzynoszącego dochodu. Należy zauważyć, że ,,multiplikatywność”

dochodu powoduje iż drzewo w dalszym ciągu się rekombinuje.

Aktywo ryzykowne przynosi ,,dyskretny” dochód będący strumieniem płatności (np. akcja z dywidendą)

Zakładamy że aktywo daje dochód w terminach zgodnych z podziałem czasu trwania instrumentu pochodnego na okresy drzewa. Wówczas, konstruując proces ceny aktywa na drzewie należy pamiętać o tym że po wypłacie dochodu cena aktywa skokowo spada o wielkość wypłaty. Obniżenie ceny aktywa w momencie wypłat dochodu o stałe wartości powoduje iż drzewo przestaje się rekombinować. Sposób obejścia tego problemu jest następujący.

-

Obliczamy

– wartość bieżącą (na chwilę 0) strumienia wszystkich

przyszłych (do chwili

– wartość bieżącą (na chwilę 0) strumienia wszystkich

przyszłych (do chwili  ) dochodów.

) dochodów. -

Tworzymy rekombinujące się drzewo procesu cen aktywa (,,obdartego” z części deterministycznej – tj. z wartości znanych z góry dochodów) startując z wartości

i używając współczynników

i używając współczynników  i

i  jak dla aktywa niepłacącego dochodu.

jak dla aktywa niepłacącego dochodu. -

Tak otrzymane drzewo modyfikujemy dodając z powrotem składowe odpowiadające dochodom generowanym przez aktywo. Mianowicie do cen aktywa w chwili

utworzonych w kroku (2) dodajemy wartość bieżącą na chwilę

utworzonych w kroku (2) dodajemy wartość bieżącą na chwilę

wszystkich przyszłych (względem chwili

wszystkich przyszłych (względem chwili  ) dochodów

generowanych przez aktywo. W szczególności, po tej modyfikacji

proces cen ponownie startuje z ceny bieżącej aktywa

) dochodów

generowanych przez aktywo. W szczególności, po tej modyfikacji

proces cen ponownie startuje z ceny bieżącej aktywa  oraz

uwzględnia skokowe zmiany wartości aktywa będące konsekwencjami

wypłat dochodu.

oraz

uwzględnia skokowe zmiany wartości aktywa będące konsekwencjami

wypłat dochodu.

Zagadnienia i zadania na Ćwiczenia

Ćwiczenie 8.1

Wycenić opcję sprzedaży (put) akcji na dwuokresowym drzewie dwumianowym przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 2 miesiące (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla jednomiesięcznych lokat/depozytów w każdym okresie wynosi

(pa),

(pa), -

cena wykonania wynosi

.

.

Wycenę przeprowadź w dwóch przypadkach: (a) opcji europejskiej, (b) opcji amerykańskiej.

Ćwiczenie 8.2

Wycenić europejską opcję kupna (call) akcji na trzyokresowym drzewie dwumianowym przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów wynosi 8% (pa), dla sześciomiesięcznych 9%, a dla dziewięciomiesięcznych 10%.

-

cena wykonania wynosi

.

.

Ćwiczenie 8.3

Rozpatrzmy europejski instrument pochodny o następującej funkcji wypłaty

gdzie ![]() jest

stopą zwrotu z akcji w okresie

jest

stopą zwrotu z akcji w okresie ![]() . Wyceń ten instrument na

trzyokresowym drzewie dwumianowym przy następujących danych:

. Wyceń ten instrument na

trzyokresowym drzewie dwumianowym przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów w każdym okresie wynosi 8% (pa),

-

cena wykonania wynosi

.

.

Ćwiczenie 8.4

Wycenić europejską opcję sprzedaży (put) akcji na dwuokresowym drzewie dwumianowym przy następujących danych

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 6 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów w każdym okresie wynosi 8% (pa),

-

cena wykonania wynosi

, przy czym jeśli na końcu trzeciego

miesiąca cena akcji spadnie poniżej 85, to cena wykonania zostanie

obniżona do

, przy czym jeśli na końcu trzeciego

miesiąca cena akcji spadnie poniżej 85, to cena wykonania zostanie

obniżona do  .

.

Ćwiczenie 8.5

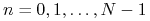

Rozpatrzmy europejską opcję kupna akcji. Cena wykonania opcji ![]() zależy od ceny akcji w chwili zapadalności opcji w następujący

sposób:

zależy od ceny akcji w chwili zapadalności opcji w następujący

sposób:

![K=\left\{\begin{array}[]{ll}30,&\hbox{gdy $S_{T}<30$,}\\

S_{T},&\hbox{gdy $30\leq S_{T}\leq 60$,}\\

60+\frac{1}{10}(S_{T}-60),&\hbox{gdy $60<S_{T}$.}\end{array}\right.](wyklady/ifi/mi/mi1058.png) |

Wyceń ten instrument na trzyokresowym drzewie dwumianowym przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów w każdym okresie wynosi 8% (pa).

Ćwiczenie 8.6

Rozpatrzmy europejski instrument pochodny o następującej funkcji wypłaty:

Wyznacz wartość ![]() , tak by cena tego instrumentu pochodnego przy

następujących danych:

, tak by cena tego instrumentu pochodnego przy

następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów w każdym okresie wynosi 8% (pa),

-

cena wykonania wynosi

,

,

wynosiła zero. Posłuż się trzyokresowym drzewem dwumianowym.

Ćwiczenie 8.7

Rozpatrzmy europejski instrument pochodny o następującej funkcji wypłaty:

Wyznacz cenę tego instrumentu pochodnego w zależności od

parametru ![]() przy następujących danych:

przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

,

,  ,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć że 1 miesiąc = 1/12 roku),

-

stopa procentowa dla trzymiesięcznych lokat/depozytów w każdym okresie wynosi 8% (pa),

-

cena wykonania wynosi

.

.

Posłuż się trzyokresowym drzewem dwumianowym.

Ćwiczenie 8.8

Rozpatrzmy europejski instrument pochodny o następującej funkcji wypłaty

Wyznacz cenę tego instrumentu pochodnego przy następujących danych:

-

bieżąca cena akcji wynosi

,

, -

zmienność akcji wynosi

,

, -

czas trwania opcji wynosi 9 miesięcy (można przyjąć, że 1 miesiąc = 1/12 roku),

-

struktura stóp procentowych jest płaska i stopa procentowa kapitalizowana w sposób ciągły wynosi 6% (pa),

-

cena wykonania wynosi

.

.

Posłuż się trzyokresowym drzewem dwumianowym.

Ćwiczenie 8.9

Rozpatrzmy europejską trzymiesięczną opcję kupna ![]() mln USD po

cenie

mln USD po

cenie ![]() PLN za 1 USD. Wyznacz cenę tej opcji przy

następujących danych:

PLN za 1 USD. Wyznacz cenę tej opcji przy

następujących danych:

-

bieżący kurs wymiany wynosi

PLN za 1 USD,

PLN za 1 USD, -

zmienność kursu wynosi

,

, -

struktura stóp procentowych dla obu walut jest płaska i stopy procentowe kapitalizowane w sposób ciągły wynoszą: dla USD –

(pa), a dla PLN –

(pa), a dla PLN –  (pa).

(pa).

Posłuż się trzyokresowym drzewem dwumianowym. Dla uproszczenia obliczeń możesz przyjąć że 1 miesiąc = 1/12 roku.

Ćwiczenie 8.10

(a) Rozpatrzmy europejską trzymiesięczną azjatycką opcję kupna

![]() mln USD po cenie

mln USD po cenie ![]() PLN za 1 USD, w której średnia

arytmetyczna występująca w funkcji wypłaty

PLN za 1 USD, w której średnia

arytmetyczna występująca w funkcji wypłaty

jest postaci

Wyznacz cenę tej opcji przy następujących danych:

-

bieżący kurs wymiany wynosi

PLN za 1 USD,

PLN za 1 USD, -

zmienność kursu wynosi

,

, -

struktura stóp procentowych dla obu walut jest płaska i stopy procentowe kapitalizowane w sposób ciągły wynoszą: dla USD – 3% (pa), a dla PLN – 6% (pa).

Posłuż się trzyokresowym drzewem dwumianowym. Dla uproszczenia obliczeń możesz przyjąć że 1 miesiąc = 1/12 roku. Porównaj cenę tej opcji z ceną opcji waniliowej obliczoną w Zadaniu 8.9.

(b) Przy tych samych danych wyceń europejską trzymiesięczną azjatycką opcję kupna, w której cena wykonania jest średnią arytmetyczną cen instrumentu podstawowego, to jest opcję o następującej funkcji wypłaty:

Porównaj cenę tej opcji z ceną opcji waniliowej obliczoną w Zadaniu 8.9.

Ćwiczenie 8.11

Uzasadnij wzory na prawdopodobieństwo martyngałowe oraz wycenę

instrumentów pochodnych w przypadku modelu dwumianowego dla

instrumentów pochodnych na kurs walutowy ![]() wyrażony jako ilość

waluty

wyrażony jako ilość

waluty ![]() za jednostkę waluty

za jednostkę waluty ![]() (ogólniej

na aktywo płacące ciągłą dywidendę). W tym modelu mamy trzy aktywa:

dwa aktywa wolne od ryzyka odpowiadające rachunkom pieniężnym w

walucie

(ogólniej

na aktywo płacące ciągłą dywidendę). W tym modelu mamy trzy aktywa:

dwa aktywa wolne od ryzyka odpowiadające rachunkom pieniężnym w

walucie ![]() oraz w walucie

oraz w walucie ![]() odpowiednio,

oraz aktywo ryzykowne – kurs walutowy

odpowiednio,

oraz aktywo ryzykowne – kurs walutowy ![]() . Wyznacz na drzewie

jednookresowym portfel replikujący instrument pochodny i przedstaw

jego cenę jako zdyskontowaną wartość oczekiwaną wypłaty w

odpowiedniej mierze martyngałowej.

. Wyznacz na drzewie

jednookresowym portfel replikujący instrument pochodny i przedstaw

jego cenę jako zdyskontowaną wartość oczekiwaną wypłaty w

odpowiedniej mierze martyngałowej.