13. Wykład XIII, 8.I.2010

Zanim podamy uzasadnienie algorytmicznej40w sytuacjach

niezdegenerowanych metody dochodzenia do portfeli optymalnych

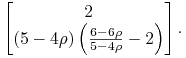

![]() opisanej w Wykładzie XI, pierwszą połowę

tego wykładu chcemy poświęcić alternatywnemu spojrzeniu

na optymalność portfeli w aspekcie M. W tym spojrzeniu

[dominujący w głównym nurcie analizy portfelowej] współczynnik Sharpe'a

zostaje zastąpiony tzw. oczekiwaną użytecznością inwestora.

opisanej w Wykładzie XI, pierwszą połowę

tego wykładu chcemy poświęcić alternatywnemu spojrzeniu

na optymalność portfeli w aspekcie M. W tym spojrzeniu

[dominujący w głównym nurcie analizy portfelowej] współczynnik Sharpe'a

zostaje zastąpiony tzw. oczekiwaną użytecznością inwestora.

Jest to podejście pochodzące od J. von Neumanna i O. Morgensterna –

ich podstawowe dzieło poświęcone tej tematyce to [24]. Podejście

to wykładane jest bardziej systematycznie na kursach mikroekonomii

(także na Wydziale MIM UW; również na WNE, SGH, w Szkole Koźmińskiego,

na LSE …). Dla ogólnego i zgrubnego wyrobienia sobie poglądu na tę

dziedzinę bardzo godny polecenia jest przeglądowy artykuł [15]

dobrze nam znanych autorów Kuhna i Tuckera w zeszycie BAMS

upamiętniającym J. von Neumanna.

Podejście z funkcjami użyteczności prowadzi, przy szukaniu portfeli

– teraz optymalnych w sensie oczekiwanej użyteczności danego

inwestora! – do bardzo naturalnego, kolejnego już w tych wykładach,

użycia twierdzenia K-KT (czyli Twierdzenia 9.2 z Wykładu IX).

Z tego (i z innych) powodu(ów) warto zrobić taki détour.

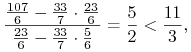

Gdzie wobec tego w tej chwili jesteśmy? Po Wykładzie XI tkwimy w pewnym

rozkroku, jeśli tak można powiedzieć: jesteśmy w trakcie maksymalizowania

współczynnika Sharpe'a w aspekcie M, lecz wykracza to poza

optymalizację najbardziej przez nas lubianych [różniczkowalnych]

funkcji wklęsłych i wypukłych. Mamy już zasygnalizowane – koniec

Wykładu XI – co należy robić; przy tym przy ![]() – czysto

algorytmicznie.

– czysto

algorytmicznie.

Podczas, gdy ta nowa (dla nas) mgła osiada,41właśnie dlatego

nowy algorytm był podany od razu z marszu w Wykładzie XI – by w

międzyczasie miało co osiadać jest najlepszy moment, by przypomnieć

słowa dawnej oceny twierdzenia K-KT, wypowiedziane przez Góreckiego

i Turowicza w Wiadomościach Matematycznych XII.1 (i przytoczone w

Wykładzie IX w akapicie poprzedzającym Twierdzenie 9.2).

Twierdzenie było zaiste doniosłe. Kuhn i Tucker nadali swojej pracy

[14] taki, a nie inny tytuł celowo. Chcieli oni wyjść poza

rozwiązywanie bardzo wtedy modnych zadań programowania liniowego

(liniowa funkcja celu i liniowe ograniczenia równościowe i nierównościowe)

– i zdołali to zrobić, zaś przed nimi i niezależnie – uczynił to

Karush w [11]. Dlatego nonlinear programming.

Zapowiedziane powyżej zastosowanie twierdzenia K-KT w teorii

użyteczności jest dość świeże w wykładach z APRK1 na Wydziale MIM UW

– datuje się dopiero od roku akademickiego 2007/08.

W podejściu von Neumanna i Morgensterna uważa się (albo: przyjmuje),

że każdy inwestor ma swoją funkcję użyteczności ![]() , którą mierzy

czy ocenia możliwy zysk

, którą mierzy

czy ocenia możliwy zysk ![]() danego scenariusza inwestycyjnego.

Powszechnie przyjmuje się – patrz np już pierwszy rozdział w [1]

– że funkcje użyteczności

danego scenariusza inwestycyjnego.

Powszechnie przyjmuje się – patrz np już pierwszy rozdział w [1]

– że funkcje użyteczności ![]() spełniają trzy aksjomaty (tj, że

inwestorzy tylko po takie funkcje sięgają w swoich podświadomościach,

albo dokładniej: tylko po takie funkcje sięgają ich podświadomości):

spełniają trzy aksjomaty (tj, że

inwestorzy tylko po takie funkcje sięgają w swoich podświadomościach,

albo dokładniej: tylko po takie funkcje sięgają ich podświadomości):

-

A1.

jest rosnąca (inwestor jest nienasycony, ang.

nonsatiation),

jest rosnąca (inwestor jest nienasycony, ang.

nonsatiation),  ;

;

-

A2.

jest wklęsła (inwestor ma awersję do ryzyka,

ang. risk aversion),

jest wklęsła (inwestor ma awersję do ryzyka,

ang. risk aversion),  ;

;

-

A3.

jest malejąca (inwestor ma malejącą

bezwzględną awersję do ryzyka, ang. decreasing absolute

risk awersion).42wielkość

jest malejąca (inwestor ma malejącą

bezwzględną awersję do ryzyka, ang. decreasing absolute

risk awersion).42wielkość  bywa nazywana

miarą Pratta-Arrowa awersji do ryzyka, czyli: w A3 postuluje się

malejącość tej właśnie miary

bywa nazywana

miarą Pratta-Arrowa awersji do ryzyka, czyli: w A3 postuluje się

malejącość tej właśnie miary

Dyskutuje się jeszcze jeden (uzupełniający) aksjomat A4, dotyczący zachowania się względnej awersji do ryzyka inwestora, porównaj [1, strony 24–26], co do zasadności którego nie ma jednak pełnej zgody wśród ekonomistów. Jeden z najbardziej wśród nich znanych, Bawa, ujął to w roku 1975 następująco: ”… decreasing absolute risk aversion is the most restrictive class of utility functions acceptable to most economists.”

Taki ![]() jest zmienną losową z wachlarza (czasem mówi się też:

uniwersum) możliwych scenariuszy inwestycyjnych (biznesowych)

jest zmienną losową z wachlarza (czasem mówi się też:

uniwersum) możliwych scenariuszy inwestycyjnych (biznesowych)

![]() . Zwykle są one wszystkie

określone na tej samej przestrzeni probabilistycznej

. Zwykle są one wszystkie

określone na tej samej przestrzeni probabilistycznej ![]() .

Oczekiwana użyteczność danego scenariusza

.

Oczekiwana użyteczność danego scenariusza ![]() , oznaczana

, oznaczana ![]() ,

to wartość oczekiwana zmiennej losowej

,

to wartość oczekiwana zmiennej losowej ![]() :

:

| (13.1) |

dla ![]() . W teorii użyteczności przyjmuje się,

że inwestor dąży do maksymalizacji oczekiwanej użyteczności

. W teorii użyteczności przyjmuje się,

że inwestor dąży do maksymalizacji oczekiwanej użyteczności

![]() :

:

Jednak na takim poziomie ogólności nie jest to wszystko zbyt … użyteczne. Liczenie oczekiwanych użyteczności zależy przecież od całkowania po trudnych do dokładniejszego sprecyzowania przestrzeniach probabilistycznych. Także problem istnienia scenariusza maksymalizującego oczekiwaną użyteczność jest w ogólności trudny.

Teoria użyteczności sama staje się użyteczna gdy oczekiwana

użyteczność ![]() zależy tylko od kilku dyskretnych parametrów

związanych ze zmienną losową

zależy tylko od kilku dyskretnych parametrów

związanych ze zmienną losową ![]() . Najlepiej – jedynie od wartości

oczekiwanej

. Najlepiej – jedynie od wartości

oczekiwanej ![]() i odchylenia standardowego

i odchylenia standardowego ![]() :

:

| (13.2) |

przy czym, powtórzmy, ![]() cały czas spełnia

(13.1), z funkcją użyteczności

cały czas spełnia

(13.1), z funkcją użyteczności ![]() spełniającą

A1 – A3 +

spełniającą

A1 – A3 +

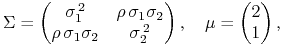

Przykład 13.1

Wachlarz możliwych scenariuszy inwestycyjnych to zbiór zmiennych

losowych, wyrażających np możliwy zysk z jakiejś dużej planowanej

inwestycji (określonych na tej samej przestrzeni probabilistycznej)

mających rozkłady normalne ![]() , przy podaniu jakichś

rozsądnych przedziałów, z których brane są wartości parametrów

, przy podaniu jakichś

rozsądnych przedziałów, z których brane są wartości parametrów

![]() oraz

oraz ![]() . Natomiast funkcja użyteczności inwestora to

. Natomiast funkcja użyteczności inwestora to

![]() ,

, ![]() , gdzie

, gdzie ![]() jest stałą, która może

podlegać kalibracji (albo: zależy od inwestora).

jest stałą, która może

podlegać kalibracji (albo: zależy od inwestora).

Taka funkcja użyteczności inwestora jest rosnąca (A1) i wklęsła (A2),

choć już bezwzględna awersja do ryzyka takiego inwestora jest stała

(równa ![]() ), nie zaś malejąca – lokujemy się więc na obrzeżach

aksjomatu A3, wystawiając trochę na szwank słowa Bawy.

), nie zaś malejąca – lokujemy się więc na obrzeżach

aksjomatu A3, wystawiając trochę na szwank słowa Bawy.

Jaka jest tutaj oczekiwana użyteczność ![]() ? Po krótkim

i pouczającym rachunku – czytelnik jest zachęcany do wykonania go

samodzielnie – okazuje się być idealna, uzasadniając ex post

cały przykład. Po prostu i nawet bez żadnych przybliżeń (o których

wspomina się niżej, gdy mowa o ogólnym stosowaniu aksjomatów A1 – A3),

? Po krótkim

i pouczającym rachunku – czytelnik jest zachęcany do wykonania go

samodzielnie – okazuje się być idealna, uzasadniając ex post

cały przykład. Po prostu i nawet bez żadnych przybliżeń (o których

wspomina się niżej, gdy mowa o ogólnym stosowaniu aksjomatów A1 – A3),

![]() , jak w (13.2).

, jak w (13.2).

Zatem na poziomicach tej funkcji jedynie od argumentów

![]() i

i ![]() , po rozwikłaniu,

, po rozwikłaniu,

![]() .

Są to funkcje rosnące i wypukłe; nie może być lepiej.

.

Są to funkcje rosnące i wypukłe; nie może być lepiej.

Jak naturalny jest, w teorii użyteczności na styku z analizą portfelową, warunek (13.2), niech świadczy następujący dłuższy cytat z jednej z najważniejszych prac w analizie portfelowej [23]. (Dodajmy, że `individuals' uczestniczący w grze akcjami na giełdzie pojawiają się tam, jak deus ex machina, dopiero w cytowanym twierdzeniu, na dziewiątej stronie pracy.)

Theorem I (a mutual fund theorem). Given m assets satisfying conditions […], there are two portfolios (”mutual funds”) constructed from these m assets, such that all risk-averse individuals, who choose their portfolios so as to maximize utility functions dependent only on the mean and variance of their portfolios, will be indifferent in choosing between portfolios from among the m original assets or these two funds.

To prove Theorem I, it is sufficient to show that any portfolio on the efficient frontier can be attained by a linear combination of two specific portfolios because an optimal portfolio for any individual (as described in the theorem) will be an efficient portfolio.

Podczas kursu APRK2 przedstawiana jest dosyć szeroka klasa rozkładów

zmiennych losowych ![]() , dla których (13.2) ma miejsce.

Teraz musimy się zadowolić tylko stroną praktyczną – zakładać

(13.2) i rozważać konkretne sytuacje związanie z

maksymalizowaniem pewnych funkcji od

, dla których (13.2) ma miejsce.

Teraz musimy się zadowolić tylko stroną praktyczną – zakładać

(13.2) i rozważać konkretne sytuacje związanie z

maksymalizowaniem pewnych funkcji od ![]() ,

gdzie w domyśle

,

gdzie w domyśle ![]() ,

, ![]() dla

dla ![]() .

Przy tym w analizie portfelowej, jak już wspominaliśmy w Wykładzie VII,

wachlarz

.

Przy tym w analizie portfelowej, jak już wspominaliśmy w Wykładzie VII,

wachlarz ![]() to

to ![]() w aspekcie M, względnie

w aspekcie M, względnie ![]() w aspekcie B.

w aspekcie B.

Co więcej można powiedzieć o pojawiających się w taki sposób

funkcjach ![]() ? Dokładniej, co można powiedzieć o

poziomicach takich funkcji, czyli krzywych obojętności

inwestora (ang. indifference curves)?

? Dokładniej, co można powiedzieć o

poziomicach takich funkcji, czyli krzywych obojętności

inwestora (ang. indifference curves)?

Otóż wymienione wcześniej aksjomaty A1 – A3 implikują,43po pewnych

dodatkowych przybliżeniach, w tym: bliskich zaproponowaniu pewnej formy

aksjomatu A4, porównaj też [1] że rozwikłania związków ![]() , tzn. funkcje

, tzn. funkcje ![]() , są rosnące i wypukłe.

, są rosnące i wypukłe.

Właśnie te własności funkcji ![]() są implicite zakładane

w konkretnych zadaniach pojawiających się od pewnego

czasu w kursie APRK1.

są implicite zakładane

w konkretnych zadaniach pojawiających się od pewnego

czasu w kursie APRK1.

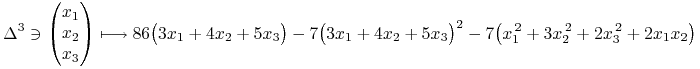

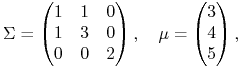

Przykład 13.2 (z kolokwium z APRK1 w XII. 2007)

Niech dane (13.6) (na których później jeszcze będzie ćwiczony

i utrwalany algorytm dochodzenia do portfeli optymalnych) definiują taki

model Markowitza, w którym inwestor dodatkowo zna swoją funkcję

oczekiwanej użyteczności ![]() zależną tylko od

zależną tylko od ![]() i

i ![]() danego portfela (czyli scenariusza inwestycyjnego),

danego portfela (czyli scenariusza inwestycyjnego),

| (13.3) |

Należy wyznaczyć portfel optymalny dla tego inwestora,

tj portfel optymalny ze względu na tę funkcję oczekiwanej

użyteczności – po prostu portfel, który ma maksymalną oczekiwaną

użyteczność wśród wszystkich portfeli Markowitza.

Chcemy zatem zmaksymalizować funkcję

|

(13.4) |

i w pierwszej chwili nie wydaje się to łatwe. Przedstawimy dwa zupełnie różne rozwiązania. Pierwsze opiera się o dodatkową ,,tajemną” wiedzę, która dopiero później znajdzie wyjaśnienie.

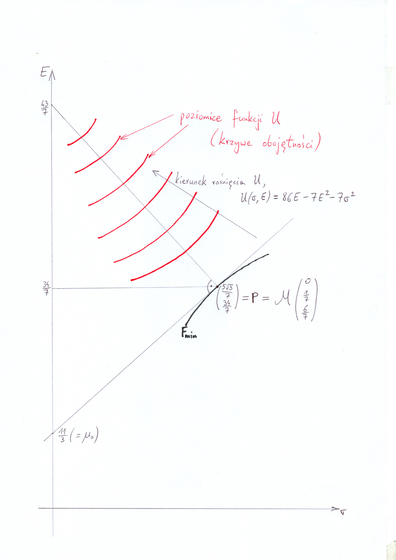

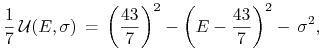

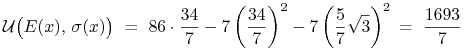

[Rozwiązanie A] Zapisujemy trochę inaczej funkcję

|

przez co widoczne stają się poziomice funkcji

![]() , więc też poziomice

, więc też poziomice ![]() . Są to

części półokręgów (

. Są to

części półokręgów (![]() ) w rodzinie współśrodkowych okręgów

o środku w

) w rodzinie współśrodkowych okręgów

o środku w ![]() , zaznaczone

na czerwono na Rysunku 13.1 poniżej. Okazuje się, że ten wspólny środek

tworzy, z: (a) pewnym punktem

, zaznaczone

na czerwono na Rysunku 13.1 poniżej. Okazuje się, że ten wspólny środek

tworzy, z: (a) pewnym punktem ![]() 44będącym

44będącym ![]() -obrazem

konkretnego portfela efektywnego w aspekcie M – patrz Rysunek 13.1

na granicy minimalnej

-obrazem

konkretnego portfela efektywnego w aspekcie M – patrz Rysunek 13.1

na granicy minimalnej ![]() w tym modelu Markowitza, i z (b) punktem,

w którym prosta styczna w

w tym modelu Markowitza, i z (b) punktem,

w którym prosta styczna w ![]() do

do ![]() przecina oś

przecina oś ![]() ,

trójkąt prostokątny widoczny tu na rysunku.

,

trójkąt prostokątny widoczny tu na rysunku.

[W wersji pdf Rysunek 13.1 przeskakuje aż na następną stronę.]

Upewniamy się o tym bezpośrednim rachunkiem

|

Skoro tak, to to już koniec rozwiązania: portfel

![]() ,

który w mapie

,

który w mapie ![]() przechodzi na punkt

przechodzi na punkt ![]() [i który

wypłynie jeszcze w innym zagadnieniu później w tym wykładzie]

okazuje się być optymalny w sensie podanej funkcji oczekiwanej

użyteczności. Wartość

[i który

wypłynie jeszcze w innym zagadnieniu później w tym wykładzie]

okazuje się być optymalny w sensie podanej funkcji oczekiwanej

użyteczności. Wartość

|

jest maksymalna możliwa dla portfeli – scenariuszy inwestycyjnych

z ![]() .

.

W tym rozwiązaniu wsparliśmy się wyciągniętym z kapelusza faktem geometrycznym, który znajdzie swoje objaśnienie dopiero ex post. Czy nie możnaby rozwiązywać takich zadań na ślepo, niejako automatycznie?

Odpowiedź brzmi TAK, ponieważ chodzi tu o maksymalizację funkcji

![]() stojącej po prawej stronie (13.4), która

jest wklęsła i różniczkowalna jako funkcja zmiennych

stojącej po prawej stronie (13.4), która

jest wklęsła i różniczkowalna jako funkcja zmiennych

![]() . Maksymalizacja ma być warunkowa,

przy ograniczeniu równościowym

. Maksymalizacja ma być warunkowa,

przy ograniczeniu równościowym ![]() i ograniczeniach

nierównościowych

i ograniczeniach

nierównościowych ![]() . Mieści się to

dokładnie w zakresie stosowalności twierdzenia K-KT, skąd wyłania się

. Mieści się to

dokładnie w zakresie stosowalności twierdzenia K-KT, skąd wyłania się

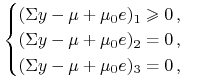

[Rozwiązanie B] Szukamy portfela ![]() takiego, że

takiego, że

dla jakiegoś ![]() ; ten drugi warunek to aktualna

postać warunku komplementarności w twierdzeniu K-KT.

; ten drugi warunek to aktualna

postać warunku komplementarności w twierdzeniu K-KT.

Poszukiwanie odbywa się etapami, zaczynając od

Etap 0. ![]() . Warunek

komplementarności oznacza teraz ”

. Warunek

komplementarności oznacza teraz ”![]() ” zamiast ”

” zamiast ”![]() ”,

co łącznie z ograniczeniem równościowym oznacza

”,

co łącznie z ograniczeniem równościowym oznacza

|

Rozwiązaniem jest

![]() , a więc Etap 0 nie daje

rozwiązania.

, a więc Etap 0 nie daje

rozwiązania.

Etap 1.1. ![]() . Tym razem

warunek komplementarności prowadzi do układu równań

. Tym razem

warunek komplementarności prowadzi do układu równań

|

i dalej do ![]() .

W tym momencie musimy jeszcze sprawdzić nierówność

.

W tym momencie musimy jeszcze sprawdzić nierówność![]() , tzn. nierówność

, tzn. nierówność ![]() .

Jest ona spełniona (

.

Jest ona spełniona (![]() ), więc procedura opierająca się

o twierdzenie K-KT właśnie znalazła rozwiązanie

), więc procedura opierająca się

o twierdzenie K-KT właśnie znalazła rozwiązanie

![]() ,

to samo, co w Rozwiązaniu A.

,

to samo, co w Rozwiązaniu A.

Twierdzenie K-KT jeszcze raz pokazało swoją siłę.

Zwracamy uwagę, że w tym podejściu funkcja oczekiwanej użyteczności

![]() nie zawsze musi być podana explicite. Znane mogą być

tylko jej poziomice, czyli krzywe obojętności inwestora, bez podania,

jakim wartościom

nie zawsze musi być podana explicite. Znane mogą być

tylko jej poziomice, czyli krzywe obojętności inwestora, bez podania,

jakim wartościom ![]() odpowiadają. Tak było np w zadaniu

z egzaminu z APRK1 ze stycznia 2008.

odpowiadają. Tak było np w zadaniu

z egzaminu z APRK1 ze stycznia 2008.

Ćwiczenie 13.1

Rozpatrujemy model Blacka z ![]() i parametrami

i parametrami ![]() ,

,

![]() ,

, ![]() oraz

oraz ![]() ,

, ![]() .

Wiadomo, że poziomice różniczkowalnej funkcji oczekiwanej użyteczności

inwestora

.

Wiadomo, że poziomice różniczkowalnej funkcji oczekiwanej użyteczności

inwestora ![]() , są łukami współśrodkowych okręgów na płaszczyźnie

, są łukami współśrodkowych okręgów na płaszczyźnie

![]() , mających środek w punkcie

, mających środek w punkcie ![]() , i że

gradient tej funkcji wszędzie patrzy w stronę środka

, i że

gradient tej funkcji wszędzie patrzy w stronę środka ![]() .

.

-

Znaleźć portfel optymalny w powyższym modelu Blacka ze

względu na taką funkcję oczekiwanej użyteczności

Znaleźć portfel optymalny w powyższym modelu Blacka ze

względu na taką funkcję oczekiwanej użyteczności  .

Czy ten portfel używa krótkiej sprzedaży?

.

Czy ten portfel używa krótkiej sprzedaży?

-

Rozważamy rodzinę modeli Blacka o parametrach

Rozważamy rodzinę modeli Blacka o parametrach

gdzie

oraz

oraz  są takie, jak powyżej. Powiększamy

współczynnik korelacji

są takie, jak powyżej. Powiększamy

współczynnik korelacji  do takiej wartości, że portfel

do takiej wartości, że portfel

staje się portfelem optymalnym w danym

modelu względem tej samej, niezmienianej funkcji oczekiwanej

użyteczności. Wyznaczyć tę wartość

staje się portfelem optymalnym w danym

modelu względem tej samej, niezmienianej funkcji oczekiwanej

użyteczności. Wyznaczyć tę wartość  .

.

-

Wyznaczyć taką (jeszcze większą od poprzedniej)

wartość

Wyznaczyć taką (jeszcze większą od poprzedniej)

wartość  , by portfel

, by portfel  był portfelem

optymalnym w danym modelu Blacka względem tej samej, niezmienianej

funkcji oczekiwanej użyteczności.

był portfelem

optymalnym w danym modelu Blacka względem tej samej, niezmienianej

funkcji oczekiwanej użyteczności.

Pierwsza część zadania

Ze szkoły średniej (ale … przedwojennej) wiadomo, jak wygląda równanie

afinicznej prostej stycznej do hiperboli (3.4) przechodzącej

przez punkt ![]() leżący na tej

hiperboli, konkretnie – obraz portfela szukanego w tej części zadania.

Równanie to ma postać

leżący na tej

hiperboli, konkretnie – obraz portfela szukanego w tej części zadania.

Równanie to ma postać

gdzie podstawiono już znane wartości do [naszego starego] wzoru

(3.3) na ![]() . Znamy więc już wektor prostopadły do

tej prostej stycznej,

. Znamy więc już wektor prostopadły do

tej prostej stycznej,

W warunkach zadania ten wektor powinien być równoległy do wektora

łączącego środek rodziny okręgów ![]() z punktem

z punktem

![]() , tzn. do wektora

, tzn. do wektora

Wobec równych i niezerowych pierwszych składowych obu wektorów, równe muszą też być ich drugie składowe,

skąd ![]() , więc

, więc

![]() .

Widzimy, że ten portfel nie używa krótkiej sprzedaży

(jest portfelem Markowitza).

.

Widzimy, że ten portfel nie używa krótkiej sprzedaży

(jest portfelem Markowitza).

Teraz część druga zadania.

Jeżeli portfel ![]() jest optymalny względem

tej samej funkcji oczekiwanej użyteczności, natomiast inny

jest teraz współczynnik korelacji

jest optymalny względem

tej samej funkcji oczekiwanej użyteczności, natomiast inny

jest teraz współczynnik korelacji ![]() – to właśnie on jest

teraz niewiadomą, zaś wiadome są

– to właśnie on jest

teraz niewiadomą, zaś wiadome są ![]() oraz

oraz ![]() . Równanie prostej stycznej

do pocisku Markowitza w punkcie

. Równanie prostej stycznej

do pocisku Markowitza w punkcie ![]() ma

więc teraz postać

ma

więc teraz postać

gdzie ![]() zgodnie z (3.3).

Stąd jeden z wektorów prostopadłych do tej prostej to

zgodnie z (3.3).

Stąd jeden z wektorów prostopadłych do tej prostej to

|

W zadaniu postuluje się, by ten wektor był równoległy

do wektora wodzącego idącego od środka okręgów – krzywych

obojętności do punktu styczności ![]() ,

,

co daje równianie

albo ![]() . Współczynnik korelacji zwiększyliśmy

od wyjściowej wartości

. Współczynnik korelacji zwiększyliśmy

od wyjściowej wartości ![]() do

do ![]() i w tym czasie

portfel optymalny w nowym sensie przesunął się do samego krańca

odcinka

i w tym czasie

portfel optymalny w nowym sensie przesunął się do samego krańca

odcinka ![]() .

.

Część trzecia zadania.

Cały czas przedwojenna szkoła średnia: równanie afinicznej prostej

stycznej do hiperboli (3.4) przechodzącej przez punkt ![]() – obraz portfela optymalnego w tej części zadania, ma postać

– obraz portfela optymalnego w tej części zadania, ma postać

(patrz znowu wzór (3.3)). Stąd wektor prostopadły do tej prostej stycznej to

W warunkach zadania ten wektor powinien być równoległy do wektora

łączącego środek rodziny okręgów ![]() z punktem

styczności

z punktem

styczności ![]() ,

tzn. do wektora

,

tzn. do wektora

Skoro ![]() , drugie składowe tych wektorów są równe,

, drugie składowe tych wektorów są równe,

skąd ![]() . Współczynnik korelacji wzrósł dramatycznie

(od wartości

. Współczynnik korelacji wzrósł dramatycznie

(od wartości ![]() ) i w tym czasie portfel optymalny w nowym

sensie przesunął się bardzo znacznie poza odcinek portfeli Markowitza.

) i w tym czasie portfel optymalny w nowym

sensie przesunął się bardzo znacznie poza odcinek portfeli Markowitza.

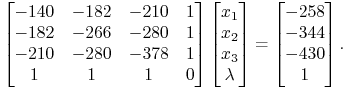

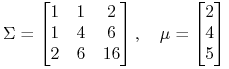

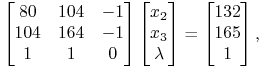

Jako pewien test, czy ten nowy obszar zastosowań twierdzenia K-KT został już dobrze opanowany, spróbujmy wspólnymi siłami poszukać portfela Markowitza w modelu z parametrami

|

optymalnego ze względu na (skądś) znaną funkcję oczekiwanej użyteczności

![]() . No i na koniec policzyć

też, ile ta maksymalna oczekiwana użyteczność wynosi: 50, 75, 100 ?

. No i na koniec policzyć

też, ile ta maksymalna oczekiwana użyteczność wynosi: 50, 75, 100 ?

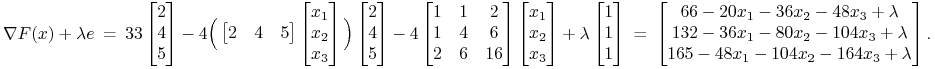

Mają to być oczekiwane użyteczności portfeli, a więc wprowadzamy funkcję wklęsłą

i różniczkowalną ![]() i pamiętamy o ograniczeniu równościowym

i pamiętamy o ograniczeniu równościowym ![]() oraz o standardowych

ograniczeniach nierównościowych w Markowitzu

oraz o standardowych

ograniczeniach nierównościowych w Markowitzu ![]() ,

, ![]() .

.

Szukamy zatem – właśnie technologia K-KT – takiego(ch) portfela(i) ![]() ,

dla którego(ch) istnieje

,

dla którego(ch) istnieje ![]() taka, że

taka, że ![]() w sensie wektorowym oraz spełniony jest warunek komplementarności

w sensie wektorowym oraz spełniony jest warunek komplementarności

![]() .

.

|

(13.5) |

Szukać będziemy etapami.

Etap 0. ![]() . Warunek

komplementarności oznacza teraz wszystkie ”

. Warunek

komplementarności oznacza teraz wszystkie ”![]() ” zamiast ”

” zamiast ”![]() ”, co,

wobec rachunku (13.5) i łącznie z ograniczeniem równościowym

oznacza

”, co,

wobec rachunku (13.5) i łącznie z ograniczeniem równościowym

oznacza

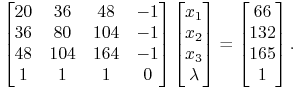

|

Rozwiązaniem jest ![]() ,

a więc Etap 0 na pewno nie da nam rozwiązania.

,

a więc Etap 0 na pewno nie da nam rozwiązania.

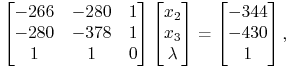

Etap 1.1. ![]() . Tym razem, znowu używając

(13.5), warunek komplementarności prowadzi do układu równań

. Tym razem, znowu używając

(13.5), warunek komplementarności prowadzi do układu równań

|

i dalej do ![]() .

To już stwarza nadzieję na rozwiązanie, choć musimy jeszcze sprawdzić nierówność

.

To już stwarza nadzieję na rozwiązanie, choć musimy jeszcze sprawdzić nierówność![]() , tzn. nierówność

, tzn. nierówność ![]() .

.

Jest ona spełniona,

![]() ,

więc twierdzenie K-KT właśnie dało nam szukane rozwiązanie

,

więc twierdzenie K-KT właśnie dało nam szukane rozwiązanie

![]() .

.

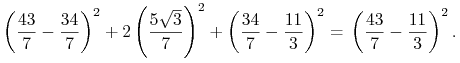

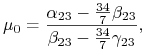

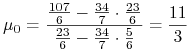

Liczymy (niemalże) w pamięci, że ![]() oraz

oraz ![]() .

Oczekiwana użyteczność portfela

.

Oczekiwana użyteczność portfela ![]() , maksymalna w aspekcie M, to

, maksymalna w aspekcie M, to

![]() .

.

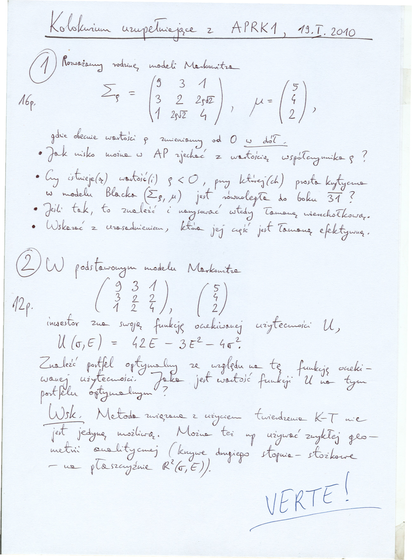

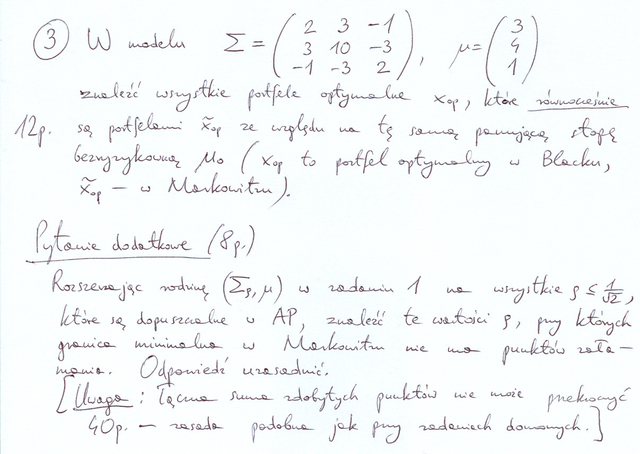

Wreszcie, jako ostateczny test w zakresie teorii użyteczności, polecamy szczególnie Zadanie 2 w następującym przykładowym zestawie trzech zadań z analizy portfelowej (oferującym też jeszcze pytanie dodatkowe).

Przykład 13.3

We wszystkich dotychczasowych przykładach krzywe obojętności były łukami okręgów, co mogło zachęcać przy szukaniu rozwiązań do alternatywnego sięgania po czystą geometrię analityczną. W zestawie zadań tuż poniżej (Rysunek 13.2, Zadanie 2) krzywe obojętności są łukami elips. Taka okoliczność nie wyklucza stosowania geometrii analitycznej, lecz wyraźnie zwiększa pokusę sięgnięcia po nasze główne narzędzie, czyli twierdzenie K-KT.

[W wersji pdf pierwszy arkusz przeskakuje na następną stronę, zaś drugi – na jeszcze następną.]

(W tym kolokwium trochę inny niż 18.XII.2009 był rozkład punktów za zadania, lecz też do zdobycia było ich łącznie 40, oraz dodatkowo 8 w bonusie za pytanie dodatkowe.)

Przerywamy już tę (za) długo trwającą dygresję o teorii użyteczności; mogła ona trwać jeszcze dłużej, jeśli po drodze rozwiązywało się zadania.

Wracamy do sprawy najważniejszej, czyli do maksymalizowania współczynnika

Sharpe'a w aspekcie M, no i do algorytmu, który ma to robić ,,za nas”.

Dużą część naszej dotychczasowej wiedzy puścimy w ruch w trakcie

dyskusji jednej konkretnej sytuacji. Mianowicie

jednym z dobrze rozpoznanych, jeśli chodzi o łamaną wierzchołkową Ł, jest przykład

|

(13.6) |

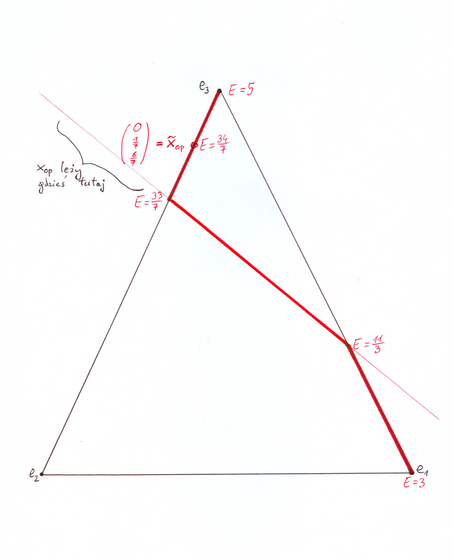

który wystąpił na egzaminie w VI. 2006 i – w innym kontekście – także na kolokwium w XII. 2007, no i także już w tym bieżącym wykładzie (w Przykładzie 13.2, w kontekście teorii użyteczności). Łamana Ł wygląda w nim następująco:

[w wersji pdf Rysunek 13.4 przeskakuje aż dwie strony dalej!]

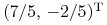

Zaproponujemy tutaj portfel ![]() , nie

znając jeszcze konkretnej wartości

, nie

znając jeszcze konkretnej wartości ![]() , której on odpowiada.

, której on odpowiada.

![]() poznamy chwilę później, używając już posiadanej wiedzy.

poznamy chwilę później, używając już posiadanej wiedzy.

Niech ![]() będzie środkiem `najwyższego'

boku Ł,

będzie środkiem `najwyższego'

boku Ł,  ,

,

![]() .

Ten punkt leży na granicy efektywnej w odpowiednim modelu Markowitza

(granica efektywna w aspekcie M tu zaczyna się dokładnie tam,

gdzie zaczyna się aktywna w modelu Markowitza część pocisku Markowitza).

Styczna do granicy efektywnej w

.

Ten punkt leży na granicy efektywnej w odpowiednim modelu Markowitza

(granica efektywna w aspekcie M tu zaczyna się dokładnie tam,

gdzie zaczyna się aktywna w modelu Markowitza część pocisku Markowitza).

Styczna do granicy efektywnej w ![]() przecina pionową oś

przecina pionową oś ![]() na wysokości

na wysokości ![]() ,

,

|

gdzie ![]() i

i ![]() są z teorii Blacka

przy

są z teorii Blacka

przy ![]() . Dla tego modelu liczy się je niemalże

w pamięci i wtedy

. Dla tego modelu liczy się je niemalże

w pamięci i wtedy

|

(przypadkowo też wysokość przełączenia się granicy minimalnej z

pocisku Markowitza na obraz boku ![]() ). Teraz już

wiemy, że portfel

). Teraz już

wiemy, że portfel ![]() jest optymalny w tym

modelu Markowitza ze względu na stopę bezryzykowną

jest optymalny w tym

modelu Markowitza ze względu na stopę bezryzykowną ![]() .

.

Te słowa rzucają też snop światła na Rysunek 13.1 i dotąd tajemnicze

rozwiązanie A problemu zaproponowanego w Przykładzie 13.2 (tamten

rysunek jest ukryty w rozwiązaniu; trzeba w nie wejść, by go

zobaczyć).

Zobaczmy, jak w tej sytuacji pracuje algorytm podany na Wykładzie XI.

Etap ![]() to [w pierwszej fazie, przed sprawdzaniem ostrych

nierówności], z warunku komplementarności, poszukiwanie portfela

to [w pierwszej fazie, przed sprawdzaniem ostrych

nierówności], z warunku komplementarności, poszukiwanie portfela

![]() optymalnego w Blacku (13.6) ze względu na

tę samą

optymalnego w Blacku (13.6) ze względu na

tę samą ![]() . Otóż ten portfel nie jest Markowitza.

Istotnie, portfel

. Otóż ten portfel nie jest Markowitza.

Istotnie, portfel ![]() na przecięciu boku

na przecięciu boku ![]() i prostej krytycznej Blacka

dla danych (13.6) jest optymalny w takim modelu Blacka ze

względu na

i prostej krytycznej Blacka

dla danych (13.6) jest optymalny w takim modelu Blacka ze

względu na

|

a więc ![]() i portfel

i portfel ![]() leży

na prostej krytycznej poza sympleksem

leży

na prostej krytycznej poza sympleksem ![]() .45Jest ćwiczeniem

sprawdzającym znaleźć ten portfel

.45Jest ćwiczeniem

sprawdzającym znaleźć ten portfel ![]() , patrz

też Rysunek 13.4.

, patrz

też Rysunek 13.4.

Etap ![]() to szukanie

to szukanie ![]() ,

,

![]() i

i

|

co daje ![]() ,

, ![]() , zaś nierówność na

pierwszej składowej

, zaś nierówność na

pierwszej składowej ![]() jest spełniona.

jest spełniona.

Algorytm kończy się więc na tym etapie, dając po normalizacji

![]() zgodnie z oczekiwaniami.

zgodnie z oczekiwaniami.

Nie jest to koniec naszych przykładów szukania portfeli optymalnych w aspekcie M. Takie portfele pojawią się jeszcze w następnym Wykładzie XIV.

Tymczasem jednak niecierpiące zwłoki są zręby ważnej teorii, sięgające wstecz do roku 1965 (praca O. L. Mangasariana [18]) niezbędne do tego, co wymienione w tytule tu poniżej.

Uzasadnienie algorytmicznej metody przedstawionej w Wykładzie XI.

Na samym początku potrzebny jest nam mały rozbieg – musimy cofnąć się do

różniczkowalnych funkcji wypukłych i wklęsłych wielu zmiennych.

Ten temat jest niestety traktowany trochę po macoszemu w kursie AM II

(zresztą tam, jak wiadomo, prawie na nic nie starcza czasu).

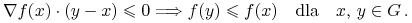

Jeśli ![]() ,

,

![]() otwarty wypukły, jest różniczkowalna, wtedy

otwarty wypukły, jest różniczkowalna, wtedy

Także w wersji ostrej, czy ścisłej,

Analogiczna, z nierównościami w przeciwnych kierunkach,

jest charakteryzacja funkcji wklęsłych różniczkowalnych.

(Tej wiedzy zwykle nie uzyskuje się w kursie AM II, lecz dopiero na zajęciach z

Optymalizacji. Tymczasem chodzi tu o zupełnie podstawowe intuicje geometryczne

związane z funkcjami wklęsłymi/wypukłymi wielu zmiennych w ich punktach

różniczkowalności – o podpieranie z góry/dołu wykresów takich funkcji

przez afiniczne przestrzenie styczne do tych wykresów.)

To przypomnienie stanowi motywację i punkt wyjścia do zdefiniowania ogólniejszych własności różniczkowalnych funkcji wielu zmiennych, niż wklęsłość/wypukłość.46na poziomie definicji, sama wklęsłość/wypukłość funkcji nie wymaga różniczkowalności

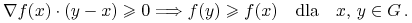

Definicja 13.1 ([18])

-

Powiemy, że

Powiemy, że  j. w. jest pseudo-wklęsła gdy

j. w. jest pseudo-wklęsła gdy

-

j. w. jest pseudo-wypukła gdy

j. w. jest pseudo-wypukła gdy

Obserwacja. 13.1 Funkcja różniczkowalna wklęsła (wypukła) jest także pseudo-wklęsła (pseudo-wypukła).

Wynika to od razu z Definicji 13.1, po wykorzystaniu przypomnianych chwilę wcześniej charakteryzacji funkcji wklęsłych i wypukłych różniczkowalnych.

Uwaga 13.1

Na odwrót nie, bo np funkcja ![]() nie jest ani wklęsła, ani wypukła, natomiast jest ona zarówno

pseudo-wklęsła, jak i pseudo-wypukła.

nie jest ani wklęsła, ani wypukła, natomiast jest ona zarówno

pseudo-wklęsła, jak i pseudo-wypukła.

Istotnie, ![]() , natomiast

, natomiast

![]() i pierwsze

czynniki w tych wyrażeniach iloczynowych są zawsze dodatnie.

i pierwsze

czynniki w tych wyrażeniach iloczynowych są zawsze dodatnie.