6. Wykład VI, 6.XI.2009.

W Wykładzie V przerwaliśmy dyskusję strategii inwestora, który na początku okresu inwestycyjnego zajął zarówno długie jak i krótkie pozycje (te ostatnie – korzystając z ,,nieograniczonej uprzejmości Domu Maklerskiego” – modelowanie Blacka jest bardzo poręczną, lecz tylko idealizacją). Wiemy, co zrobił on na początku okresu inwestycyjnego. Co teraz zrobi na końcu tego okresu?

Otóż akcje, w których zajął długie pozycje (o numerach, jak pamiętamy,

![]() ) inwestor będzie trzymał do końca okresu inwestycyjnego, kiedy

to sprzeda je na giełdzie po cenie

) inwestor będzie trzymał do końca okresu inwestycyjnego, kiedy

to sprzeda je na giełdzie po cenie ![]() . Natomiast akcje,

w których zajął krótkie pozycje (o numerach

. Natomiast akcje,

w których zajął krótkie pozycje (o numerach ![]() ) miał tylko pożyczone

od DM i od razu je sprzedał. Na końcu okresu będzie je odkupował po cenie

) miał tylko pożyczone

od DM i od razu je sprzedał. Na końcu okresu będzie je odkupował po cenie

![]() by zwrócić je do DM. Zwroty inwestora w jednym i drugim

przypadku będą liczone inaczej! Za chwilę uwzględnimy to przy obliczaniu

łącznej stopy zwrotu inwestora; ujemne składniki portfela

by zwrócić je do DM. Zwroty inwestora w jednym i drugim

przypadku będą liczone inaczej! Za chwilę uwzględnimy to przy obliczaniu

łącznej stopy zwrotu inwestora; ujemne składniki portfela ![]() okażą

się dobrze pasować do całości rachunku.

okażą

się dobrze pasować do całości rachunku.

Wcześniej przyjrzyjmy się jeszcze jednemu, bardziej rozbudowanemu niż w prostym Ćwiczeniu 5.4 w Wykładzie V, przykładowi portfela inwestora przy nieograniczonej krótkiej sprzedaży à la Black (zaczerpniętemu z [4]).

Przykład 6.1

Przykład portfela akcji 10 spółek silnie używającego krótkiej sprzedaży:

| Walor nr | Udział w portfelu w procentach |

|---|---|

| 1 | |

| 2 | |

| 3 | |

| 4 | |

| 5 | |

| 6 | |

| 7 | |

| 8 | |

| 9 | |

| 10 |

Udziały sumują się do 100![]() (do 100

(do 100![]() kapitału własnego inwestora,

w stosunku do którego wszystko jest tu podawane, czy kodowane).

kapitału własnego inwestora,

w stosunku do którego wszystko jest tu podawane, czy kodowane).

Uwaga 6.1

Zwracamy uwagę, że na tej samej stronie w [4] wspominana jest też zupełnie inna krótka sprzedaż, zdefiniowana czy modelowana przez Lintnera w pracy [16]. Jest ona przeciwieństwem podejścia Blacka i współautorów – jest bardzo mocno ograniczona. Poznamy ją dokładnie na Wykładzie IX.

Jeszcze dwa zdania na temat tych trochę tajemniczych `współautorów' wybitnego

ekonomisty Blacka8lecz, niestety, z losowych powodów nie laureata nagrody

Nobla z ekonomii, cytując z [22], strona 39: ,,I refer to the model whose

only constraint is ![]() as Black's model, for ease of reference

and because the results of [3] are frequently cited in connection with

this model. It would probably be more accurate to name it Roy-Sharpe-Merton-Black,

but that is a lot of name for a simple, frequently cited model.”

as Black's model, for ease of reference

and because the results of [3] are frequently cited in connection with

this model. It would probably be more accurate to name it Roy-Sharpe-Merton-Black,

but that is a lot of name for a simple, frequently cited model.”

Zadajmy sobie teraz pytanie, czy podstawowy paradygmat Markowitza,

dający klasyczny wzór na stopę zwrotu (zmienną losową!) z portfela Markowitza

(Wykład II) rozszerza się na wszystkie portfele Blacka ![]() ?

?

By odpowiedzieć na to pytanie, trzymamy się oznaczeń z Wykładu V, gdzie

ujemne składniki portfela ![]() miały indeksy

miały indeksy ![]() , dodatnie miały

indeksy

, dodatnie miały

indeksy ![]() , przy czym

oczywiście

, przy czym

oczywiście ![]() , zaś

, zaś ![]() był kapitałem własnym

inwestora. Stopę zwrotu (cały czas zmienną losową) liczymy teraz

dużo staranniej niż w Wykładzie II.

był kapitałem własnym

inwestora. Stopę zwrotu (cały czas zmienną losową) liczymy teraz

dużo staranniej niż w Wykładzie II.

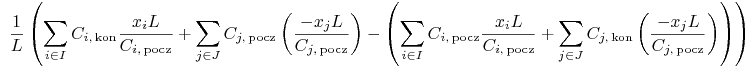

|

|||

|

(Czytelnik zwróci w tym rachunku uwagę na specyficzny sposób obliczania zysku

z akcji krótko sprzedanych: od ceny początkowej ![]() odejmuje się cenę końcową

odejmuje się cenę końcową ![]() . Istotnie, powtarzając się

nawet, bo to kluczowe przy modelowaniu Blacka: ta pierwsza jest ceną sprzedaży akcji

o numerze

. Istotnie, powtarzając się

nawet, bo to kluczowe przy modelowaniu Blacka: ta pierwsza jest ceną sprzedaży akcji

o numerze ![]() , zaś ta druga jest ich ceną zakupu, tzn. ceną, po której inwestor

odkupuje akcje o numerze

, zaś ta druga jest ich ceną zakupu, tzn. ceną, po której inwestor

odkupuje akcje o numerze ![]() , by zwrócić je Domowi Maklerskiemu. Porównaj też

strony 11 i 39 w książce [22]; fragmentem z tej drugiej wymienionej

strony rozpoczęliśmy bieżący Wykład VI.)

, by zwrócić je Domowi Maklerskiemu. Porównaj też

strony 11 i 39 w książce [22]; fragmentem z tej drugiej wymienionej

strony rozpoczęliśmy bieżący Wykład VI.)

Podsumujmy zatem: tak, paradygmat Markowitza, czyli klasyczny wzór na stopę zwrotu z portfela, obowiązuje także w modelu Blacka!

Wniosek 6.1

Wzory na wariancję portfela ![]() oraz na wartość oczekiwaną

oraz na wartość oczekiwaną ![]() pozostają

w mocy dla wszystkich

pozostają

w mocy dla wszystkich ![]() i dlatego właśnie ważne są odwzorowania Markowitza

i dlatego właśnie ważne są odwzorowania Markowitza

![]() i

i ![]() idące z całej hiperpłaszczyzny

idące z całej hiperpłaszczyzny ![]() .

Badając te odwzorowania już od pewnego czasu, antycypowaliśmy zgodność, o

której tu mowa.

.

Badając te odwzorowania już od pewnego czasu, antycypowaliśmy zgodność, o

której tu mowa.

Uwaga 6.2

Dopuszczenie nieograniczonej krótkiej sprzedaży wywołuje jedną

fundamentalną zmianę w porównaniu z podejściem Markowitza. Od

pierwszych wykładów było jasne, że wszystkie wartości oczekiwane

![]() są niemniejsze niż

są niemniejsze niż ![]() , gdyż zmienne

losowe

, gdyż zmienne

losowe ![]() przyjmują tylko takie wartości. To prowadziło do

naturalnych ograniczeń na wartości oczekiwane zmiennych Markowitza

przyjmują tylko takie wartości. To prowadziło do

naturalnych ograniczeń na wartości oczekiwane zmiennych Markowitza

![]() ,

, ![]() , gdyż były one, oczywiście,

, gdyż były one, oczywiście,

![]() -kombinacjami wypukłymi liczb

-kombinacjami wypukłymi liczb ![]() .

.

Tymczasem zmienne Blacka ![]() ,

, ![]() , mają wartości oczekiwane

będące

, mają wartości oczekiwane

będące ![]() -kombinacjami afinicznymi liczb

-kombinacjami afinicznymi liczb ![]() , które

(o ile tylko nie wszystkie

, które

(o ile tylko nie wszystkie ![]() są sobie równe) nie są poddane żadnym ograniczeniom

i ,,biegają” po całej osi liczbowej. Koniec wtedy z ograniczeniem

są sobie równe) nie są poddane żadnym ograniczeniom

i ,,biegają” po całej osi liczbowej. Koniec wtedy z ograniczeniem ![]() z dołu;

nieograniczona krótka sprzedaż znosi to ograniczenie! Przychody minus rozchody

inwestora mogą być w podejściu Blacka dowolnie wielkie ujemne w stosunku do jego

kapitału własnego

z dołu;

nieograniczona krótka sprzedaż znosi to ograniczenie! Przychody minus rozchody

inwestora mogą być w podejściu Blacka dowolnie wielkie ujemne w stosunku do jego

kapitału własnego ![]() . (Mogą też oczywiście być dowolnie wielkie dodatnie – co

często podkreśla się w literaturze, lecz i ujemne też! W modelu Blacka inwestor

może np stracić na giełdzie w okresie inwestycyjnym, średnio biorąc, tysiąckrotność

kapitału własnego.) To jest prawdziwa pojęciowa rewolucja, z której słabo zdajemy

sobie sprawę, gdy pierwszy raz oglądamy definicję nieograniczonej krótkiej sprzedaży.

. (Mogą też oczywiście być dowolnie wielkie dodatnie – co

często podkreśla się w literaturze, lecz i ujemne też! W modelu Blacka inwestor

może np stracić na giełdzie w okresie inwestycyjnym, średnio biorąc, tysiąckrotność

kapitału własnego.) To jest prawdziwa pojęciowa rewolucja, z której słabo zdajemy

sobie sprawę, gdy pierwszy raz oglądamy definicję nieograniczonej krótkiej sprzedaży.

By nie być tu gołosłownym, w Przykładzie 5.1 (w Wykładzie V; jest on kontynuowany

jako Przykład 6.3 tu niżej) mieliśmy sytuację, gdzie wszystkie wartości oczekiwane

![]() były niemniejsze niż

były niemniejsze niż ![]() . Mimo to, gdy traktujemy go rozszerzająco jako

model Blacka (tak właśnie jest w Przykładzie 6.3), wtedy pewna istotna wielkość

. Mimo to, gdy traktujemy go rozszerzająco jako

model Blacka (tak właśnie jest w Przykładzie 6.3), wtedy pewna istotna wielkość

![]() uogólniająca

uogólniająca ![]() ze wzoru (3.3) z Wykładu III okazuje się

dużo mniejsza niż

ze wzoru (3.3) z Wykładu III okazuje się

dużo mniejsza niż ![]() :

: ![]() . Już to pokazuje, że modelowanie

Blacka łatwo zaczyna żyć własnym życiem i łatwo wymyka się spod kontroli . . .

. Już to pokazuje, że modelowanie

Blacka łatwo zaczyna żyć własnym życiem i łatwo wymyka się spod kontroli . . .

Pamiętajmy zatem, że Black to cała hiperpłaszczyzna ![]() wraz z całym tego

dobrodziejstwem inwentarza – m. in. nieograniczonymi z obu stron

wartościami oczekiwanymi portfeli Blacka.

wraz z całym tego

dobrodziejstwem inwentarza – m. in. nieograniczonymi z obu stron

wartościami oczekiwanymi portfeli Blacka.

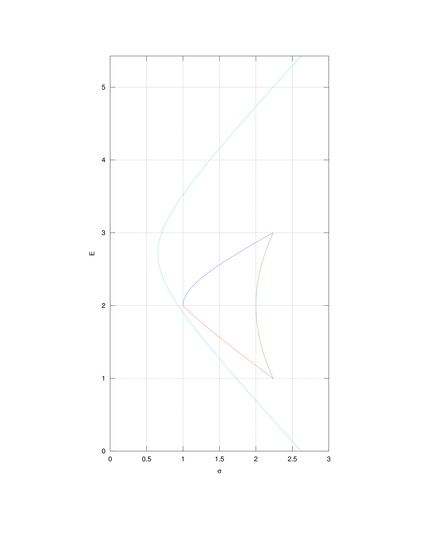

Jednakże, dopuszczając nieograniczoną krótką sprzedaż akcji, bardzo znacznie zyskujemy na łatwości operowania modelem, jak też na ogólności i elegancji opisu. Trochę doświadczenia dało nam już domykanie Rysunku 4.6 w Wykładzie IV (w szczególności piękny Rysunek 4.7 tamże). Ważne były tam obrazy prostych krytycznych; bez nich rysunki były mocno niekompletne i trudne do interpretacji.

Jednak tamte proste krytyczne cięły sympleks standardowy, a tak przecież być nie musi.

Dla przeciwwagi chcemy teraz pokazać obraz przy odwzorowaniu ![]() (a więc tym razem na płaszczyźnie

(a więc tym razem na płaszczyźnie ![]() ) zbiorów osiągalnych w

obu aspektach, Markowitza i Blacka,

) zbiorów osiągalnych w

obu aspektach, Markowitza i Blacka, ![]() ,

gdy prosta krytyczna omija sympleks. (Parametry tego przykładu pochodzą z

pewnego kolokwium z APRK1 na Wydziale MIM UW.)

,

gdy prosta krytyczna omija sympleks. (Parametry tego przykładu pochodzą z

pewnego kolokwium z APRK1 na Wydziale MIM UW.)

|

(6.1) |

[W wersji pdf rysunek trafił na następną stronę.]

Jest to co prawda tylko jeden kamyk z ogromnej mozaiki. Proponujemy tu jednak czytelnikowi całą serię pytań sprawdzających.

Ćwiczenie 6.1

1. Patrząc na sam Rysunek 6.1, jaką dokładnie wartość ma współczynnik

korelacji ![]() ? Co można powiedzieć o wartości

? Co można powiedzieć o wartości ![]() ?

?

2. Dla danych (6.1) znaleźć zbiór portfeli krytycznych Blacka

(np używając w tym celu Twierdzenia 5.1 z Wykładu V). Czym jest ten zbiór

i jak jest on położony względem sympleksu standardowego ![]() ?

?

3. Czy poprzednie pytanie pomaga w ,,rozszyfrowaniu” całego Rysunku 6.1 ? Czy zbiór krytyczny okazuje się do tego pomocny? Czy jego nazwa współgra z rolą, jaką on odgrywa?

4. Granica minimalna w aspekcie Markowitza (patrz definicja ![]() w Wykładzie III) ma bardzo wyraźny punkt załamania (kink) na wysokości

w Wykładzie III) ma bardzo wyraźny punkt załamania (kink) na wysokości

![]() . Ten punkt załamania to obraz wierzchołka

. Ten punkt załamania to obraz wierzchołka ![]() , który tutaj leży

– porównaj punkt 2 – poza zbiorem krytycznym. Dokładniej, przekształcenie

Markowitza

, który tutaj leży

– porównaj punkt 2 – poza zbiorem krytycznym. Dokładniej, przekształcenie

Markowitza ![]() jest tutaj w otoczeniu

jest tutaj w otoczeniu ![]() dyfeomorfizmem.

Czy czytelnik widzi związek tego faktu z pojawieniem się kinka?

dyfeomorfizmem.

Czy czytelnik widzi związek tego faktu z pojawieniem się kinka?

5. Czy są w płaszczyźnie ![]() portfele Blacka nie będące Markowitza,

które w mapie ryzyko – wartość oczekiwana też trafiają w zbiór

portfele Blacka nie będące Markowitza,

które w mapie ryzyko – wartość oczekiwana też trafiają w zbiór

![]() ? Gdzie leżą (albo: gdzie powinny leżeć)

te ,,fałszywe portfele Markowitza”?

? Gdzie leżą (albo: gdzie powinny leżeć)

te ,,fałszywe portfele Markowitza”?

Po serii doświadczeń i ćwiczeń (w poprzednim Wykładzie V i bieżącym VI)

upewniliśmy się już, że kluczową rolę w badaniu własności odwzorowań

![]() i

i ![]() odgrywają portfele krytyczne

Blacka. Zbiór wszystkich portfeli krytycznych nie zawsze jest

prostą (o czym już słyszeliśmy w tych wykładach). Utrwalmy to jeszcze.

odgrywają portfele krytyczne

Blacka. Zbiór wszystkich portfeli krytycznych nie zawsze jest

prostą (o czym już słyszeliśmy w tych wykładach). Utrwalmy to jeszcze.

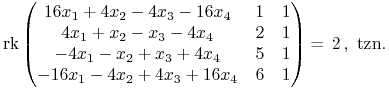

Przykład 6.2 (kontynuacja Rysunku 3.2)

Znajdźmy wszystkie portfele krytyczne w tamtym modelu Blacka.

Według Twierdzenia 5.1 (Wykład V) szukamy portfeli ![]() takich, że

takich, że ![]() , tzn.

, tzn.

|

|

(opuszczone zostały, odpowiednio, czwarty i trzeci wiersz w macierzy

![]() ). Po rozwinięciu tych wyznaczników dostajemy

). Po rozwinięciu tych wyznaczników dostajemy

a więc (dwa razy) jedno i to samo równanie, nie zaś dwa różne równania! Zresztą równanie tożsame z opisem portfeli zerowego ryzyka.9Ćwiczenie 5.2 w Wykładzie V było na bardzo podobny temat. Tutaj w Przykładzie 6.2 nie występuje specjalna konfiguracja geometryczna, która tam stanowiła swoisty haczyk. Tak więc zbiór portfeli krytycznych pokrywa się tutaj ze zbiorem portfeli zerowego ryzyka i jest 2-wymiarową płaszczyzną.

Ćwiczenie 6.2

Jak płaszczyzna krytyczna w tym przypadku położona jest względem

sympleksu ![]() ? (Tzn. które portfele Markowitza są krytyczne?)

? (Tzn. które portfele Markowitza są krytyczne?)

Przyglądając się równaniu tej płaszczyzny (po skróceniu poprzednio

otrzymanego równania stronami przez ![]() )

) ![]() ,

na pewnych czterech z sześciu krawędzi (na których?) sympleksu

,

na pewnych czterech z sześciu krawędzi (na których?) sympleksu ![]() bez trudu znajdujemy cztery specjalne punkty przecięcia płaszczyzny z sympleksem.

Ich powłoka wypukła (czworokąt wypukły z wnętrzem) jest całym przecięciem

płaszczyzny krytycznej z

bez trudu znajdujemy cztery specjalne punkty przecięcia płaszczyzny z sympleksem.

Ich powłoka wypukła (czworokąt wypukły z wnętrzem) jest całym przecięciem

płaszczyzny krytycznej z ![]() . Jeśli chodzi o przedział wartości

oczekiwanych

. Jeśli chodzi o przedział wartości

oczekiwanych ![]() portfeli krytycznych Markowitza, to można go w

przybliżeniu doświadczalnie odczytać (bądź domyślić się)

z Rysunku 3.2 w Wykładzie III, dokładnie zaś obliczyć

– po przyjrzeniu się wspomnianemu wyżej czworokątowi.

portfeli krytycznych Markowitza, to można go w

przybliżeniu doświadczalnie odczytać (bądź domyślić się)

z Rysunku 3.2 w Wykładzie III, dokładnie zaś obliczyć

– po przyjrzeniu się wspomnianemu wyżej czworokątowi.

Do tej analizy położeń wrócimy w przyszłości, poszukując przykładów niejednoznacznych tzw. łamanych wierzchołkowych w aspekcie Markowitza (patrz Wykłady X i XI).

Zauważmy też, że w Przykładzie 6.2 macierz ![]() była silnie zdegenerowana,

była silnie zdegenerowana,

![]() (wobec maksymalnej możliwej wartości 4). Zatrzymajmy

się na chwilę nad tym zjawiskiem.

(wobec maksymalnej możliwej wartości 4). Zatrzymajmy

się na chwilę nad tym zjawiskiem.

Ćwiczenie 6.3 (sprawdzające)

Obliczyć ![]() w każdej sytuacji doskonale skorelowanej

i w każdej sytuacji

w każdej sytuacji doskonale skorelowanej

i w każdej sytuacji ![]() doskonale skorelowanej.

doskonale skorelowanej.

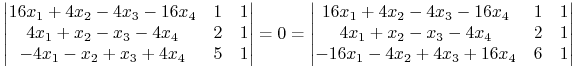

W sytuacji doskonałej dodatniej korelacji macierz ![]() jest postaci

jest postaci

|

i łatwo widać, iż jej ![]() -ty wiersz jest postaci

-ty wiersz jest postaci

![]() .

Wszystkie jej wiersze są liniowo zależne i nie jest

ona zerowa, zatem jej rząd wynosi 1.

.

Wszystkie jej wiersze są liniowo zależne i nie jest

ona zerowa, zatem jej rząd wynosi 1.

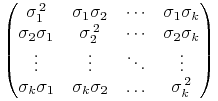

W sytuacji ![]() doskonałej korelacji macierz

doskonałej korelacji macierz ![]() jest postaci

jest postaci

|

i łatwo widać, iż jej ![]() -ty wiersz jest postaci

-ty wiersz jest postaci

![]() ,

gdy

,

gdy ![]() , zaś jej

, zaś jej ![]() -ty wiersz jest postaci

-ty wiersz jest postaci

![]() ,

gdy

,

gdy ![]() . Również i w tym przypadku więc wszystkie

jej wiersze są liniowo zależne, zatem jej rząd wynosi 1.

. Również i w tym przypadku więc wszystkie

jej wiersze są liniowo zależne, zatem jej rząd wynosi 1.

Podstawowa część teorii Blacka dotyczy modeli, w których ![]() .

Wtedy, oczywiście,

.

Wtedy, oczywiście, ![]() . Podamy teraz klasyczny rezultat

Blacka i współautorów, dotyczący modeli

. Podamy teraz klasyczny rezultat

Blacka i współautorów, dotyczący modeli ![]() z nieograniczoną krótką sprzedażą, przy ważnym i naturalnym założeniu

(5.2) z Wykładu V. Rezultat jest sformułowany w języku, który

używa oznaczeń

z nieograniczoną krótką sprzedażą, przy ważnym i naturalnym założeniu

(5.2) z Wykładu V. Rezultat jest sformułowany w języku, który

używa oznaczeń

Lemat 6.1

![]() .

.

Jest to wyznacznik Grama liniowo niezależnego układu wektorów

![]() przy iloczynie skalarnym zadanym (w bazie standardowej

w

przy iloczynie skalarnym zadanym (w bazie standardowej

w ![]() ) przez macierz symetryczną i dodatnio określoną

) przez macierz symetryczną i dodatnio określoną ![]() .

.

Uwaga 6.3

Inny możliwy dowód lematu, zaczerpnięty z [23],

przypis nr 5 na stronie 1853: ![]() jako niezerowa (

jako niezerowa (![]() może się zerować, lecz

może się zerować, lecz ![]() nie)

kombinacja pary wektorów liniowo niezależnych. Zatem

nie)

kombinacja pary wektorów liniowo niezależnych. Zatem

![]()

Dwa zdania zapowiedzi. To, co zaraz nastąpi, będzie

uogólniało rachunki z Wykładu III. Cały czas należy jednak pamiętać,

że tam odcinek ![]() był automatycznie częścią prostej

krytycznej. Teraz zaś prosta, która wyłoni się z twierdzenia poniżej,

okaże się nowym bytem wymagającym odrębnego traktowania (szczególnie,

gdy używać będziemy mapy Markowitza, która jest la raison

d'être dla tej prostej).

był automatycznie częścią prostej

krytycznej. Teraz zaś prosta, która wyłoni się z twierdzenia poniżej,

okaże się nowym bytem wymagającym odrębnego traktowania (szczególnie,

gdy używać będziemy mapy Markowitza, która jest la raison

d'être dla tej prostej).

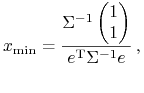

Twierdzenie 6.1 (Merton [23], Black i współautorzy)

Przy założeniach ![]() ,

, ![]() , zbiór portfeli

krytycznych tworzy prostą

, zbiór portfeli

krytycznych tworzy prostą ![]() , gdzie

, gdzie

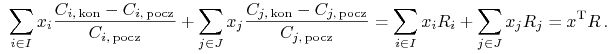

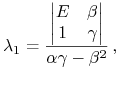

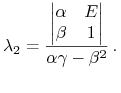

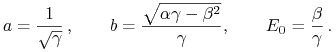

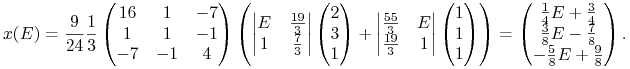

| (6.2) |

i parametr ![]() jest tak dobrany, że

jest tak dobrany, że ![]() .

.

To twierdzenie jest klasyczne i w niniejszych wykładach będzie

używane wielokrotnie. Dokładniej, prosta krytyczna sparametryzowana

jak we wzorze (6.2) będzie najczęściej przez nas

używanym obiektem. Podkreślamy, że o prostych krytycznych Markowitz

pisał już w [19], patrz np strona ![]() tamże.

tamże.

(Można w tym miejscu zauważyć, że z kolei w wersji z roku 2000 wykładów

[13] prosta krytyczna była tylko pobieżnie wspominana w kilku miejscach

bliżej końca tamtych wykładów. Wzoru (6.2) nie było

tam w ogóle, bo w jawnej postaci nie był wtedy wykładowcy potrzebny.

To pokazuje kolejny raz, jak różna jest koncepcja obecnych wykładów

od wcześniejszej koncepcji przyjętej w [13].)

Dowód twierdzenia.

Ten dowód tylko optycznie różni się od oryginalnego dowodu Mertona

(głównie tym, że używa wzorów Cramera). Na mocy Twierdzenia 5.1

z Wykładu V, dla każdego punktu krytycznego ![]() w analizie portfelowej

istnieją

w analizie portfelowej

istnieją ![]() takie, że

takie, że

![]() . Zapisując to

inaczej,

. Zapisując to

inaczej, ![]() .

Oznaczmy

.

Oznaczmy ![]() i pomnóżmy tę wektorową równość stronami

(z lewej) przez

i pomnóżmy tę wektorową równość stronami

(z lewej) przez ![]() , następnie zaś stronami,

także z lewej, przez

, następnie zaś stronami,

także z lewej, przez ![]() . Dostajemy układ równań

. Dostajemy układ równań

Dzięki Lematowi 6.1 wiemy, że ten układ ma jedyne rozwiązanie

|

(6.3) |

|

Dowód twierdzenia jest zakończony.

∎Pierwszy ze współczynników Lagrange'a pojawiających się w

powyższym dowodzie ma ważną interpretację geometryczną;

co prawda na płaszczyźnie ![]() , nie

zaś na (bardziej kanonicznej!)

, nie

zaś na (bardziej kanonicznej!) ![]() .

.

Obserwacja. 6.1 (interpretacja geometryczna współczynnika ![]() )

)

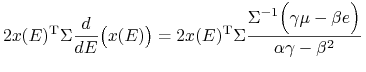

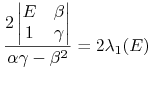

Istotnie, liczymy tę pochodną funkcji złożonej jak byśmy z powrotem znaleźli się (na chwilę) na ćwiczeniach z AM II.1:

|

||||

|

(porównaj (6.3) ). Ta własność współczynnika

![]() będzie przez nas wykorzystywana wielokrotnie.

W przyszłości, ze względu na utrwaloną w analizie portfelowej

tradycję (i … wbrew zasadzie brzytwy Ockhama), współczynnik

ten będzie często oznaczany dosyć dziwnym symbolem

będzie przez nas wykorzystywana wielokrotnie.

W przyszłości, ze względu na utrwaloną w analizie portfelowej

tradycję (i … wbrew zasadzie brzytwy Ockhama), współczynnik

ten będzie często oznaczany dosyć dziwnym symbolem ![]() .

.

Na co przechodzi prosta krytyczna przy odwzorowaniu

Markowitza ![]() ?

?

Kłopotu nie ma z drugą składową tego odwzorowania.

Na mocy oznaczeń przyjętych w dowodzie Twierdzenia 6.1,

![]() . Sporo trudniej jest policzyć

wariancję danego portfela krytycznego

. Sporo trudniej jest policzyć

wariancję danego portfela krytycznego ![]() ,

,

Pisząc krótko ![]() ,

związek ten przybiera postać

,

związek ten przybiera postać

albo

| (6.4) |

gdzie

|

(6.5) |

Wzory (6.4) – (6.5) pochodzą także z pracy

[23], która dla analizy portfelowej okazuje się

być zupełnie fundamentalna. Porównaj też rachunek prowadzony

w Wykładzie III w wymiarze ![]() , w szczególności przypis

nr 1 tamże (w wersji html: przypis nr 3) ).

, w szczególności przypis

nr 1 tamże (w wersji html: przypis nr 3) ).

Wniosek 6.2

![]() -obrazem prostej krytycznej jest prawa

(

-obrazem prostej krytycznej jest prawa

(![]() ) gałąź hiperboli (6.4). Jest ona potocznie

nazywana pociskiem Markowitza. To jeden z najczęściej

używanych terminów w analizie portfelowej.

) gałąź hiperboli (6.4). Jest ona potocznie

nazywana pociskiem Markowitza. To jeden z najczęściej

używanych terminów w analizie portfelowej.

Prostą krytyczną (6.2) tradycyjnie nazywa się

prostą krytyczną Blacka, mimo, że pierwszy raz pojawiła

się ona eksplicite w pracy [23]. My też będziemy ją

nazywać `Blacka'.

Ściśle biorąc, w pracy [23] portfele leżące na prostej

krytycznej – nasze, od Wykładu V, punkty krytyczne w analizie

portfelowej – są nazywane frontier portfolios.

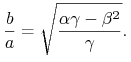

Zauważmy w tym momencie, że tangens połowy kąta między asymptotami pocisku Markowitza wynosi

|

(6.6) |

Jest to ważna informacja, po którą nie raz będziemy sięgać w dalszych wykładach.

Czy do tej pory widzieliśmy już jakiś pocisk Markowitza, przy

tym na kanonicznej płaszczyźnie ![]() ? Tak jest,

,,pociski” tego typu widzieliśmy już, m. in., na Rysunkach 4.4,

4.5 (Wykład IV), czy 6.1 tu wyżej (błękitna gałąź hiperboli).

? Tak jest,

,,pociski” tego typu widzieliśmy już, m. in., na Rysunkach 4.4,

4.5 (Wykład IV), czy 6.1 tu wyżej (błękitna gałąź hiperboli).

Uwaga 6.4

Należy mocno podkreślić odmienną naturę pocisków Markowitza przy

![]() (np na Rysunkach 4.4 i 4.5) i

(np na Rysunkach 4.4 i 4.5) i ![]() (np na Rysunkach 4.7

i 6.1). W tym pierwszym przypadku cały zbiór

(np na Rysunkach 4.7

i 6.1). W tym pierwszym przypadku cały zbiór ![]() jest prostą krytyczną,

zaś pocisk jest obrazem całej

jest prostą krytyczną,

zaś pocisk jest obrazem całej ![]() . Ten pocisk opisywaliśmy już

szczegółowo w Wykładzie III.

. Ten pocisk opisywaliśmy już

szczegółowo w Wykładzie III.

Natomiast w drugim, przy spełnionych warunkach Twierdzenia 6.1,

prosta krytyczna jest bardzo szczupłym podzbiorem ![]() i tylko

jej obrazem jest pocisk! Obrazem całej

i tylko

jej obrazem jest pocisk! Obrazem całej ![]() jest wtedy pocisk

oraz cała część płaszczyzny

jest wtedy pocisk

oraz cała część płaszczyzny ![]() na

prawo od niego.

na

prawo od niego.

Przy ![]() i

i ![]() , tłumaczenie języka z Wykładu III

na obecny język Mertona i Blacka jest następujące. Gdy

, tłumaczenie języka z Wykładu III

na obecny język Mertona i Blacka jest następujące. Gdy

wtedy

W takiej sytuacji długości półoś ![]() i

i ![]() hiperboli znamy już

z Wykładu III, wzory (3.5). Zatem, dzięki (6.6),

hiperboli znamy już

z Wykładu III, wzory (3.5). Zatem, dzięki (6.6),

|

(6.7) |

Uwaga. Opuszczamy tu odpowiedni wzór dla samego parametru ![]() .

.

Gdy mamy już prostą krytyczną Blacka i jej obraz – pocisk Markowitza,

wtedy dość natychmiastowo stwierdzamy, że portfele ![]() są też

rozwiązaniami następującego problemu na ekstremum warunkowe

są też

rozwiązaniami następującego problemu na ekstremum warunkowe

-

minimalizować funkcję

(czy też

(czy też  ),

),  ,

przy ograniczeniach

,

przy ograniczeniach

![\left\{\begin{array}[]{ll}\mu^{{\text{T}}}x=E,&\\

e^{{\text{T}}}x=1\,.&\end{array}\right.](wyklady/pk1/mi/mi665.png)

Istotnie, na mocy Twierdzenia 5.1 z Wykładu V,

na każdym poziomie ![]() znaleźliśmy już jednego kandydata

znaleźliśmy już jednego kandydata

![]() na ekstremum warunkowe lokalne.

To właśnie jest niezwykłe:

na ekstremum warunkowe lokalne.

To właśnie jest niezwykłe: ![]() w Twierdzeniu

5.1 to kombinacja gradientów funkcji warunku i funkcji

jedynego ograniczenia budżetowego Blacka. (Jeden ze słuchaczy kilka lat

temu zakrzyknął podczas wykładu w tym momencie: `Przecież tu

w Twierdzeniu

5.1 to kombinacja gradientów funkcji warunku i funkcji

jedynego ograniczenia budżetowego Blacka. (Jeden ze słuchaczy kilka lat

temu zakrzyknął podczas wykładu w tym momencie: `Przecież tu ![]() !')

!')

Ponieważ przy tym funkcja ![]() jest ściśle wypukła

(AM II, GAL 2 oraz – powtórzeniowo – Ćwiczenie 6.4 tu poniżej), więc w istocie

ten kandydat

jest ściśle wypukła

(AM II, GAL 2 oraz – powtórzeniowo – Ćwiczenie 6.4 tu poniżej), więc w istocie

ten kandydat ![]() jest minimum warunkowym globalnym

– porównaj Optymalizacja 1. Przy każdej ustalonej oczekiwanej stopie zwrotu

jest minimum warunkowym globalnym

– porównaj Optymalizacja 1. Przy każdej ustalonej oczekiwanej stopie zwrotu ![]() znaleźliśmy więc już portfel minimalnego ryzyka

znaleźliśmy więc już portfel minimalnego ryzyka ![]() . Przy tym portfele

te układają się na prostej, gdy stopa zwrotu przebiega wszystkie à

priori możliwe wartości rzeczywiste.

. Przy tym portfele

te układają się na prostej, gdy stopa zwrotu przebiega wszystkie à

priori możliwe wartości rzeczywiste.

Umiemy zatem minimalizować ryzyko portfela Blacka przy jego ustalonej wartości oczekiwanej! To prawdziwa ,,wartość dodana” wzoru (6.2).10za który kilku ekonomistów – lecz niestety nie Black, który już wtedy nie żył – dostało w roku 1997 nagrodę Nobla z dziedziny ekonomii

Ćwiczenie 6.4 (w ramach powtórzenia)

Pokazać, że dla macierzy ![]() funkcja

funkcja

![]() jest ściśle wypukła, tzn.

jest ściśle wypukła, tzn.

zaś ”![]() ” tylko gdy

” tylko gdy ![]() .

.

Dygresja – inne spojrzenie na długość poziomej

półosi pocisku Markowitza ![]() .

.

Chodzi o znalezienie wartości (wartości, nie punktu!) globalnego

minimum warunkowego funkcji ![]() przy

jednym jedynym warunku budżetowym Blacka

przy

jednym jedynym warunku budżetowym Blacka ![]() .

.

Każdy kandydat na takie ekstremum warunkowe spełnia

![]() przy pewnym

przy pewnym ![]() (ekstremalizujemy

(ekstremalizujemy ![]() zamiast

zamiast ![]() ).

Wtedy

).

Wtedy ![]() , więc też

, więc też

![]() ,

,

![]() . Dostajemy więc jedynego

kandydata

. Dostajemy więc jedynego

kandydata ![]() . Z racji ścisłej

wypukłości funkcji, którą ekstremalizujemy warunkowo,

jest to punkt minimum warunkowego globalnego,

. Z racji ścisłej

wypukłości funkcji, którą ekstremalizujemy warunkowo,

jest to punkt minimum warunkowego globalnego,

| (6.8) |

Zgodnie z oczekiwaniami ![]() oraz

oraz ![]() , tzn.

, tzn. ![]() .

To zaś jest znany już wzór (6.5) na długość półosi

.

To zaś jest znany już wzór (6.5) na długość półosi ![]() .

.

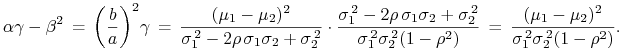

Uwaga 6.5

Załóżmy jeszcze raz przez chwilę, że spółki są tylko dwie i w związku z tym używamy

oznaczeń z Wykładu III. Wykluczona jest wtedy tylko, jak pamiętamy, sytuacja

![]() i

i ![]() .

.

Wzór (6.8) zapisujemy na początek w postaci rozwiniętej

|

po czym, po prawej stronie, mnożymy macierze ![]() stojące w liczniku i mianowniku

przez

stojące w liczniku i mianowniku

przez ![]() . Po tej czynności mamy już w liczniku i mianowniku macierz dopełnień

algebraicznych macierzy

. Po tej czynności mamy już w liczniku i mianowniku macierz dopełnień

algebraicznych macierzy ![]() zamiast samej macierzy

zamiast samej macierzy ![]() .11Wzór

na

.11Wzór

na ![]() przy

przy ![]() pojawił się już w Uwadze 6.4 powyżej. To szybko prowadzi

do wzoru

pojawił się już w Uwadze 6.4 powyżej. To szybko prowadzi

do wzoru

w którego pierwszej składowej rozpoznajemy12nie może być inaczej,

bo cały czas mówimy o jednej i tej samej minimalizacji ryzyka portfeli

Blacka wielkość ![]() z wzoru z Wykładu III (zaraz za Uwagą 3.2).

z wzoru z Wykładu III (zaraz za Uwagą 3.2).

Po wprowadzeniu i (wstępnym) przedyskutowaniu nieograniczonej krótkiej sprzedaży,

w naszym ujęciu analizy portfelowej wyodrębnione są teraz dwa oddzielne aspekty:

aspekt Markowitza, oznaczany M, z portfelami dopuszczalnymi leżącymi w

(gdy ilość spółek w modelu jest ![]() ) sympleksie

) sympleksie ![]() , oraz aspekt Blacka,

oznaczany B, z portfelami dopuszczalnymi leżącymi na hiperpłaszczyźnie

, oraz aspekt Blacka,

oznaczany B, z portfelami dopuszczalnymi leżącymi na hiperpłaszczyźnie

![]() zdefiniowanej (jeszcze w Wykładzie II) wzorem (2.2).

zdefiniowanej (jeszcze w Wykładzie II) wzorem (2.2).

Dla rozróżnienia aspektów będziemy już do końca tych wykładów

używać skrótów M oraz B.

W aspekcie M wprowadziliśmy, nie etykietkując tego wtedy

(Wykład III) jawnie literą M, pojęcia granic: minimalnej

![]() oraz maksymalnej

oraz maksymalnej ![]() . Pierwsze nasuwające się

pytanie to, czy te granice mają swoje analogi w aspekcie B.

. Pierwsze nasuwające się

pytanie to, czy te granice mają swoje analogi w aspekcie B.

Otóż jeśli chodzi o ![]() , to nie, bo zbiory liniowe

, to nie, bo zbiory liniowe

![]() typowo są poziomymi

półprostymi skierowanymi ,,w prawo”. (Inaczej jest, gdy

typowo są poziomymi

półprostymi skierowanymi ,,w prawo”. (Inaczej jest, gdy ![]() lub gdy czasem model jest choćby częściowo zdegenerowany.)

Jeśli natomiast chodzi o

lub gdy czasem model jest choćby częściowo zdegenerowany.)

Jeśli natomiast chodzi o ![]() , to tak, bo definicja

, to tak, bo definicja

ma także sens w aspekcie B i oznacza po prostu, że ta nowa granica minimalna jest pociskiem Markowitza!

Ważną rzeczą w analizie portfelowej jest porównywanie granic

minimalnych w aspektach M i B, zaś szczególnie:

porównywanie ich tzw. części efektywnych (ang. `efficient'),

o czym dużo będziemy mówić w dalszych wykładach. Teraz, dla przykładu,

porównajmy te obiekty na Rysunku 6.1 powyżej. ![]() w aspekcie

M to suma dwóch łuków hiperbol

w aspekcie

M to suma dwóch łuków hiperbol ![]() (niebieskiego i czerwonego).

Natomiast

(niebieskiego i czerwonego).

Natomiast ![]() w aspekcie B to, jak już było

wspomniane, błękitny pocisk – obraz prostej krytycznej w

rozważanym przykładzie.

w aspekcie B to, jak już było

wspomniane, błękitny pocisk – obraz prostej krytycznej w

rozważanym przykładzie.

Ćwiczenie 6.5

Znaleźć granice minimalne w aspektach M i B w przykładzie zilustrowanym na Rysunku 4.7 w Wykładzie IV.

(Uwaga. Tamten rysunek wykonany jest na płaszczyźnie ![]() ,

chodzi tu więc o warianty granic minimalnych pojawiające

się w wyniku użycia odwzorowania

,

chodzi tu więc o warianty granic minimalnych pojawiające

się w wyniku użycia odwzorowania ![]() zamiast

odwzorowania

zamiast

odwzorowania ![]() .)

.)

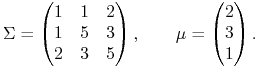

Przykład 6.3 (obliczenia prostej krytycznej przy pomocy Twierdzenia 6.1 – kontynuacja Przykładu 5.1 z Wykładu V)

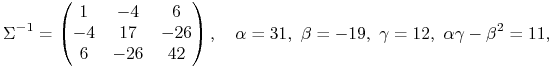

|

Zgodnie ze wzorem (6.2),

|

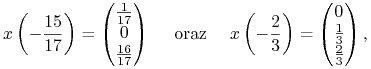

W szczególności

|

co widać na Rysunku 5.1 w Wykładzie V (miejsca przecięcia prostej

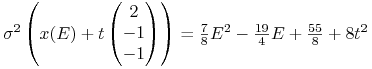

krytycznej z bokami trójkąta). Pocisk Markowitza (albo też:

parabola w płaszczyźnie ![]() ) ma tu równanie

) ma tu równanie

![]() .

.

To uzupełnia Przykład 5.1 w Wykładzie V. Mamy (wreszcie) już całościowy opis obiektów składających się na przykład Krzyżewskiego – i wkrótce to wykorzystamy.

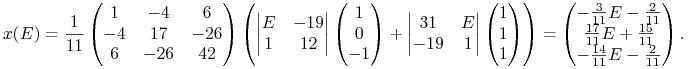

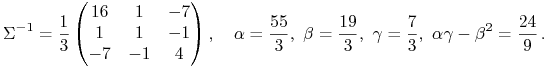

Dla utrwalenia wzorów poznanych na tym wykładzie proponujemy wrócić jeszcze do Rysunku 6.1 i danych (6.1), które go generują. Naśladując rachunki z Przykładu 6.3, policzmy tu prostą krytyczną, która w mapie ryzyko – wartość oczekiwana daje błękitny pocisk Markowitza na Rysunku 6.1.

|

Stosując znowu wzór (6.2),

|

Ćwiczenie 6.6

1. Upewnić się, że ta prosta krytyczna nie przecina sympleksu

standardowego ![]() , czyli, że tutaj żaden portfel krytyczny

Blacka nie jest Markowitza.

, czyli, że tutaj żaden portfel krytyczny

Blacka nie jest Markowitza.

2. Upewnić się też, że wartość oczekiwana ![]() nie jest stała na

tej prostej krytycznej.

nie jest stała na

tej prostej krytycznej.

Nietrudno policzyć wektor prędkości ![]() .

.

Ćwiczenie 6.7

Czy zawsze na prostej (6.2) parametr ![]() zmienia się

(nie jest stały)?

zmienia się

(nie jest stały)?

Nietrudno zróżniczkować po ![]() wzór (6.2) na

wzór (6.2) na ![]() .

Dlaczego wynik jest zawsze wektorem niezerowym?

.

Dlaczego wynik jest zawsze wektorem niezerowym?

Zajmijmy się teraz dokładniej ostatnim pytaniem nr 4 w Ćwiczeniu 6.1

na początku tego wykładu. Po wykonaniu Ćwiczenia 6.6, jak teraz operatywnie

zapisać proste–poziomice wartości ![]() na płaszczyźnie

na płaszczyźnie ![]() , i to w

powiązaniu z parametrycznym opisem tej prostej krytycznej?

, i to w

powiązaniu z parametrycznym opisem tej prostej krytycznej?

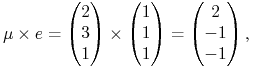

Po prostu policzyć iloczyn wektorowy

|

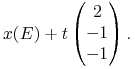

po czym zapisać (wszystkie!) punkty płaszczyzny ![]() jako

jako

|

Ustalając tu ![]() i zmieniając

i zmieniając ![]() , właśnie dostaje się poziomicę

trafiającą prostą krytyczną w punkcie (portfelu Blacka)

, właśnie dostaje się poziomicę

trafiającą prostą krytyczną w punkcie (portfelu Blacka) ![]() .

.

Uwaga 6.6

Nie należy sądzić, że te poziomice wartości oczekiwanej ![]() są prostopadłe

do prostej krytycznej! Tną one prostą krytyczną ukośnie pod ustalonym kątem.

Np w rozważanym przykładzie wektor wyznaczający kierunek prostej krytycznej

są prostopadłe

do prostej krytycznej! Tną one prostą krytyczną ukośnie pod ustalonym kątem.

Np w rozważanym przykładzie wektor wyznaczający kierunek prostej krytycznej

właśnie nie jest prostopadły de wektora

właśnie nie jest prostopadły de wektora ![]() , tylko tworzy z

nim kąt około

, tylko tworzy z

nim kąt około ![]() stopni.

stopni.

(Jak wylicza się taką rozwartość kąta? Pożądane byłoby tu zaznaczyć na

kartce papieru trzy wierzchołki pewnego trójkąta równobocznego o boku

długości ![]() , nazwać je

, nazwać je ![]() , jako obrazy

wierzchołków

, jako obrazy

wierzchołków ![]() przy pewnej jednoznacznie już wyznaczonej

izometrii, po czym narysować na kartce obraz prostej krytycznej w tej

izometrii oraz obrazy poziomic parametru

przy pewnej jednoznacznie już wyznaczonej

izometrii, po czym narysować na kartce obraz prostej krytycznej w tej

izometrii oraz obrazy poziomic parametru ![]() . Nie symbolicznie, lecz

realnie. Tak, jak one naprawdę leżą na

. Nie symbolicznie, lecz

realnie. Tak, jak one naprawdę leżą na ![]() względem wierzchołków

trójkąta

względem wierzchołków

trójkąta ![]() . Tutaj rysowanie jako wierna izometria.)

. Tutaj rysowanie jako wierna izometria.)

Ćwiczenie 6.8

Rozwiązać ostatnią część (nr 4) Ćwiczenia 6.1.

. Gdzie zatem szukać

portfela dublującego dany portfel Markowitza co do ryzyka i wartości

oczekiwanej? Czy można go narysować ?

. Gdzie zatem szukać

portfela dublującego dany portfel Markowitza co do ryzyka i wartości

oczekiwanej? Czy można go narysować ?

Ćwiczenie 6.9

Pokazać, że, przynajmniej w wymiarze ![]() , z powyższych ćwiczeń

wyłania się już ogólny sposób znajdowania ,,fałszywych portfeli

Markowitza” dublujących te ostatnie co do ryzyka i wartości

oczekiwanej. Tak więc, dla danego portfela Markowitza – jego

,,fałszywy” odpowiednik.

, z powyższych ćwiczeń

wyłania się już ogólny sposób znajdowania ,,fałszywych portfeli

Markowitza” dublujących te ostatnie co do ryzyka i wartości

oczekiwanej. Tak więc, dla danego portfela Markowitza – jego

,,fałszywy” odpowiednik.

Oczywiście najciekawiej jest, gdy – jak tutaj – prosta krytyczna

nie tnie trójkąta ![]() . Co się dzieje z ,,fałszywymi”

portfelami Markowitza, gdy prosta krytyczna jednak tnie sympleks

(mieliśmy już takie przykłady; czy wszystkie ,,fałszywe” są

wtedy naprawdę fałszywe)?

. Co się dzieje z ,,fałszywymi”

portfelami Markowitza, gdy prosta krytyczna jednak tnie sympleks

(mieliśmy już takie przykłady; czy wszystkie ,,fałszywe” są

wtedy naprawdę fałszywe)?

Pokazać, wykorzystując wzór (6.2), że, przy

parametrze ![]() traktowanym jako stała, w trójmianie kwadratowym od

traktowanym jako stała, w trójmianie kwadratowym od ![]() ,

,

![]() , nie ma wyrazu z

, nie ma wyrazu z ![]() .

.