8. Wykład VIII, 20.XI.2009

Na tym wykładzie zaczniemy poznawać teorię Jamesa Tobina – również, jak

i Markowitz, laureata nagrody Nobla z ekonomii (nawet wcześniejszego, bo

już z roku 1981), który wzbogacił modelowanie inwestowania – i osiągania

zysków na giełdzie! – o możliwość zaciągania pożyczek i/lub lokowania części

środków w banku oferującym, bez żadnego ryzyka, stałą stopę zwrotu ![]() w zadanym okresie inwestycyjnym.16Tobin jest również znany, może

nawet bardziej, z idei wprowadzenia czegoś w rodzaju firewallu chroniącego

przed kryzysami spekulacyjnymi – tzw. podatku Tobina od wszelkich

operacji finansowych, którą to ideę głosił od bardzo dawna, jednak zawsze z

miernymi efektami praktycznymi. Niejeden raz okrzykiwano go, właśnie w związku

z tym pomysłem, ,,lewakiem”. Jego idea odżyła na nowo w trakcie kryzysu

lat 2008-9.

w zadanym okresie inwestycyjnym.16Tobin jest również znany, może

nawet bardziej, z idei wprowadzenia czegoś w rodzaju firewallu chroniącego

przed kryzysami spekulacyjnymi – tzw. podatku Tobina od wszelkich

operacji finansowych, którą to ideę głosił od bardzo dawna, jednak zawsze z

miernymi efektami praktycznymi. Niejeden raz okrzykiwano go, właśnie w związku

z tym pomysłem, ,,lewakiem”. Jego idea odżyła na nowo w trakcie kryzysu

lat 2008-9.

Oryginalnie Tobin wzbogacił w ten sposób teorię Markowitza (dla przypomnienia – dopuszczalne są w niej tylko długie pozycje w inwestycjach giełdowych). Modelem Tobina sensu stricto zajmiemy się w przyszłości. Pojęciowo i też matematycznie prostsze jest wzbogacenie, o pożyczki i/lub lokaty w banku, modelu Blacka (dla przypomnienia – dopuszczalne są w nim także krótkie pozycje, i to w nieograniczonej wysokości).

Jest to zmodyfikowany model Tobina, w żargonie matematyki

finansowej nazywany też czasami krótko ,,Black z dodanym walorem

bezryzykownym ![]() ”. Należy podkreślić wyidealizowany charakter

również tego modelowania: pożyczki i lokaty w banku są oprocentowane

dokładnie tak samo, przy czym – one także! – możliwe są w

nieograniczonej wysokości.

”. Należy podkreślić wyidealizowany charakter

również tego modelowania: pożyczki i lokaty w banku są oprocentowane

dokładnie tak samo, przy czym – one także! – możliwe są w

nieograniczonej wysokości.

Pamiętamy wzór bilansowy (5.3) (Wykład V) leżący u podstaw krótkiej

i długiej sprzedaży w teorii Blacka. Obecnie inwestor może dodatkowo

pożyczyć dowolną ilość ![]() środków w banku, oprocentowanych

środków w banku, oprocentowanych

![]() w okresie inwestycyjnym. Jeśli tak postąpi, to jego poprzedni

bilans (5.3) przybierze postać

w okresie inwestycyjnym. Jeśli tak postąpi, to jego poprzedni

bilans (5.3) przybierze postać

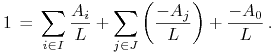

| (8.1) |

Środki własne inwestora ![]() i uzyskane z krótkich sprzedaży

i uzyskane z krótkich sprzedaży

![]() zostają tu jeszcze powiększone o pożyczone w banku

zostają tu jeszcze powiększone o pożyczone w banku

![]() , po czym sumę tych wszystkich środków inwestor przeznacza na

zwyczajny zakup akcji o numerach

, po czym sumę tych wszystkich środków inwestor przeznacza na

zwyczajny zakup akcji o numerach ![]() .

.

Gdy natomiast inwestor deponuje część już posiadanych środków,

np wielkość ![]() (zależną wprawdzie od jego kapitału wyjściowego oraz od

już poczynionych krótkich sprzedaży akcji, jednak wobec dowolności tych

drugich – w praktyce nieograniczoną), we wspomnianym banku, wtedy bilans

(5.3) zamienia się na

(zależną wprawdzie od jego kapitału wyjściowego oraz od

już poczynionych krótkich sprzedaży akcji, jednak wobec dowolności tych

drugich – w praktyce nieograniczoną), we wspomnianym banku, wtedy bilans

(5.3) zamienia się na

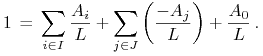

| (8.2) |

Zwyczajne zakupy inwestora składają się teraz z ,,zakupu”

bezryzykownego i bezpiecznego zysku o stopie ![]() za kwotę

za kwotę

![]() oraz z zakupów akcji spółek o numerach

oraz z zakupów akcji spółek o numerach ![]() za kwoty

za kwoty

![]() .

.

W przypadku pożyczki w banku, bilans (8.1) zapisujemy w postaci

|

(8.3) |

Natomiast w przypadku depozytu w banku, bilans (8.2) zapisujemy w postaci

|

(8.4) |

W zmodyfikowanym modelu Tobina portfel inwestora zostaje zatem

zakodowany w postaci dodatnich liczb ![]() (

(![]() ,

długie pozycje), ujemnych liczb

,

długie pozycje), ujemnych liczb ![]() (

(![]() ,

krótkie pozycje), ewentualnych zer na miejscach spółek, którymi

inwestor w ogóle się nie zainteresował, oraz dodatkowej współrzędnej

,

krótkie pozycje), ewentualnych zer na miejscach spółek, którymi

inwestor w ogóle się nie zainteresował, oraz dodatkowej współrzędnej

|

opisującej jego postępowanie względem banku. Wszystkie te współrzędne,

niezależnie od znaku współrzędnej ![]() , zawsze sumują się do 1,

jak to widzimy w (8.3) i (8.4).

, zawsze sumują się do 1,

jak to widzimy w (8.3) i (8.4).

Wartości oczekiwane portfeli w tym modelu, o ile tylko nie wszystkie parametry

![]() są sobie równe (co oczywiście zakładamy, patrz

Twierdzenie 8.1 poniżej), są – analogicznie jak w Blacku, Uwaga 6.2 w

Wykładzie VI – nieograniczone z obu stron. A więc również z dołu; nie ma

jakiejś ,,naturalnej” granicy

są sobie równe (co oczywiście zakładamy, patrz

Twierdzenie 8.1 poniżej), są – analogicznie jak w Blacku, Uwaga 6.2 w

Wykładzie VI – nieograniczone z obu stron. A więc również z dołu; nie ma

jakiejś ,,naturalnej” granicy ![]() od dołu dla stopy straty. Można tu,

średnio biorąc, dowolnie dużo relatywnie zyskać, lecz można też dowolnie

dużo relatywnie stracić!

od dołu dla stopy straty. Można tu,

średnio biorąc, dowolnie dużo relatywnie zyskać, lecz można też dowolnie

dużo relatywnie stracić!

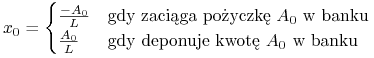

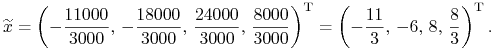

Ćwiczenie 8.1 (pytanie kontrolne)

Inwestor wkracza do Domu Maklerskiego ze swoimi 3000. Krótko sprzedaje

akcje pewnej spółki za 18 tysięcy, po czym pożycza jeszcze w banku

11 tysięcy. Następnie kupuje akcje dwu innych spółek w proporcji

wartościowej 3:1. Jaki jest jego portfel ![]() ?

?

|

Po tym wprowadzeniu, teraz już formalnie:

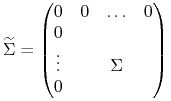

zmodyfikowany model Tobina, budowany nad modelem Blacka ![]() z parametrami

z parametrami ![]() i

i ![]() , jest to pewien inny model

Blacka

, jest to pewien inny model

Blacka ![]() z macierzą kowariancji wymiaru

z macierzą kowariancji wymiaru ![]()

|

(8.5) |

(inwestowanie w bankowy walor bezryzykowny ma zerową wariancję stopy zwrotu i jest nieskorelowane ze zwrotami z akcji spółek giełdowych – ryzykownych) oraz wektorem stóp zwrotu

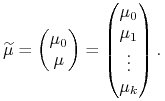

|

Portfele w tym modelu to wszystkie punkty z hiperpłaszczyzny

![]() opisanej równaniem

opisanej równaniem

![]() , będącym tylko inną

postacią równań (8.3) i (8.4).

, będącym tylko inną

postacią równań (8.3) i (8.4).

W celu uniknięcia kolizji oznaczeń z teorią Blacka, będziemy zapisywać te portfele jako

gdzie ![]() .

.

Wartość oczekiwaną ![]() portfela

portfela ![]() w tej nowej

teorii liczymy zupełnie analogicznie do tego, jak robiliśmy to w Wykładzie VI

dla portfeli Blacka, zważając tylko no to, że dla waloru bezryzykownego

nie mamy jego cen: początkowej i końcowej

w tej nowej

teorii liczymy zupełnie analogicznie do tego, jak robiliśmy to w Wykładzie VI

dla portfeli Blacka, zważając tylko no to, że dla waloru bezryzykownego

nie mamy jego cen: początkowej i końcowej ![]() i

i

![]() , z których powstawałaby stopa zwrotu

, z których powstawałaby stopa zwrotu ![]() ,

tylko po prostu zmienna losowa

,

tylko po prostu zmienna losowa ![]() jest stałą:

jest stałą: ![]() .

.

Jeśli inwestor składa w banku na początku depozyt ![]() , wtedy na końcu

odbiera

, wtedy na końcu

odbiera ![]() , co w stosunku do jego kapitału własnego

, co w stosunku do jego kapitału własnego ![]() daje stopę zysku

daje stopę zysku ![]() .

.

Jeśli natomiast na początku bierze on w banku pożyczkę ![]() ,

to na końcu musi oddać

,

to na końcu musi oddać ![]() , co daje ujemną stopę

zysku

, co daje ujemną stopę

zysku ![]() .

.

Klasyczny wzór na stopę zwrotu z portfela rozszerza się

zatem z ,,Blacka” do ,,zmodyfikowanego Tobina” i mamy tutaj

![]() ,

jak również, oczywiście,

,

jak również, oczywiście, ![]() (por. (8.5)).

(por. (8.5)).

W tym momencie znamy już odwzorowanie Markowitza w zmodyfikowanym modelu Tobina! Teraz podstawowe pytanie teorii to – jak już było w Blacku i jak będzie w przyszłości z powrotem w Markowitzu – pytanie o postać (kształt) granicy minimalnej.

Twierdzenie 8.1

Zakładamy, że w wyjściowym modelu Blacka macierz kowariancji ![]() jest dodatnio określona oraz spełnione jest fundamentalne założenie

(5.2) z Wykładu V. O stopie zwrotu w banku

jest dodatnio określona oraz spełnione jest fundamentalne założenie

(5.2) z Wykładu V. O stopie zwrotu w banku ![]() zakładamy

tylko, że

zakładamy

tylko, że ![]() (tj, że w banku nie stracimy wszystkiego).

Wtedy

(tj, że w banku nie stracimy wszystkiego).

Wtedy

-

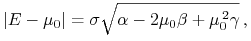

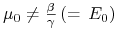

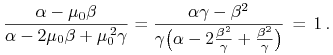

(i) granica minimalna w zmodyfikowanym modelu Tobina to kątownik złożony z dwu półprostych na płaszczyźnie

,

,

gdzie wyrażenie pod pierwiastkiem jest dodatnie, będąc (również) liczbą

, czyli wartością

dodatnio określonej formy kwadratowej na niezerowym wektorze.

W kątowniku tym automatycznie

, czyli wartością

dodatnio określonej formy kwadratowej na niezerowym wektorze.

W kątowniku tym automatycznie  . Ten kątownik jest

czasem nazywany krótko kątownikiem Tobina (lecz patrz

też Figure IV w pracy [23]).

. Ten kątownik jest

czasem nazywany krótko kątownikiem Tobina (lecz patrz

też Figure IV w pracy [23]).

-

(ii) Jeśli

,

to kąt rozwarcia kątownika opisanego w (i) jest większy od kąta

rozwarcia kątownika asymptot w wyjściowym modelu Blacka:

,

to kąt rozwarcia kątownika opisanego w (i) jest większy od kąta

rozwarcia kątownika asymptot w wyjściowym modelu Blacka:

-

(iii) Jeśli

, to kątownik Tobina pokrywa się

z kątownikiem asymptot pocisku Markowitza w wyjściowym modelu Blacka.

, to kątownik Tobina pokrywa się

z kątownikiem asymptot pocisku Markowitza w wyjściowym modelu Blacka.

Dowód, z dokładnością do innych oznaczeń, bazuje na pracy [23].

Dowód (i). Zgodnie z definicją granicy minimalnej, przy

dowolnej ustalonej wartości ![]() minimalizujemy

funkcję

minimalizujemy

funkcję ![]() na hiperpłaszczyźnie

na hiperpłaszczyźnie ![]() . Zatem – minimalizujemy funkcję

. Zatem – minimalizujemy funkcję

![]() , gdzie

, gdzie ![]() (!), przy

ograniczeniach

(!), przy

ograniczeniach

![\left\{\begin{array}[]{ll}\mu^{{\text{T}}}z+\mu _{0}x_{0}&=\widetilde{E},\\

e^{{\text{T}}}z+x_{0}&=1.\end{array}\right.](wyklady/pk1/mi/mi854.png) |

Jeszcze przed napisaniem warunku Lagrange'a ograniczenia te

upraszczamy, eliminując zmienną ![]() . Dostajemy wtedy

już tylko jeden warunek

. Dostajemy wtedy

już tylko jeden warunek ![]() ,

albo

,

albo

| (8.6) |

Rozwiązaniem będzie

![]() taki, że

taki, że ![]() dla jakiegoś

dla jakiegoś ![]() . Okaże się bowiem, że taki

. Okaże się bowiem, że taki ![]() będzie jedyny, więc

będzie jedyny, więc ![]() będzie jedynym kandydatem na lokalne ekstremum

warunkowe. W rozważanej sytuacji, przy ścisłej wypukłości wariancji

w zakresie zmiennych od

będzie jedynym kandydatem na lokalne ekstremum

warunkowe. W rozważanej sytuacji, przy ścisłej wypukłości wariancji

w zakresie zmiennych od ![]() do

do ![]() ,

, ![]() będzie globalnym minimum

warunkowym (porównaj analogiczną sytuację i Ćwiczenie 6.4 w Wykładzie VI).

będzie globalnym minimum

warunkowym (porównaj analogiczną sytuację i Ćwiczenie 6.4 w Wykładzie VI).

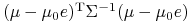

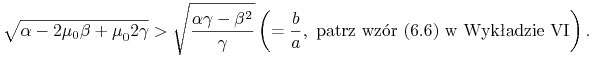

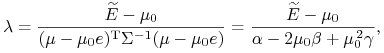

Istotnie, wyrażenie na ![]() ,

,

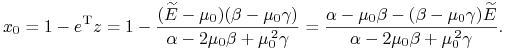

| (8.7) |

można wstawić do (8.6), dostając

albo

|

gdzie wielkość w mianowniku jest dodatnia, bo jest to wartość formy

kwadratowej o macierzy ![]() na niezerowym wektorze

na niezerowym wektorze ![]() (litery greckie

(litery greckie ![]() ,

, ![]() ,

, ![]() zostały zdefiniowane w Wykładzie VI).

Właśnie to wyrażenie na

zostały zdefiniowane w Wykładzie VI).

Właśnie to wyrażenie na ![]() podstawione do (8.7) daje

jednoznaczny wzór na

podstawione do (8.7) daje

jednoznaczny wzór na ![]() ,

,

|

czyli – należy zauważyć – wzór (36) w [23]. To poprzez warunek budżetowy daje

|

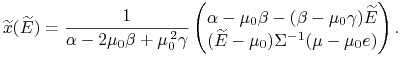

Mamy już w tej chwili cały portfel Tobina

![]() minimalizujący ryzyko na każdym

ustalonym poziomie wartości oczekiwanej

minimalizujący ryzyko na każdym

ustalonym poziomie wartości oczekiwanej ![]() :

:

|

(8.8) |

Portfele te, gdy ![]() przebiega

przebiega ![]() , tworzą prostą

w hiperpłaszczyźnie

, tworzą prostą

w hiperpłaszczyźnie ![]() . Jest to prosta krytyczna

w tym zagadnieniu, zwana prostą krytyczną Tobina.17zwracamy

uwagę na ten kapitalny fakt: nic więcej, tylko prosta, mimo, że model jest

częściowo zdegenerowany; ciekawe

. Jest to prosta krytyczna

w tym zagadnieniu, zwana prostą krytyczną Tobina.17zwracamy

uwagę na ten kapitalny fakt: nic więcej, tylko prosta, mimo, że model jest

częściowo zdegenerowany; ciekawe

Liczymy teraz wartość znalezionego relatywnego minimum wariancji portfela

na poziomie ![]() , tzn. wielkość

, tzn. wielkość ![]() , opuszczając już dalej falkę nad

, opuszczając już dalej falkę nad ![]() :

:

albo, pisząc tylko ![]() zamiast

zamiast ![]() ,

,

Dowód części (i) jest zakończony.

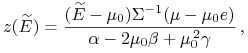

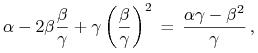

Dowód (ii). Pokażemy, że kwadraty porównywanych tangensów połówek kątów rozwarcia kątowników spełniają nierówność

| (8.9) |

Rozpatrujemy w tym celu trójmian kwadratowy

który jest wszędzie dodatni, więc ma ujemny wyróżnik.18Jest

to trójmian ![]() ; dla niego

; dla niego

![]() . To, przy okazji, już

trzeci dowód podstawowego w teorii Blacka Lematu 6.1 z Wykładu VI:

. To, przy okazji, już

trzeci dowód podstawowego w teorii Blacka Lematu 6.1 z Wykładu VI:

![]() . Przyjmuje on minimum w

. Przyjmuje on minimum w

![]() . To znaczy, że jego

wartość w

. To znaczy, że jego

wartość w ![]() , tzn. liczba

, tzn. liczba

|

jest mniejsza niż wartość w ![]() , tzn. mniejsza

niż liczba

, tzn. mniejsza

niż liczba ![]() . Nierówność (8.9)

została udowodniona, a wraz z nią część (ii) twierdzenia.

. Nierówność (8.9)

została udowodniona, a wraz z nią część (ii) twierdzenia.

Równocześnie udowodniliśmy też część (iii): przy ![]() równe są i tangensy kątów, i punkty na pionowej osi, w których kątownik

Tobina oraz kątownik asymptot pocisku dotykają tej osi.

równe są i tangensy kątów, i punkty na pionowej osi, w których kątownik

Tobina oraz kątownik asymptot pocisku dotykają tej osi.

Twierdzenie 8.1 jest udowodnione. Analizując kątownik Tobina wyłaniający się z części (i) w tym twierdzeniu, nasuwa się jednak następująca

Uwaga 8.1

Czytelnik może poczuć się lekko zdezorientowany. Tutaj częściowo

zdegenerowana macierz ![]() powoduje, że granica minimalna

nie jest już regularnym pociskiem [Markowitza], tylko degeneruje się do

kątownika z wierzchołkiem na osi

powoduje, że granica minimalna

nie jest już regularnym pociskiem [Markowitza], tylko degeneruje się do

kątownika z wierzchołkiem na osi ![]() . Mówiąc po prostu,

w zmodyfikowanym Tobinie ryzyko można zredukować do zera.

. Mówiąc po prostu,

w zmodyfikowanym Tobinie ryzyko można zredukować do zera.

Tymczasem tamten dziwny przykład analizowany szczegółowo w Uwadze 7.2 w

Wykładzie VII pokazywał coś przeciwnego! Częściowo zdegenerowana macierz

kowariancji ![]() i jednak regularny pocisk Markowitza w granicy minimalnej.

i jednak regularny pocisk Markowitza w granicy minimalnej.

Wyjaśnienie jest takie. Tam forma dawana macierzą ![]() nie degenerowała

się na wektorach z [hiper]płaszczyzny

nie degenerowała

się na wektorach z [hiper]płaszczyzny ![]() , kres dolny jej wartości na

nich był 1. Natomiast teraz forma dawana macierzą

, kres dolny jej wartości na

nich był 1. Natomiast teraz forma dawana macierzą ![]() zeruje się na wektorze

zeruje się na wektorze ![]() (i, zresztą, w ramach

(i, zresztą, w ramach ![]() tylko na nim).

tylko na nim).

Uwaga 8.2

W teorii zmodyfikowanego modelu Tobina zakłada się, że

![]() (

(![]() ), co będzie później obszernie

komentowane w Wykładzie IX. To pociąga

), co będzie później obszernie

komentowane w Wykładzie IX. To pociąga ![]() ,

więc – w szczególności – składowa

,

więc – w szczególności – składowa ![]() portfela (8.8)

na prostej Tobina może być sprowadzona do zera.

portfela (8.8)

na prostej Tobina może być sprowadzona do zera.

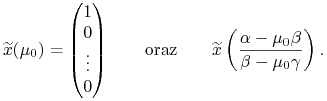

Przyjrzyjmy się teraz dokładniej prostej Tobina w sytuacji ogólniejszej

niż w Uwadze 8.2, gdy ![]() , tzn.

, tzn. ![]() .

Wtedy też można wyzerować składową

.

Wtedy też można wyzerować składową ![]() w portfelu Tobina (8.8).

I łatwo jest wskazać dwa charakterystyczne punkty, przez które przechodzi

prosta Tobina. Są to na przykład

w portfelu Tobina (8.8).

I łatwo jest wskazać dwa charakterystyczne punkty, przez które przechodzi

prosta Tobina. Są to na przykład

|

Ten drugi to właśnie ten punkt na prostej Tobina, który ma zerową składową numer 0 — zaraz okaże się on portfelem tkwiącym jakby jeszcze w teorii Blacka i nierobiącym użytku z banku oferującego walor bezryzykowny. (Te dwa charakterystyczne punkty są zaznaczone na czerwono na Rysunku 9.1 w Wykładzie IX. Z pewnego względu rysunek nie pojawia się tu i teraz, lecz dopiero tam.19jednak odległość ,,portalowa” jest niewielka)

Przyjrzyjmy się dokładniej temu punktowi, zapominając o jego

współrzędnej ![]() , tzn. biorąc tylko jego część

, tzn. biorąc tylko jego część ![]() w

terminologii z dowodu Twierdzenia 8.1 powyżej.

w

terminologii z dowodu Twierdzenia 8.1 powyżej.

Ćwiczenie 8.2 (Pytanie kontrolne)

Czy punkt ![]() leży w hiperpłaszczyźnie

leży w hiperpłaszczyźnie ![]() , tzn. czy jest on portfelem

Blacka?

, tzn. czy jest on portfelem

Blacka?

Tak, oczywiście, z warunku budżetowego spełnionego

tożsamościowo na prostej Tobina, bo wtedy ![]() .

.

Policzmy ten punkt-portfel dokładniej,

| (8.10) |

bo to jedna z najważniejszych formuł w analizie portfelowej, warta zapamiętania na dłużej. Mówiąc nawiasowo, przy jej pomocy sprawdzenie warunku budżetowego jest wdzięczne, choć – po Ćwiczeniu 8.2 – nadmiarowe:

Na koniec tego wykładu jeszcze kilka zdań na temat specjalnej sytuacji,

osobno wybitej jako (iii) w Twierdzeniu 8.1. Gdy ![]() ,

wtedy składowej

,

wtedy składowej ![]() w portfelu Tobina nie można sprowadzić

do zera i jest ona stale równa

w portfelu Tobina nie można sprowadzić

do zera i jest ona stale równa

|

Prosta Tobina jest więc wtedy równoległa do ,, blaszki”

![]() i oddalona od niej o 1 – nie ma z nią żadnego

punktu wspólnego. W szczególności jest rozłączna z prostą krytyczną

Blacka, która w blaszce leży.

i oddalona od niej o 1 – nie ma z nią żadnego

punktu wspólnego. W szczególności jest rozłączna z prostą krytyczną

Blacka, która w blaszce leży.

Po obłożeniu odwzorowaniem Markowitza ![]() , prosta Tobina

przechodzi na asymptoty pocisku Markowitza (Twierdzenie 8.1 (iii) ),

rozłączne z samym pociskiem = obrazem prostej Blacka; patrz Figure VI

w [23].

, prosta Tobina

przechodzi na asymptoty pocisku Markowitza (Twierdzenie 8.1 (iii) ),

rozłączne z samym pociskiem = obrazem prostej Blacka; patrz Figure VI

w [23].

Należy wspomnieć, że inaczej [jako podwójna styczność poniżej i powyżej

wartości ![]() ] było to ilustrowane w Rozdziale 4 książki [27],

o czym pisze też Merton w przypisie 11 na stronie 1868 w [23].

] było to ilustrowane w Rozdziale 4 książki [27],

o czym pisze też Merton w przypisie 11 na stronie 1868 w [23].