Zagadnienia

4. Kontrakty IRS / CCIRS

4.1. Struktura kontraktów wymiany stóp procentowych

Są dwa podstawowe rodzaje kontraktów wymiany stóp procentowych:

-

ang. Interest Rate Swap (IRS):

-

w jednej walucie

-

strony kontraktu wymieniają między sobą (tylko) odsetki

-

-

ang. Cross Currency Interest Rate Swap (CCIRS):

-

w dwóch różnych walutach

-

strony kontraktu wymieniają między sobą odsetki

-

oraz wymieniane są nominały na początku (na ogół, choć nie zawsze) i na końcu kontraktu, oraz w przypadku kontraktu z amortyzacją (ze zmieniającymi się w trakcie trwania kontraktu nominałami) wymieniane są kwoty, które dostosowują odpowiednio nominały kontraktu

-

Kontrakt wymiany procentowej (IRS/CCIRS) składa się z dwóch strumieni pieniężnych, tzw. nóg kontraktu. Strona kontraktu IRS/CCIRS otrzymuje/płaci płatności występujące na jednej nodze kontraktu w zamian za co płaci drugiej stronie/otrzymuje od drugiej strony kontraktu płatności drugiej nogi.

Wyróżniamy dwa rodzaje nóg kontraktów wymiany procentowej:

-

nogę stałą (ang. fixed leg) – odsetki są liczone według stałej stopy,

-

nogę zmienną (ang. floating leg) – odsetki są liczone według zmiennej stopy.

Ze względu na charakter nóg odsetkowych, możemy rozważać następujące typy kontraktów IRS/CCIRS:

-

fixed/float – tzw. coupon swap,

-

float/float – tzw. basis swap,

-

fixed/fixed (ma sens tylko w przypadku kontraktów dwuwalutowych CCIRS).

Ponadto, dla każdego z typów kontraktu IRS/CCIRS możemy mieć kontrakt

-

bez amortyzacji – nominały nóg kontraktu nie zmieniają się w trakcie trwania kontraktu,

-

z amortyzacją – nominały nóg kontraktu zmieniają się w trakcie trwania kontraktu.

Noga stała

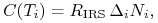

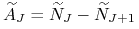

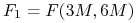

Noga stała (ang. fixed leg) kontraktu to strumień płatności

![]() następujących w chwilach

następujących w chwilach ![]() ,

, ![]() (

(![]() jest

terminem zapadalności kontraktu), na który składają się:

jest

terminem zapadalności kontraktu), na który składają się:

-

w przypadku kontraktu IRS, odsetki wyliczone według stałej, ustalonej w kontrakcie, stopy (ang. fixed rate)

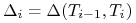

(4.1) gdzie

jest długością okresu

odsetkowego

jest długością okresu

odsetkowego  obliczoną według właściwej dla stopy

kontraktu

obliczoną według właściwej dla stopy

kontraktu  konwencji, a

konwencji, a  jest nominałem od

którego w okresie odsetkowym

jest nominałem od

którego w okresie odsetkowym  liczone są odsetki;

liczone są odsetki; -

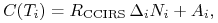

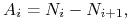

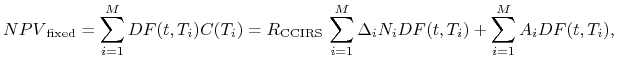

w przypadku kontraktu CCIRS, odsetki wyliczone według stałej, ustalonej w kontrakcie, stopy (ang. fixed rate)

plus,

w przypadku kontraktu o amortyzowanym nominale, przepływy wynikające

z amortyzacji nominału

plus,

w przypadku kontraktu o amortyzowanym nominale, przepływy wynikające

z amortyzacji nominału

(4.2) gdzie

przy czym końcową wypłatę nominału, następującą w

, możemy dla spójności notacji uznać za końcową

amortyzację, to znaczy przyjmiemy, że

, możemy dla spójności notacji uznać za końcową

amortyzację, to znaczy przyjmiemy, że  .

.

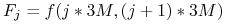

Noga zmienna

Noga zmienna (ang. floating leg) kontraktu to strumień

płatności ![]() następujących w chwilach

następujących w chwilach ![]() ,

,

![]() (

(![]() jest terminem zapadalności kontraktu),

na które składają się

jest terminem zapadalności kontraktu),

na które składają się

-

w przypadku kontraktu IRS, odsetki wyliczone według, ustalonej w kontrakcie, zmiennej stopy rynkowej (ang. floating rate),

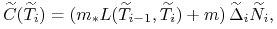

(4.3) gdzie

jest czynnikiem multiplikatywnym a

jest czynnikiem multiplikatywnym a  –

marżą addytywną,

–

marżą addytywną,  jest długością

okresu odsetkowego

jest długością

okresu odsetkowego  obliczoną według właściwej

dla stopy rynkowej konwencji, a

obliczoną według właściwej

dla stopy rynkowej konwencji, a  jest nominałem od którego w

okresie odsetkowym

jest nominałem od którego w

okresie odsetkowym  liczone są odsetki,

liczone są odsetki, -

w przypadku kontraktu CCIRS, odsetki wyliczone według, ustalonej w kontrakcie, zmiennej rynkowej stopy (ang. floating rate) plus, w przypadku kontraktu o amortyzowanym nominale, przepływy wynikające z amortyzacji nominału

(4.4) gdzie

przy czym końcową wypłatę nominału, następującą w

, możemy dla spójności notacji uznać za końcową

amortyzację, to znaczy przyjmiemy, że

, możemy dla spójności notacji uznać za końcową

amortyzację, to znaczy przyjmiemy, że  , gdzie

, gdzie

.

.

Uwagi

-

Częstotliwości płatności odsetkowych na obu nogach kontraktu wymiany procentowej nie muszą być takie same. Na przykład, w standardowych (ang. plain vanilla swaps, generic swaps) kontraktach IRS w PLN odsetki nogi stałej są płatne rocznie, a odsetki nogi zmiennej co pół roku po stopie WIBOR 6M.

-

Częstotliwość płatności odsetkowych nogi stałej zwykle jest zgodna ze schematem płatności kuponów obligacji obowiązującym na danym segmencie rynku obligacji (na ogół punktem odniesienia jest rynek obligacji skarbowych), bowiem zgodność ta umożliwia tworzenie dopasowanych strategii zabezpieczających. Jednym z ważnych wyjątków od tej ogólnej reguły są standardowe kontrakty IRS dla USD, które płacą odsetki rocznie, podczas gdy obligacje skarbowe (USD T-bonds) płacą kupon co pół roku.

-

Konwencje stóp procentowych nóg kontraktu IRS/CCIRS nie muszą być takie same i na ogół nie są. I tak:

-

Stopa kontraktu IRS/CCIRS (stopa na nogi stałej) zwykle ma konwencję zgodną z konwencją stóp obligacji o stałym kuponie, choć i tu też są wyjątki od tej ogólnej zasady – noga stała USD IRS jest na bazie ACT/360 podczas gdy USD T-bonds są na bazie ACT/ACT; oraz drugi wyjątek – noga stała EUR IRS ma bazę 30/360 a obligacje rządowe na rynku EU przeszły na konwencję ACT/ACT z chwilą wprowadzenia wspólnej waluty.

-

Stopa zmienna nogi zmiennej ma konwencję rynku pieniężnego danej waluty.

-

-

Na ogół pierwsze okresy odsetkowe na obu nogach kontraktu rozpoczynają się w tym samym momencie.

-

Obie nogi kontraktu wymiany procentowej kończą się w tym samym momencie.

-

Amortyzacje nominałów następują w tych samych chwilach czasu na obu nogach kontraktu.

-

W przypadku kontraktów IRS z amortyzacją nie ma przepływów wynikających ze zmian nominału. Formalnie można by wprowadzić takie przepływy, ale wówczas po zbilansowaniu przepływy te zniosły by się wzajemnie. Jednak czasami, na potrzeby pewnych rozważań i interpretacji będziemy przyjmować, że nogi kontraktu IRS z amortyzacją mają przepływy amortyzacyjne oraz, że następują końcowe wymiany (takich samych) nominałów.

-

W przypadku kontraktów IRS, płatności odsetkowe obu nóg następujące w tej samej chwili czasu są bilansowane i kwota netto rozliczenia jest płacona / otrzymywana.

Kontrakt IRS/CCIRS jako Fixed Bond vs. Floating Rate Note

Zauważmy, że

-

strumień nogi stałej kontraktu IRS/CCIRS (wraz z przepływami wynikającymi z ewentualnych amortyzacji i z nominałem w terminie zapadalności) możemy interpretować jako strumień odpowiedniej obligacji o stałym oprocentowaniu

,

, -

strumień nogi zmiennej kontraktu IRS/CCIRS w którym

(wraz z przepływami

wynikającymi z ewentualnych amortyzacji i z nominałem w terminie

zapadalności) możemy interpretować jako strumień obligacji o

zmiennym oprocentowaniu.

(wraz z przepływami

wynikającymi z ewentualnych amortyzacji i z nominałem w terminie

zapadalności) możemy interpretować jako strumień obligacji o

zmiennym oprocentowaniu.

Stąd kontrakt IRS w którym, na przykład, otrzymujemy nogę stałą i płacimy nogę zmienną, możemy utożsamiać z portfelem złożonym z kupionej obligacji o stałym kuponie (ang. long fixed bond position) i ze sprzedanej obligacji o zmiennym kuponie (ang. short floating rate note position):

IRS(otrzymujemy ![]() )= + obligacja z kuponem

)= + obligacja z kuponem

![]()

![]() obligacja o zmiennym kuponie

obligacja o zmiennym kuponie

4.2. Wycena kontraktu IRS/CCIRS

Wartość kontraktu IRS/CCIRS (jego wycena) dla strony kontraktu jest

różnicą pomiędzy wyceną nogi otrzymywanej przez stronę a wyceną nogi

płaconej. Wyceną nogi kontraktu w chwili ![]() jest przeliczona po

kursie wymiany (waluty nogi na walutę wyceny) obowiązującym w chwili

jest przeliczona po

kursie wymiany (waluty nogi na walutę wyceny) obowiązującym w chwili

![]() wartość obecna przyszłych w stosunku do

wartość obecna przyszłych w stosunku do ![]() przepływów

pieniężnych tej nogi. Tak więc

przepływów

pieniężnych tej nogi. Tak więc

gdzie

-

jest kursem wymiany waluty

przepływów nogi otrzymywanej na walutę wyceny,

jest kursem wymiany waluty

przepływów nogi otrzymywanej na walutę wyceny, -

jest kursem wymiany waluty

przepływów nogi płaconej na walutę wyceny.

jest kursem wymiany waluty

przepływów nogi płaconej na walutę wyceny.

Na przykład, dla strony, która otrzymuje odsetki po stopie stałej a płaci odsetki po stopie zmiennej w kontrakcie IRS denominowanym w PLN, wartość kontraktu w PLN wynosi

Przedstawimy wycenę nóg kontraktów wymiany procentowej IRS/CCIRS. Do

wyceny będziemy brać tylko niezrealizowane przepływy nóg

kontraktu, to znaczy te przepływy, które nastąpią w przyszłości

względem momentu wyceny ![]() .

.

Wycena nogi stałej

Niech ![]() będą niezrealizowanymi

przepływami nogi stałej, to znaczy

będą niezrealizowanymi

przepływami nogi stałej, to znaczy ![]() dla każdego

dla każdego

![]() (po ewentualnym przenumerowaniu dat

(po ewentualnym przenumerowaniu dat ![]() , tak by

, tak by

![]() oznaczało pierwszy przyszły termin płatności odsetek). Wartość

nogi stałej kontraktu IRS/CCIRS (wyrażona w walucie tej nogi), to

jest wartość obecna na moment

oznaczało pierwszy przyszły termin płatności odsetek). Wartość

nogi stałej kontraktu IRS/CCIRS (wyrażona w walucie tej nogi), to

jest wartość obecna na moment ![]() strumienia przepływów

strumienia przepływów

![]() , dana jest wzorem:

, dana jest wzorem:

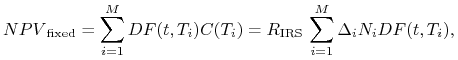

w przypadku kontraktu IRS

|

(4.5) | ||

|

gdzie ![]() oznacza czynnik dyskontujący przepływ następujący

w chwili

oznacza czynnik dyskontujący przepływ następujący

w chwili ![]() na moment wyceny

na moment wyceny ![]() odpowiadający strukturze stóp

procentowych waluty nogi kontraktu obowiązującej w dniu wyceny.

odpowiadający strukturze stóp

procentowych waluty nogi kontraktu obowiązującej w dniu wyceny.

Uwaga: W pewnych sytuacjach wyceniając kontrakt IRS do obu nóg kontraktu dokładane są (wzajemnie znoszące się) przepływy amortyzacyjne oraz końcowe wymiany nominałów. Wówczas, wycena tak zmodyfikowanej nogi stałej kontraktu IRS jest dana wzorem (4.5b). W szczególności, dla kontraktów bez amortyzacji (w przypadku IRS z dołożoną końcową wymianą nominałów) mamy

|

(4.6) |

bowiem wtedy ![]() i

i ![]() dla

dla ![]() oraz

oraz ![]() .

Zauważmy, że wówczas (4.6) można interpretować jako wycenę obligacji

o stałym kuponie równym

.

Zauważmy, że wówczas (4.6) można interpretować jako wycenę obligacji

o stałym kuponie równym ![]() .

.

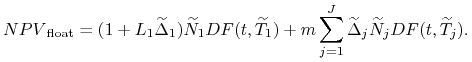

Wycena nogi zmiennej

Aby ujednolicić formuły na wycenę dla kontraktów IRS i CCIRS,

założymy, że w przypadku kontraktów IRS dołożone zostały (wzajemnie

znoszące się) przepływy amortyzacyjne oraz końcowe wymiany

nominałów. Tak samo jak w przypadku wyceny nogi stałej, do wyceny

nogi zmiennej bierzemy tylko niezrealizowane przepływy, to

znaczy te które nastąpią w przyszłości w stosunku do daty wyceny

![]() . Załóżmy, że pierwszym aktualnie trwającym okresem odsetkowym

jest okres

. Załóżmy, że pierwszym aktualnie trwającym okresem odsetkowym

jest okres ![]() , przy czym

, przy czym

![]() , gdzie

, gdzie ![]() jest

datą ustalenia (fixingu) stopy rynkowej na kolejny okres odsetkowy

jest

datą ustalenia (fixingu) stopy rynkowej na kolejny okres odsetkowy

![]() . Wartość rynkowej stopy procentowej

. Wartość rynkowej stopy procentowej

![]() jest znana i w związku z tym przepływ

następujący w chwili

jest znana i w związku z tym przepływ

następujący w chwili ![]() ma dobrze określoną wielkość

ma dobrze określoną wielkość

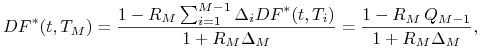

Z rozważań przeprowadzonych przy omawianiu kontraktów FRA i stóp

forward (patrz Wniosek z Wykładu 3) wynika, że wyceniając przepływy

pieniężne nogi zmiennej (ich części odsetkowe) następujące w

chwilach ![]() możemy zastąpić stopy przyszłe

możemy zastąpić stopy przyszłe

![]() bieżącymi stopami forward, to znaczy stopami

bieżącymi stopami forward, to znaczy stopami

![]() . Wówczas wycena nogi zmiennej (wyrażona w

walucie tej nogi) dana jest wzorem

. Wówczas wycena nogi zmiennej (wyrażona w

walucie tej nogi) dana jest wzorem

| (4.7) |

gdzie przypomnijmy stopa forward ![]() spełnia warunek

spełnia warunek

| (4.8) |

W przypadku, gdy ![]() , stopa

, stopa

![]() dla kolejnego okresu odsetkowego jest również

ustalona na rynku. Wówczas, prócz przepływu następującego w

dla kolejnego okresu odsetkowego jest również

ustalona na rynku. Wówczas, prócz przepływu następującego w ![]() ,

ustaloną wartość ma także przepływ, który nastąpi w

,

ustaloną wartość ma także przepływ, który nastąpi w ![]() . Zatem,

w tym przypadku, wzór na wycenę ma następującą postać

. Zatem,

w tym przypadku, wzór na wycenę ma następującą postać

| (4.9) |

Uproszczone postaci wzorów na wycenę nogi zmiennej

Korzystając z warunku na stopę forward (4.8), wzory

(4.7) i (4.9) możemy przekształcić tak, by nie

zawierały odwołania do stóp forward. Pokażemy to w przypadku, gdy

czynnik multiplikatywny ![]() stopy nogi zmiennej wynosi 1 (wtedy

bowiem wzory te przyjmują szczególnie prostą postać).

stopy nogi zmiennej wynosi 1 (wtedy

bowiem wzory te przyjmują szczególnie prostą postać).

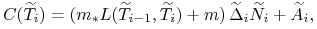

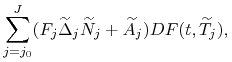

Rozpatrzmy wyrażenia postaci

|

(4.10) |

które są składowymi wzoru (4.7) dla ![]() i wzoru

(4.9) dla

i wzoru

(4.9) dla ![]() . Korzystając z definicji stopy forward

(4.8), składniki sumy (4.10) odpowiadające

przepływom odsetkowym możemy przekształcić w następujący sposób

. Korzystając z definicji stopy forward

(4.8), składniki sumy (4.10) odpowiadające

przepływom odsetkowym możemy przekształcić w następujący sposób

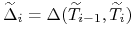

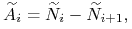

Stąd, po uwzględnieniu definicji amortyzacji

![]() , wyrażenia pod sumą (4.10) możemy

zapisać w postaci

, wyrażenia pod sumą (4.10) możemy

zapisać w postaci

Po podstawieniu tych wyrażeń pod znak sumy (4.10) i po

przeprowadzeniu stosownych uproszczeń pamiętając, że ![]() ,

otrzymamy

,

otrzymamy

|

(4.11) |

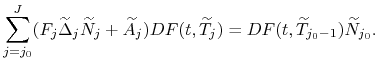

Równość (4.11) wykorzystujemy do uproszczenia wzorów na wycenę nogi zmiennej.

![]() Uproszczona postać wzoru (4.7).

Uproszczona postać wzoru (4.7).

Po wstawieniu (4.11) napisanego w przypadku ![]() do

wzoru (4.7) i przeprowadzeniu stosownych uproszczeń,

otrzymujemy

do

wzoru (4.7) i przeprowadzeniu stosownych uproszczeń,

otrzymujemy

|

(4.12) |

Zauważmy, że wzór (4.12) w przypadku ![]() jest identyczny

ze wzorem na wycenę obligacji o zmiennym kuponie, której okresy

odsetkowe są takie same jak na zmiennej nodze kontraktu IRS.

jest identyczny

ze wzorem na wycenę obligacji o zmiennym kuponie, której okresy

odsetkowe są takie same jak na zmiennej nodze kontraktu IRS.

![]() Uproszczona postać wzoru (4.9).

Uproszczona postać wzoru (4.9).

4.3. Standardowy kontrakt IRS

(ang. plain vanilla IRS, generic IRS)

Na rynku kwotowane są stopy standardowych kontraktów IRS o szerokim zakresie terminów zapadalności: zwykle od 2Y do 10Y, 15Y, 20Y, 30Y oraz czasami 1Y (choć te na ogół mają nieco inną konstrukcję niż kontrakty IRS o dłuższych terminach zapadalności - noga zmienna kontraktu 1Y IRS płaci odsetki z większą częstotliwością niż kontrakty IRS o dłuższych czasach trwania).

Struktura standardowego kontraktu IRS jest następująca:

-

jednowalutowy,

-

wymiana samych odsetek: fixed/float,

-

okresy odsetkowe nogi stałej mają taką samą długość: zwykle rok (dla PLN, USD, EUR), lub pół roku (dla GBP, JPY),

-

bez marż nakładanych na stopę nogi zmiennej:

oraz

oraz

,

, -

bez amortyzacji: nominał jest stały w trakcie trwania kontraktu,

-

obie nogi zaczynają (i kończą) się w tych samych chwilach czasu.

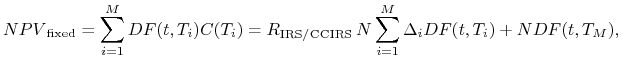

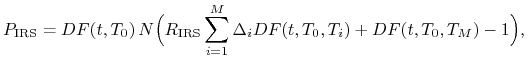

Wycena standardowego kontraktu IRS (receive: fixed, pay: float)

Wycenę standardowego kontraktu IRS w chwili

![]() uzyskujemy stosując wzór

(4.6) do wyceny nogi stałej oraz wzór (4.12) z

uzyskujemy stosując wzór

(4.6) do wyceny nogi stałej oraz wzór (4.12) z

![]() i

i ![]() do wyceny nogi zmiennej. Aby zastosować te wzory

do przepływów nóg tego kontraktu dołożyliśmy w terminie zapadalności

kontraktu

do wyceny nogi zmiennej. Aby zastosować te wzory

do przepływów nóg tego kontraktu dołożyliśmy w terminie zapadalności

kontraktu ![]() dwa wzajemnie znoszące się przepływy

odpowiadające końcowym wymianom nominałów

dwa wzajemnie znoszące się przepływy

odpowiadające końcowym wymianom nominałów ![]() . Stąd wycena

standardowego kontraktu IRS dana jest wzorem

. Stąd wycena

standardowego kontraktu IRS dana jest wzorem

| (4.14) |

Standardowy kontrakt IRS w chwili zawarcia kontraktu

Rozpatrzmy wycenę standardowego kontraktu IRS w chwili zawarcia

kontraktu. Wówczas data wyceny ![]() (będąca chwilą zawarcia

kontraktu) jest równocześnie chwilą ustalenia stopy zmiennej

(będąca chwilą zawarcia

kontraktu) jest równocześnie chwilą ustalenia stopy zmiennej

![]() dla pierwszego okresu odsetkowego nogi

zmiennej, to jest

dla pierwszego okresu odsetkowego nogi

zmiennej, to jest ![]() , a

, a ![]() jest

bieżącą datą spot. Wartość kontraktu w chwili

jest

bieżącą datą spot. Wartość kontraktu w chwili ![]() dana jest wzorem

(4.14), pomimo tego że wyceniamy kontrakt w dacie

dana jest wzorem

(4.14), pomimo tego że wyceniamy kontrakt w dacie

![]() ustalenia stopy rynkowej

ustalenia stopy rynkowej ![]() dla pierwszego

okresu odsetkowego nogi zmiennej

dla pierwszego

okresu odsetkowego nogi zmiennej ![]() (bowiem w

(bowiem w

![]() nie ma płatności nogi zmiennej). Z własności stopy

nie ma płatności nogi zmiennej). Z własności stopy ![]() i sposobu wyznaczania czynników dyskontowych z kwotowań stóp

depozytowych wynika, że

i sposobu wyznaczania czynników dyskontowych z kwotowań stóp

depozytowych wynika, że

Wtedy wzór (4.14) możemy zapisać w postaci

|

(4.15) |

gdzie oznaczyliśmy

| (4.16) |

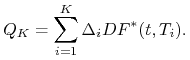

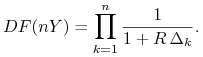

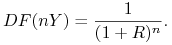

Czynniki dyskontowe

występujące w

(4.15), określone wzorem (4.16), są czynnikami

(obserwowanymi w chwili bieżącej ![]() ) dyskontującymi do daty spot.

) dyskontującymi do daty spot.

Stopa standardowego kontraktu IRS

Standardowy kontrakt IRS jest zawierany ze stopą ![]() dobraną tak by wartość kontraktu w chwili jego zawarcia wynosiła

zero (strony kontraktu IRS nie ponoszą kosztów początkowych

zawierając kontrakt). Ze wzoru (4.15) wynika, że stopa

dobraną tak by wartość kontraktu w chwili jego zawarcia wynosiła

zero (strony kontraktu IRS nie ponoszą kosztów początkowych

zawierając kontrakt). Ze wzoru (4.15) wynika, że stopa

![]() spełnia równanie

spełnia równanie

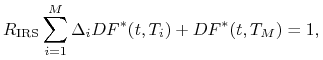

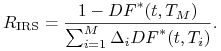

|

(4.17) |

skąd stopa ta wynosi

|

Zauważmy, że warunek (4.17) oznacza, że obligacja o stałym

oprocentowaniu ![]() z terminem wykupu

z terminem wykupu ![]() , która płaci

odsetki z taką samą częstotliwością jak noga stała kontraktu IRS,

jest at par, to znaczy, cena tej obligacji jest równa jej

wartości nominalnej. Stąd, stopy kontraktów IRS mogą być traktowane

jako punkt odniesienia przy określaniu oprocentowania nowo

emitowanych obligacji stałokuponowych.

, która płaci

odsetki z taką samą częstotliwością jak noga stała kontraktu IRS,

jest at par, to znaczy, cena tej obligacji jest równa jej

wartości nominalnej. Stąd, stopy kontraktów IRS mogą być traktowane

jako punkt odniesienia przy określaniu oprocentowania nowo

emitowanych obligacji stałokuponowych.

Uwaga 4.1

Stopę ![]() niestandardowego kontraktu IRS/CCIRS na

ogół wyznacza się również tak, by wartość tego kontraktu w chwili

zawarcia wynosiła zero.

niestandardowego kontraktu IRS/CCIRS na

ogół wyznacza się również tak, by wartość tego kontraktu w chwili

zawarcia wynosiła zero.

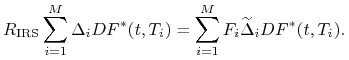

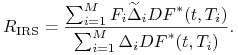

Stopa standardowego kontraktu IRS jako średnia stóp forward

Znów rozpatrzmy standardowy kontrakt IRS, w którym odsetki po obu nogach są płacone z taką samą częstotliwością. Ponieważ wartość kontraktu w chwili jego zawarcia wynosi zero, to

|

(4.18) |

Zatem,

|

(4.19) |

Ze wzoru (4.19) wynika, że jeśli stopy forward i stopa

![]() są wyrażane w tej samej konwencji, czyli gdy

są wyrażane w tej samej konwencji, czyli gdy

![]() dla każdego

dla każdego ![]() , to

, to

Ponadto, jak widać z (4.19), stopa ![]() jest

średnią ważoną stóp

jest

średnią ważoną stóp ![]() . Jako przykład, weźmy dwuletni kontrakt

IRS z odsetkami płaconymi co pół roku po obu nogach. Ponieważ

. Jako przykład, weźmy dwuletni kontrakt

IRS z odsetkami płaconymi co pół roku po obu nogach. Ponieważ

wzór (4.19) oznacza, że stopa

![]() jest, w przybliżeniu, średnią ważoną czynnikami

dyskontowymi, obserwowalnych na rynku: stopy LIBOR 6M oraz stóp FRA

na kolejne 6-miesięczne okresy.

jest, w przybliżeniu, średnią ważoną czynnikami

dyskontowymi, obserwowalnych na rynku: stopy LIBOR 6M oraz stóp FRA

na kolejne 6-miesięczne okresy.

Standardowy kontrakt IRS vs. seria kontraktów FRA

Rozpatrzmy standardowy kontrakt IRS, w którym odsetki po obu nogach są płacone z taką samą częstotliwością. Wówczas taki kontrakt jest serią wymian odsetek

-

w chwili

w chwili  ,

, -

w chwili

w chwili  .

.

Każda taka wymiana (za wyjątkiem pierwszej) może być potraktowana

jako syntetyczne przepływy (sprzedanego) kontraktu

FRA![]() ze stopą

ze stopą ![]() . Pierwsza

wymiana w kontrakcie IRS jest wymianą odsetek według stopy

. Pierwsza

wymiana w kontrakcie IRS jest wymianą odsetek według stopy

![]() za odsetki według ustalonej już rynkowej stopy

referencyjnej. Tak więc wartość takiego kontraktu IRS jest taka sama

jak wartość serii sprzedanych kontraktów FRA

za odsetki według ustalonej już rynkowej stopy

referencyjnej. Tak więc wartość takiego kontraktu IRS jest taka sama

jak wartość serii sprzedanych kontraktów FRA![]() ,

,

![]() , FRA

, FRA![]() z taką samą stopą równą

z taką samą stopą równą

![]() oraz pierwszej wymiany odsetek. Warto zauważyć, że

te kontrakty FRA mają na ogół nierynkową stopę (ang.

off-market), wszystkie taką samą równą

oraz pierwszej wymiany odsetek. Warto zauważyć, że

te kontrakty FRA mają na ogół nierynkową stopę (ang.

off-market), wszystkie taką samą równą ![]() .

.

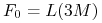

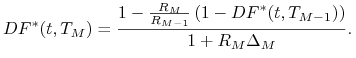

4.4. Bootstrapping czynników dyskontowych

W praktyce wzór (4.17) stosuje się raczej do wyznaczenia

wartości czynników dyskontowych niż do wyznaczania stóp kontraktów

IRS, bowiem to właśnie na podstawie kwotowań stóp standardowych

kontraktów IRS wyznacza się strukturę stóp procentowych i czynników

dyskontowych. Niech ![]() oznacza stopę standardowego kontraktu IRS,

który zapada w

oznacza stopę standardowego kontraktu IRS,

który zapada w ![]() . Terminy zapadalności standardowych kontraktów

IRS, w których odsetki nogi stałej są płacone rocznie, są

,,wielokrotnościami lat”, co zaznaczamy pisząc

. Terminy zapadalności standardowych kontraktów

IRS, w których odsetki nogi stałej są płacone rocznie, są

,,wielokrotnościami lat”, co zaznaczamy pisząc ![]() (gdzie

(gdzie ![]() symbolizuje okres roczny, a

symbolizuje okres roczny, a ![]() jest liczbą naturalną). W przypadku

gdy odsetki nogi stałej są płacone co pół roku, terminy zapadalności

tych kontraktów są ,,wielokrotnościami sześciomiesięcznych okresów”

i wówczas

jest liczbą naturalną). W przypadku

gdy odsetki nogi stałej są płacone co pół roku, terminy zapadalności

tych kontraktów są ,,wielokrotnościami sześciomiesięcznych okresów”

i wówczas ![]() , gdzie

, gdzie ![]() .

.

Przekształcając (4.17) otrzymujemy

|

(4.20) |

gdzie oznaczyliśmy

|

Wzór (4.20) stosujemy rekurencyjnie przy założeniu, że mamy

już wyznaczony (innymi metodami) czynnik dyskontowy ![]() .

Zauważmy również, że aby rekurencja była możliwa musimy założyć, że

końce okresów odsetkowych kontraktu IRS użytego w (4.20) są

zgodne z terminami zapadalności poprzednich kontraktów i wówczas

mamy związek

.

Zauważmy również, że aby rekurencja była możliwa musimy założyć, że

końce okresów odsetkowych kontraktu IRS użytego w (4.20) są

zgodne z terminami zapadalności poprzednich kontraktów i wówczas

mamy związek

Powyższe równanie ułatwia przeprowadzenie rekurencyjnych obliczeń wartości czynników dyskontowych.

Problem gładkości stóp forward

Jakość zbudowanej krzywej czynników dyskontowych (zerokuponowych

stóp procentowych) jest oceniana na podstawie przebiegu

implikowanych z tej krzywej stóp forward. Jednym z kryteriów takiej

oceny jest gładkość (regularność) względem ![]() stóp forward

stóp forward

![]() o pewnym ustalonym tenorze

o pewnym ustalonym tenorze ![]() .

.

Na gładkość stóp forward wpływ mają

-

wartości danych wejściowych użytych do wyznaczenia czynników dyskontowych – te przyczyny można uznać za obiektywne,

-

sposoby uzupełniania brakujących danych wejściowych, np. interpolacje stóp par,

-

metody interpolacji i ekstrapolacji czynników dyskontowych,

-

założenia odnośnie postaci funkcjonalnej krzywej czynników dyskontowych i sposobu jej estymacji.

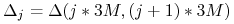

Wyznaczanie krzywej czynników dyskontowych o gładkich stopach forward

Stopy forward implikowane z krzywej swapowej otrzymanej przez bootstrapping często mają nieregularny przebieg, który nie ma ekonomicznego uzasadnienia. Poniżej opiszemy sposób wyznaczania krzywej swapowej która dokładnie wycenia kontrakty IRS i dla której stopy implikowane zmieniają się w sposób regularny.

Idea wyznaczania takiej krzywej jest następująca

-

czynniki dyskontowe są wyznaczane przez stopy forward o ustalonym relatywnie krótkim tenorze (np. trzy miesiące), które dobieramy tak, by

-

kontrakty IRS były prawidłowo wycenione przez tą krzywą,

-

stopy forward zmieniały się w sposób regularny.

Oznaczenia:

-

– znana (z rynku) stopa typu LIBOR dla okresu 3M

– znana (z rynku) stopa typu LIBOR dla okresu 3M -

– znana (z rynku) stopa typu LIBOR dla okresu 6M

– znana (z rynku) stopa typu LIBOR dla okresu 6M -

– stopa forward implikowana ze znanych (z rynku) stóp

– stopa forward implikowana ze znanych (z rynku) stóp  oraz

oraz

; alternatywnie zamiast korzystać ze stopy

; alternatywnie zamiast korzystać ze stopy  można za

można za

przyjąć stopę kontraktu FRA3x6

przyjąć stopę kontraktu FRA3x6 -

dla

dla  – szukane 3M stopy

forward dla kolejnych 3M okresów począwszy od 6M

– szukane 3M stopy

forward dla kolejnych 3M okresów począwszy od 6M -

– długość okresu depozytowego stopy

– długość okresu depozytowego stopy

-

– rynkowe kwotowania stóp wybranego zestawu

– rynkowe kwotowania stóp wybranego zestawu  -letnich kontraktów IRS,

to jest dla

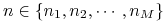

-letnich kontraktów IRS,

to jest dla

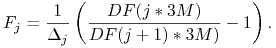

Stopy forward ![]() (

(![]() ) znajdujemy rozwiązując

następujący problem optymalizacyjny

) znajdujemy rozwiązując

następujący problem optymalizacyjny

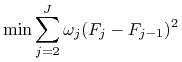

|

(4.21) |

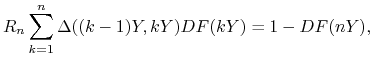

pod warunkiem, że dla każdego ![]() zachodzi

zachodzi

|

(4.22) |

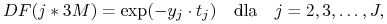

gdzie czynniki dyskontowe są obliczone następującym wzorem rekurencyjnym

| (4.23) |

przy czym

W wyrażeniu

(4.21) ![]() są wagami, które określają relatywny

wpływ poszczególnych składników na wartość sumy. Zwykle przyjmuje

się, że

są wagami, które określają relatywny

wpływ poszczególnych składników na wartość sumy. Zwykle przyjmuje

się, że ![]() dla każdego

dla każdego ![]() . Wartość sumy (4.21)

mierzy stopień zmienności (wahanie) stóp forward. Im ta wartość jest

mniejsza, tym stopy zmieniają się w bardziej regularny sposób.

Dobierając wagi

. Wartość sumy (4.21)

mierzy stopień zmienności (wahanie) stóp forward. Im ta wartość jest

mniejsza, tym stopy zmieniają się w bardziej regularny sposób.

Dobierając wagi ![]() w specyficzny sposób, możemy wymusić w

której części krzywej stopy forward zachowują się regularnie a w

której dopuszczamy większe wahania tych stóp.

w specyficzny sposób, możemy wymusić w

której części krzywej stopy forward zachowują się regularnie a w

której dopuszczamy większe wahania tych stóp.

Warunek (4.22) gwarantuje, że kontrakty IRS z wybranego zestawu są poprawnie wyceniane przez krzywą. W odróżnieniu do standardowego bootstrappingu, zestaw kontraktów IRS nie musi się składać ze wszystkich kolejnych kontraktów. Zagadnienie optymalizacyjne (4.21) – (4.22) rozwiązuje się stosując standardowe algorytmy numeryczne, na przykład metodę gradientów sprzężonych lub metodę Newtona (dostępne w narzędziu Solver arkusza kalkulacyjnego MS Excel).

Możliwe są jeszcze inne warianty powyższej metody. Na przykład,

-

Wtedy w powyższym zadaniu zmieniamy tylko sposób wyznaczania czynników dyskontowych na następujący

a stopy forward występujące w (1) obliczamy wzorem

4.5. Własności stóp kontraktów IRS

Korzystając ze związku (4.17) dla kontraktu IRS zapadalnego

w ![]() , który zapisaliśmy w postaci

, który zapisaliśmy w postaci

wyrażenie (4.18) możemy przedstawić w postaci

|

(4.24) |

Ze wzoru (4.24) wynikają dwa warunki na poprawność

struktury czynników dyskontowych. Mianowicie, warunek

![]() oznacza, że stopa

oznacza, że stopa ![]() kontraktu IRS musi

spełniać nierówność

kontraktu IRS musi

spełniać nierówność

| (4.25) |

Z warunku na monotoniczność czynników dyskontowych

![]() otrzymujemy natomiast następujące

ograniczenie

otrzymujemy natomiast następujące

ograniczenie

| (4.26) |

Korzystając z tych dwóch warunków, można pokazać (Zadanie 4.6), że

jeśli ![]() dla

dla ![]() oraz gdy

ciąg stóp

oraz gdy

ciąg stóp ![]() jest ograniczony, to

jest ograniczony, to

| (4.27) |

Zagadnienia i zadania na Ćwiczenia

Ćwiczenie 4.1 (Terminowy kontrakt IRS (ang. forward starting IRS))

W terminowym kontrakcie IRS rozpoczęcie okresów odsetkowych następuje w przyszłości w stosunku do daty spot dla daty zawarcia kontraktu (inaczej: data ustalenia wartości rynkowej stopy dla pierwszego okresu odsetkowego nogi zmiennej znajduje się w przyszłości w stosunku do daty zawarcia kontraktu).

-

(a) Wyceń standardowy kontrakt terminowy IRS w chwili

która znajduje się

przed rozpoczęciem okresów odsetkowych kontraktu.

która znajduje się

przed rozpoczęciem okresów odsetkowych kontraktu. -

(b) Przy założeniu, że wartość tego kontraktu w chwili jego zawarcia wynosi zero, znajdź wzór na wartość stopy tego kontraktu.

Ćwiczenie 4.2

Wyprowadź wzory uproszczone na wycenę nogi zmiennej kontraktu

IRS/CCIRS bez założenia ![]() .

.

Ćwiczenie 4.3

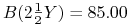

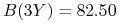

(a) Dane są następujące wielkości:

-

sześciomiesięczna stopa depozytowa wynosi 6.00%,

-

kwotowania kontraktów FRA na przyszłą stopę procentową wynoszą

FRA6x12 – 6.20%, FRA12x18 – 6.30%,

-

stopa dwuletniego kontraktu IRS wynosi 6.50%,

-

ceny obligacji zerokuponowych, które zapadają za dwa i pół roku oraz za trzy lata, wynoszą odpowiednio

oraz

oraz

.

.

Wyznacz wartości czynników dyskontowych dla okresów czasu będących

wielokrotnościami sześciomiesięcznych okresów do trzech lat

włącznie. W obliczeniach, dla uproszczenia, przyjmij, że długość

![]() -miesięcznego okresu czasu (

-miesięcznego okresu czasu (![]() ) wynosi

) wynosi

![]() lat.

lat.

(b) Rozpatrzmy jednowalutowy kontrakt wymiany procentowej typu fixed/float ze zmiennym nominałem o czasie trwania 3 lata. W trakcie trwania kontraktu nominał kontraktu jest redukowany o 20% początkowej wartości (tj. wartości w chwili zawarcia) po każdym rocznym okresie odsetkowym. Odsetki po stronie stałej (fixed leg) są płacone co roku, a po stronie zmiennej (float leg) co pół roku.

Przy danych rynkowych podanych w punkcie (a) oblicz stopę stałej strony kontraktu, przy której wartość tego kontraktu w chwili zawarcia wynosi zero.

Ćwiczenie 4.4 (Rollercoaster swap)

Firma Y ma dług od którego płaci odsetki po stopie WIBOR 6M plus 50

bp marży. Struktura tego długu jest następująca: w pierwszym roku

nominał długu wynosi 50 mln PLN, w drugim 80 mln PLN, w trzecim 100

mln PLN, w czwartym 60 mln PLN, i ostatnim piątym roku 40 mln PLN.

Firma Y chce zrestrukturyzować płatności odsetkowe od tego długu w

ten sposób by przez pięć lat płacić stopę WIBOR 6M powiększoną o

marżę ![]() od stałego nominału w wysokości 65 mln PLN. W tym celu

firma Y zawiera z bankiem X odpowiedni kontrakt IRS. Jaką minimalną

wartość marży

od stałego nominału w wysokości 65 mln PLN. W tym celu

firma Y zawiera z bankiem X odpowiedni kontrakt IRS. Jaką minimalną

wartość marży ![]() Bank X powinien zakwotować firmie Y? W celu

wykonania obliczeń przyjmij, że stopy kontraktów IRS (annual,

ACT/365) wynoszą: 1Y – 5.50%, 2Y – 5.60%, 3Y – 5.70%, 4Y –

5.90%, 5Y – 6.00%, oraz dla uproszczenia obliczeń załóż, że

każdy roczny okres ma 365 dni.

Bank X powinien zakwotować firmie Y? W celu

wykonania obliczeń przyjmij, że stopy kontraktów IRS (annual,

ACT/365) wynoszą: 1Y – 5.50%, 2Y – 5.60%, 3Y – 5.70%, 4Y –

5.90%, 5Y – 6.00%, oraz dla uproszczenia obliczeń załóż, że

każdy roczny okres ma 365 dni.

Ćwiczenie 4.5 (Asset swap)

Rozpatrzmy dwuletnią obligację, która płaci co pół roku kupon według

stopy zmiennej ![]() (typu LIBOR) powiększonej o marżę

(typu LIBOR) powiększonej o marżę ![]() . Cena tej

obligacji wynosi 101. Inwestor jest skłonny kupić tą obligację pod

warunkiem że jednocześnie będzie mógł zawrzeć kontrakt IRS, który

zamieni odsetki otrzymywane z tej obligacji na odsetki liczone

według stopy stałej, przy czym stopa tego kontraktu IRS powinna być

tak dobrana by cały pakiet (obligacja plus kontrakt IRS) był

at par.

. Cena tej

obligacji wynosi 101. Inwestor jest skłonny kupić tą obligację pod

warunkiem że jednocześnie będzie mógł zawrzeć kontrakt IRS, który

zamieni odsetki otrzymywane z tej obligacji na odsetki liczone

według stopy stałej, przy czym stopa tego kontraktu IRS powinna być

tak dobrana by cały pakiet (obligacja plus kontrakt IRS) był

at par.

-

(a) Oblicz wysokość marży

.

. -

(b) Oblicz wysokość stopy kontraktu IRS.

-

(c) Oblicz oprocentowanie stałego kuponu, który w efekcie nabycia tego pakietu (asset swapa) będzie otrzymywał inwestor.

Do obliczeń użyj następującej krzywej czynników dyskontowych

Ćwiczenie 4.6

Pokaż, że jeśli ![]() dla

dla ![]() oraz gdy ciąg stóp

oraz gdy ciąg stóp ![]() jest ograniczony, to

jest ograniczony, to

![]() przy

przy ![]() .

.

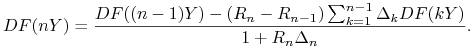

Ćwiczenie 4.7

Niech ![]() oznacza stopę

oznacza stopę ![]() -letniego kontraktu IRS, który zapada w

-letniego kontraktu IRS, który zapada w

![]() .

.

-

(a) Pokaż, że

-

(b) Korzystając z wyniku punktu (a), pokaż, że jeśli

, to stopa prosta forward

dla okresu czasu

, to stopa prosta forward

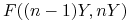

dla okresu czasu ![[(n-1)Y,nY]](wyklady/ifi/mi/mi423.png) wynosi

wynosi  .

. -

(c) W szczególności, pokaż, że jeśli struktura stóp procentowych kontraktów IRS jest płaska, tzn.

dla każdego

dla każdego

, to proste stopy forward

, to proste stopy forward  są takie same

dla każdego

są takie same

dla każdego  i wynoszą

i wynoszą  . Ponadto, pokaż że wówczas

. Ponadto, pokaż że wówczas

Jeśli założyć dodatkowo, że

dla każdego

dla każdego  , to powyższy wzór

przyjmuje szczególnie czytelną postać, mianowicie

, to powyższy wzór

przyjmuje szczególnie czytelną postać, mianowicie

Ćwiczenie 4.8

-

(a) Inverse floater (bull floater)

Inverse floater to papier wartościowy, w którym kupon jest liczony według stopy

, gdzie

, gdzie  jest stałą stopą, a

jest stałą stopą, a  zmienną stopą rynkową (typu LIBOR, WIBOR), i oczywiście w terminie

zapadalności zwraca nominał. Zwykle, stopa

zmienną stopą rynkową (typu LIBOR, WIBOR), i oczywiście w terminie

zapadalności zwraca nominał. Zwykle, stopa  jest istotnie większa

niż stopa

jest istotnie większa

niż stopa  ustalona na rynku w chwili emisji papieru i jest

dobierana tak by w chwili emisji papier był at par. Ile

powinna wynosić stopa

ustalona na rynku w chwili emisji papieru i jest

dobierana tak by w chwili emisji papier był at par. Ile

powinna wynosić stopa  ?

? -

(b) Bear floater

Bear floater to papier wartościowy, w którym kupon jest liczony według stopy

, gdzie

, gdzie  jest stałą stopą, a

jest stałą stopą, a  zmienną stopą rynkową (typu LIBOR, WIBOR) ,i oczywiście w terminie

zapadalności zwraca nominał. Zwykle, stopa

zmienną stopą rynkową (typu LIBOR, WIBOR) ,i oczywiście w terminie

zapadalności zwraca nominał. Zwykle, stopa  jest dobierana tak by

w chwili emisji papier był at par. Ile powinna wynosić

stopa

jest dobierana tak by

w chwili emisji papier był at par. Ile powinna wynosić

stopa  ?

?

Uwaga: W praktyce zwykle warunki inverse floater i

bear floater ograniczają z dołu kupon tak by miał on zawsze

nieujemną wartość. Wówczas, wyznaczając stopę ![]() należy uwzględnić

koszt opcji gwarantującej nieujemność kuponu. Wrócimy do tego

problemu w wykładzie 12.

należy uwzględnić

koszt opcji gwarantującej nieujemność kuponu. Wrócimy do tego

problemu w wykładzie 12.

Ćwiczenie 4.9

Rozpatrzmy standardowy kontrakt IRS (receive fixed) o rezydualnym

czasie trwania ![]() lat, który był zawarty ze stopą

lat, który był zawarty ze stopą ![]() . Bieżące

kwotowanie standardowego kontraktu IRS

. Bieżące

kwotowanie standardowego kontraktu IRS ![]() Y (pay fixed) wynosi

Y (pay fixed) wynosi

![]() . Pokaż, że koszt przedterminowego zamknięcia zawartego

kontraktu (na jednostkę nominału) wynosiłby

. Pokaż, że koszt przedterminowego zamknięcia zawartego

kontraktu (na jednostkę nominału) wynosiłby

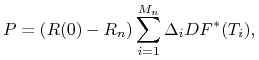

|

gdzie ![]() oznacza ułamek roku

oznacza ułamek roku ![]() tego okresu odsetkowego

nogi stałej kontraktu,

tego okresu odsetkowego

nogi stałej kontraktu, ![]() koniec tego okresu, a

koniec tego okresu, a ![]() jest liczbą

okresów odsetkowych nogi stałej,

jest liczbą

okresów odsetkowych nogi stałej, ![]() jest czynnikiem

dyskontującym do daty spot.

jest czynnikiem

dyskontującym do daty spot.

Ćwiczenie 4.10

Rozpatrzmy kontrakt IRS (pay fixed annual / receive float semi-annual) o zmiennym nominale o rezydualnym czasie trwania 3 lata zawarty ze stopa 5.00%. Nominał tego kontraktu IRS w ciągu kolejnych trzech lat jest następujący: w 1 roku – 120 mln PLN, w 2 roku – 80 mln PLN, w 3 roku – 100 mln PLN. Bieżące kwotowanie standardowego kontraktu IRS 3Y (fixed annual / float semi-annual) wynosi 5.00%. Czy zamykając w chwili bieżącej kontrakt IRS zrealizujemy zysk czy stratę?