14. Wykład XIV, 15.I.2010

Pod koniec poprzedniego wykładu poznaliśmy klasę funkcji wielu zmiennych,

które są pseudo-wklęsłe lub pseudo-wypukłe. Najważniejszą dla nas sprawą

związaną z tymi funkcjami jest to, że zachodzi dla nich wersja twierdzenia

Karusha-Kuhna-Tuckera! Czasami mówi się krótko, że to twierdzenie, i to

w formacie `wteddy', jest też prawdziwe w kategorii pseudo-wypukłej. Podajemy

je tutaj, bez dowodu jak i Twierdzenie 9.2, w nienajogólniejszej

wersji – tylko przy ograniczeniach nierównościowych (bez równościowych, bo

w zastosowaniu nasze funkcje będą niezmiennicze ze względu na skalowanie

argumentu). Ponadto warunki nierównościowe są tylko w postaci liniowej.

Większej ogólności nie potrzebujemy; byłaby tylko naszym wrogiem, nie

zaś sojusznikiem.

(Większą ogólność czytelnik znajdzie już w pionierskiej pracy [18].

To właśnie tam, na stronie 281, zdefiniowane zostały funkcje pseudo-wklęsłe

i pseudo-wypukłe, natomiast Theorem 1 na stronach 284-5 jest ogólną wersją

twierdzenia typu K-KT w kategorii pseudo-wypukłej i w formacie `wteddy'.

Nazwisko Karush nie pojawia się w [18]. Warto też zwrócić uwagę

na `Section 3. Remarks on pseudo-convex functions' na stronach 288-9.

Lokalne minimum jest zawsze dla tych funkcji globalnym minimum (!)

i własność tę dziedziczy nawet pewna jeszcze szersza klasa funkcji

ściśle quasi-wypukłych, także zdefiniowana w [18].)

Twierdzenie 14.1 (Karush; Kuhn, Tucker; wersja znacznie późniejsza, w kategorii pseudo-wypukłej)

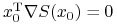

Niech ![]() będzie otwarty i wypukły, zaś

będzie otwarty i wypukły, zaś

![]() będzie pseudo-wklęsła (pseudo-wypukła)

na

będzie pseudo-wklęsła (pseudo-wypukła)

na ![]() . Niech ponadto punkt

. Niech ponadto punkt ![]() spełnia warunki

spełnia warunki

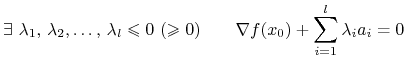

| (14.1) |

gdzie ![]() ,

, ![]() . Wtedy

. Wtedy ![]() jest punktem

globalnego warunkowego maksimum (minimum) funkcji

jest punktem

globalnego warunkowego maksimum (minimum) funkcji ![]() przy

warunkach (ograniczeniach) (14.1)

przy

warunkach (ograniczeniach) (14.1) ![]()

|

|

Z punktu widzenia formalnego prawie nie ma tu różnic z wersją podaną

w Wykładzie IX jako Twierdzenie 9.2. I wtedy i teraz mamy bowiem

do czynienia z produktami pochodnymi od fundamentalnych rezultatów

zawartych w pracach [11] i [14], o czym była już

mowa w Wykładzie IX. Należy jednak pamiętać – powtarzamy to –

że Karush oraz Kuhn z Tuckerem dawali tylko warunki konieczne dla

ekstremum warunkowego z ograniczeniami nierównościowymi. Dopiero

w kategorii wypukłej (Twierdzenie 9.2) bądź pseudo-wypukłej

(Twierdzenie 14.1) stają się one warunkami równoważnymi, i

to od razu na globalne ekstremum warunkowe.

Teraz do dzieła: wyruszamy na poszukiwanie w analizie portfelowej

funkcji pseudo-wklęsłej określonej na dziedzinie wypukłej, i do tego

mającej odpowiednie maksimum warunkowe.

Szczegółowa analiza funkcji prowadzącej do współczynnika Sharpe'a

Innym – a przy tym w analizie portfelowej najważniejszym! – przykładem

funkcji, która nie jest ani wklęsła, ani wypukła, jest tzw.

pre-współczynnik Sharpe'a. Dokładniej, mając dane ![]() ,

gdzie

,

gdzie ![]() ,

, ![]() (to nasze dawne założenie (5.2))

oraz:

(to nasze dawne założenie (5.2))

oraz: ![]() w aspekcie B,

względnie

w aspekcie B,

względnie ![]() w aspekcie

M, rozważamy funkcję

w aspekcie

M, rozważamy funkcję

| (14.2) |

określoną na otwartym i wypukłym (co widoczne) zbiorze ![]() .

.

Zauważamy od razu, że gdy ![]() oraz

oraz ![]() , wtedy

, wtedy ![]() jest

po prostu współczynnikiem Sharpe'a, przy stopie bezryzykownej wynoszącej

jest

po prostu współczynnikiem Sharpe'a, przy stopie bezryzykownej wynoszącej ![]() ,

portfela

,

portfela ![]() . Jest tak zarówno w aspekcie B, jak i M.

. Jest tak zarówno w aspekcie B, jak i M.

Co prawda – szczegół dość istotny – w żadnym z aspektów nie liczymy tak współczynników Sharpe'a wszystkich dostępnych portfeli, a tylko tych, które mają ten współczynnik dodatni. Idzie jednak o jego maksymalizację i w każdym z aspektów jasno widać, że są portfele o tym współczynniku dodatnim.

Obserwacja. 14.1 Przy wymienionych wyżej założeniach, każda taka

funkcja ![]() [którą w analizie portfelowej chcemy maksymalizować] nie jest

wklęsła na

[którą w analizie portfelowej chcemy maksymalizować] nie jest

wklęsła na ![]() .

.

Uzasadnienie.47zadziwiająco niekrótkie, zastępujące inne, nie do końca

przekonywujące, podane podczas samych wykładów (w [13] treść Obserwacji 14.1

była zadaniem z gwiazdką) Oznaczając dla krótkości ![]() (

(![]() , bo (5.2)), mamy zwartą postać wzoru na funkcję

, bo (5.2)), mamy zwartą postać wzoru na funkcję ![]() ,

,

![]() ,

dzięki czemu szybko liczymy jej gradient:

,

dzięki czemu szybko liczymy jej gradient:

| (14.3) |

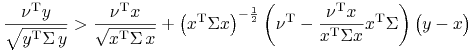

Pokażemy, że w dziedzinie ![]() niezwykle często zachodzi

nierówność pojawiająca się w definicji ścisłej wypukłości

funkcji różniczkowalnych,

niezwykle często zachodzi

nierówność pojawiająca się w definicji ścisłej wypukłości

funkcji różniczkowalnych,

| (14.4) |

Szukamy zatem takich ,,złych” par ![]() , że

, że

|

(porównaj (14.3)). Lub, równoważnie,

|

Lub jeszcze równoważnie,

|

(14.5) |

Jak to spełnić? Okaże się, że da się to uzyskać przy dowolnym wektorze

![]() takim, że

takim, że ![]() , albo, co tutaj równoważne,

, albo, co tutaj równoważne,

![]() . Ustalmy dowolny taki właśnie wektor

. Ustalmy dowolny taki właśnie wektor ![]() .

.

Zmieniajmy teraz ![]() , biorąc

, biorąc ![]() zamiast

zamiast ![]() ,

, ![]() . Wtedy nowa lewa

strona w (14.5) to (stara LHS)

. Wtedy nowa lewa

strona w (14.5) to (stara LHS)![]() , podczas gdy prawa strona

w (14.5) pozostaje niezmienna! Wystarczy więc, by stara LHS była

dodatnia. Wtedy (biorąc dostatecznie duże

, podczas gdy prawa strona

w (14.5) pozostaje niezmienna! Wystarczy więc, by stara LHS była

dodatnia. Wtedy (biorąc dostatecznie duże ![]() ) już łatwo uzyskamy pożądaną

nierówność dla poprawionej pary wektorów

) już łatwo uzyskamy pożądaną

nierówność dla poprawionej pary wektorów ![]() i

i ![]() . Jak więc zapewnić sobie

. Jak więc zapewnić sobie

![]() ?

?

Szukajmy takich wektorów ![]() (jeszcze przed ich ewentualnym przeskalowaniem)

w postaci

(jeszcze przed ich ewentualnym przeskalowaniem)

w postaci ![]() . Po podstawieniu i skróceniu wyrazów ma więc być

. Po podstawieniu i skróceniu wyrazów ma więc być

![]() ,

albo równoważnie

,

albo równoważnie

| (14.6) |

Wektor w nawiasie jest niezerowy – po to właśnie zrobiliśmy założenie ![]() .

Łatwo zatem znaleźć taki wektor

.

Łatwo zatem znaleźć taki wektor ![]() , by zachodziła nierówność (14.6) i przy

tym taki, by

, by zachodziła nierówność (14.6) i przy

tym taki, by ![]() . (Np, wobec otwartości zbioru

. (Np, wobec otwartości zbioru ![]() , dobry jest każdy

, dobry jest każdy ![]() spełniający (14.6) i dostatecznie mały co do długości; euklidesowej, czy

też wyznaczonej przez iloczyn skalarny dawany macierzą

spełniający (14.6) i dostatecznie mały co do długości; euklidesowej, czy

też wyznaczonej przez iloczyn skalarny dawany macierzą ![]() – bez znaczenia.)

– bez znaczenia.)

To już koniec (at long last!) uzasadniania Obserwacji 14.1. Nierówność (14.5)

zachodzi dla wektorów ![]() oraz

oraz ![]() wyspecyfikowanych w trakcie tego

uzasadniania. Reasumując, pasują tu m. in. prawie wszystkie

wyspecyfikowanych w trakcie tego

uzasadniania. Reasumując, pasują tu m. in. prawie wszystkie ![]() wraz

z dobieranymi do tych

wraz

z dobieranymi do tych ![]() -ów z ogromną swobodą wektorami

-ów z ogromną swobodą wektorami ![]() .

.

Przykład 14.1

Prześledźmy jeszcze etapy powyższego uzasadnienia na konkretnym przykładzie

Weźmy więc np ![]() ; wtedy nierówność

(14.6) jest oczywiście spełniona. Czy dla tego

; wtedy nierówność

(14.6) jest oczywiście spełniona. Czy dla tego ![]() oraz

oraz ![]() od razu spełniona jest nierówność (14.5)?

od razu spełniona jest nierówność (14.5)?

Otóż nie, bo ![]() . Lewą stronę trzeba pomocniczo

pomnożyć przez dostatecznie dużą liczbę

. Lewą stronę trzeba pomocniczo

pomnożyć przez dostatecznie dużą liczbę ![]() . Tutaj np wystarcza wziąć

. Tutaj np wystarcza wziąć

![]() , bo już

, bo już ![]() .

Wtedy dla

.

Wtedy dla ![]() jw i nowego

jw i nowego

mamy już jak w (14.4). Mianowicie ![]() ,

, ![]() ,

, ![]() , no i

, no i

|

Uwaga 14.1

Przykład 14.1 pokazuje też przy okazji, że pre-współczynnik Sharpe'a

nie jest różniczkowalną funkcją wypukłą (choć taka wiadomość jest dla

nas zupełnie marginesowa, bo przecież chcemy ten współczynnik maksymalizować,

nie zaś minimalizować). Istotnie, przed przeskalowaniem wektora ![]() mieliśmy tam nierówność

mieliśmy tam nierówność ![]() :

:

![]() łamiącą

różniczkowalną wypukłość.

łamiącą

różniczkowalną wypukłość.

Uwaga 14.2

Uzasadnienie Obserwacji 14.1 nie poszło nam szybko, bo

chodziło o pewne nierówności charakterystyczne dla ścisłej wypukłości

funkcji różniczkowalnych. Takie nierówności są – w sytuacji z Obserwacji

14.1 – sprawą delikatną. Mianowicie, w (14.5) szukane były

pary ![]() takie, że

takie, że

|

przy czym oba składniki po prawej stronie były, z definicji zbioru ![]() ,

dodatnie. Zakładając nawet, że

,

dodatnie. Zakładając nawet, że ![]() , tzn., że i po

lewej stronie oba składniki były dodatnie, mimo wszystko iloczyn tych

składników po lewej stronie, czyli liczba

, tzn., że i po

lewej stronie oba składniki były dodatnie, mimo wszystko iloczyn tych

składników po lewej stronie, czyli liczba

|

był, z nierówności Schwarza, niewiększy niż iloczyn ![]() składników po prawej stronie; najczęściej zaś był po prostu mniejszy. Otóż

potrzeba pewnej gimnastyki, by przy mniejszym iloczynie dwóch czynników

mieć (jednak) większą sumę tych czynników. Taką sytuację udało nam

się w sposób ścisły wygenerować.

składników po prawej stronie; najczęściej zaś był po prostu mniejszy. Otóż

potrzeba pewnej gimnastyki, by przy mniejszym iloczynie dwóch czynników

mieć (jednak) większą sumę tych czynników. Taką sytuację udało nam

się w sposób ścisły wygenerować.

Natomiast okazuje się, że takie funkcje ![]() są pseudo-wklęsłe.

są pseudo-wklęsłe.

Twierdzenie 14.2

Przy założeniach jak na początku bieżącego wykładu,

pre-współczynnik Sharpe'a ![]() jest funkcją pseudo-wklęsłą na

jest funkcją pseudo-wklęsłą na ![]() .

.

Zakładamy, że ![]() , przy czym

gradient(y)

, przy czym

gradient(y) ![]() został(y) już policzony(e)

w uzasadnieniu Obserwacji 14.1 powyżej. Zapisujemy to w postaci

rozwiniętej

został(y) już policzony(e)

w uzasadnieniu Obserwacji 14.1 powyżej. Zapisujemy to w postaci

rozwiniętej

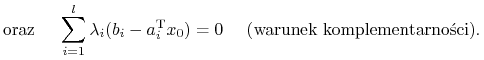

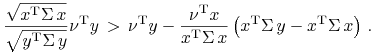

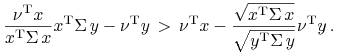

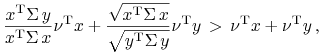

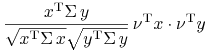

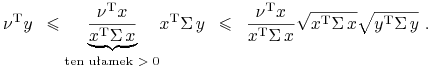

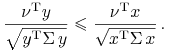

albo równoważnie – patrz lewa nierówność poniżej, a potem kontynuując dalej (prawa nierówność poniżej) przy pomocy nierówności Schwarza:

|

To już daje

|

Maksymalizacja współczynnika Sharpe'a, w aspekcie M i przy silnych założeniach.

Aspekt M oznacza, że chcemy maksymalizować pre-współczynnik

Sharpe'a ![]() na zbiorze

na zbiorze ![]() . Nie ma więc tu żadnych

ograniczeń równościowych (pracujemy z pre-współczynnikiem niezmienniczym

ze względu na skalowania), zaś ograniczenia nierównościowe to właśnie

. Nie ma więc tu żadnych

ograniczeń równościowych (pracujemy z pre-współczynnikiem niezmienniczym

ze względu na skalowania), zaś ograniczenia nierównościowe to właśnie

![]() (jedna nierówność wektorowa skrywająca

(jedna nierówność wektorowa skrywająca ![]() nierówności

skalarnych). W tej części zakładamy, że

nierówności

skalarnych). W tej części zakładamy, że ![]() . Zaraz puścimy

w ruch budowaną od dawna maszynerię.

. Zaraz puścimy

w ruch budowaną od dawna maszynerię.

Jest niezmiernie ważne, że punkty maksymalizujące funkcję ![]() na

na ![]() przy podanych ograniczeniach w ogóle istnieją – że mamy

czego szukać przy pomocy Twierdzeń 14.1 i 14.2.

przy podanych ograniczeniach w ogóle istnieją – że mamy

czego szukać przy pomocy Twierdzeń 14.1 i 14.2.

Istotnie, z racji dodatniej jednorodności stopnia 0 funkcji ![]() można

rozważać tylko argumenty z

można

rozważać tylko argumenty z ![]() , zaś skoro o maksymalizację

, zaś skoro o maksymalizację

![]() chodzi, to ,,nic złego nam nie dojdzie” gdy będziemy rozważać

wszystkie portfele z

chodzi, to ,,nic złego nam nie dojdzie” gdy będziemy rozważać

wszystkie portfele z ![]() (bo wobec założeń o

(bo wobec założeń o ![]() istnieją portfele

istnieją portfele ![]() , dla których

, dla których ![]() , więc maksymalizacja

, więc maksymalizacja

![]() i tak odbywać się będzie w części

i tak odbywać się będzie w części ![]() ). Dalej to

już standard z pogranicza analizy i topologii: ciągłość

). Dalej to

już standard z pogranicza analizy i topologii: ciągłość ![]() na zwartym

zbiorze

na zwartym

zbiorze ![]() i twierdzenie Weierstrassa.

i twierdzenie Weierstrassa.

Tak więc maksimum funkcji ![]() na

na ![]() jest

osiągane. Przechodzimy teraz do wyłuskiwania tych miejsc, gdzie to

się dzieje. Będzie ich dużo, bo przecież wspomniana dodatnia

jednorodność stopnia 0.

jest

osiągane. Przechodzimy teraz do wyłuskiwania tych miejsc, gdzie to

się dzieje. Będzie ich dużo, bo przecież wspomniana dodatnia

jednorodność stopnia 0.

W Twierdzeniu 14.1 przyjmujemy ![]() oraz

oraz ![]() ,

, ![]() dla

dla ![]() . Wtedy warunki (14.1) właśnie kodują

nieujemność wszystkich składowych wektora

. Wtedy warunki (14.1) właśnie kodują

nieujemność wszystkich składowych wektora ![]() . (Spotykaliśmy się już

z takim kodowaniem nieujemności składowych portfela Markowitza przy

stosowaniu Twierdzenia 9.2. Można powiedzieć, że jest to dla

nas chleb powszedni.)

. (Spotykaliśmy się już

z takim kodowaniem nieujemności składowych portfela Markowitza przy

stosowaniu Twierdzenia 9.2. Można powiedzieć, że jest to dla

nas chleb powszedni.)

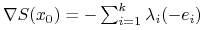

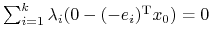

Na mocy Twierdzenia 14.1, ![]() jest punktem

(pre-portfelem) maksymalizującym

jest punktem

(pre-portfelem) maksymalizującym ![]() na

na ![]() wtedy i

tylko wtedy, gdy istnieją niedodatnie współczynniki

wtedy i

tylko wtedy, gdy istnieją niedodatnie współczynniki

![]() takie, że

takie, że

-

oraz

oraz

-

(z warunku

komplementarności).

(z warunku

komplementarności).

Pierwszy z tych wzorów pokazuje, że gradient ![]() w

w ![]() jest niedodatni

jako wektor i równocześnie mówi, że współczynniki

jest niedodatni

jako wektor i równocześnie mówi, że współczynniki ![]() są po

prostu składowymi tego wektora gradientu. To pozwala dużo bardziej

operatywnie zapisać drugi wzór, i łącznie w ten sposób

są po

prostu składowymi tego wektora gradientu. To pozwala dużo bardziej

operatywnie zapisać drugi wzór, i łącznie w ten sposób

-

oraz

oraz -

.

.

Teraz należy rozszyfrować ![]() pamiętając, że

pamiętając, że

![]() .

Pisząc jako

.

Pisząc jako![]() pewną dodatnią wielokrotność portfela

pewną dodatnią wielokrotność portfela ![]() ,

, ![]() oznacza

oznacza

zaś ![]() oznacza

oznacza

![]() ,

albo równoważnie

,

albo równoważnie

przy czym oczywiście ![]() ,

, ![]() .

To właśnie są nasze stare dobrze znajome związki (11.10).

.

To właśnie są nasze stare dobrze znajome związki (11.10).

Uzasadnienie sposobu szukania portfeli optymalnych ![]() w teorii Tobina przy

w teorii Tobina przy ![]() jest teraz zakończone. (W końcówce trochę

szybko to poszło; czytelnik nie takiej końcówki się spodziewał po długim

wstępie.) Jednak – uwaga – dalece nie jest zakończone przy

ogólniejszych macierzach

jest teraz zakończone. (W końcówce trochę

szybko to poszło; czytelnik nie takiej końcówki się spodziewał po długim

wstępie.) Jednak – uwaga – dalece nie jest zakończone przy

ogólniejszych macierzach ![]() . Tym przypadkiem zajmiemy się

niebawem.

. Tym przypadkiem zajmiemy się

niebawem.

W tym momencie narzuca się, tak: wręcz narzuca się pytanie, czy

rozwinięta tu powyżej technika pracy z pre-współczynnikiem Sharpe'a

![]() nie wyprodukowałaby jeszcze raz (niejako po drodze) wzoru na

portfele optymalne

nie wyprodukowałaby jeszcze raz (niejako po drodze) wzoru na

portfele optymalne ![]() w zmodyfikowanej teorii Tobina,

tj przy z powrotem dopuszczanej nieograniczonej krótkiej sprzedaży

i, oczywiście, dla

w zmodyfikowanej teorii Tobina,

tj przy z powrotem dopuszczanej nieograniczonej krótkiej sprzedaży

i, oczywiście, dla ![]() .

.

Odpowiedź jest twierdząca, bo przecież zerowanie się gradientu funkcji

pseudo-wklęsłej w punkcie zbioru otwartego wypukłego jest równoważne

jej maksymalizacji na tym zbiorze w tym właśnie punkcie: konieczność

tego warunku to fakt ogólny z AM II, sięgający wstecz aż do Fermata

(połowa XVII wieku), natomiast jego dostateczność wynika z samej

definicji – patrz Definicja 13.1 w Wykładzie XIII.

Mając zatem jakiś ![]() taki, że

taki, że

zapisujemy ten fakt w postaci

| (14.7) |

Skoro ten ![]() spełnia (14.7), to wszystkie

spełnia (14.7), to wszystkie ![]() też spełniają (14.7). Zatem wszystkie

też spełniają (14.7). Zatem wszystkie ![]() ,

,

![]() , spełniają (14.7), a wśród nich ten dla

, spełniają (14.7), a wśród nich ten dla

![]() , tzn.

portfel

, tzn.

portfel ![]() . Rozumiemy to tak, że wiele

punktów w

. Rozumiemy to tak, że wiele

punktów w ![]() maksymalizuje

maksymalizuje ![]() , lecz wśród nich jest

tylko jeden portfel — właśnie portfel

, lecz wśród nich jest

tylko jeden portfel — właśnie portfel

![]() .

.

Maksymalizacja współczynnika Sharpe'a, w aspekcie M i teraz przy słabszych założeniach.

Założenie (5.2) jest nie do podważenia – nie mogą wszystkie

wartości oczekiwane stóp zwrotu z walorów giełdowych być takie same;

mapa Markowitza musi być dwuwymiarowa! Za to do rozważenia jest

osłabienie założenia ![]() . W tej części Wykładu XIV

zakładamy tylko, że

. W tej części Wykładu XIV

zakładamy tylko, że ![]() . Jaką wtedy mamy wiedzę nt portfeli

optymalnych?

. Jaką wtedy mamy wiedzę nt portfeli

optymalnych?

Jeśli chodzi o aspekt B, to takie osłabienie wiedzy nt

macierzy kowariancji, nawet bez zerowania się ryzyka niektórych

portfeli, może prowadzić do nieistnienia portfeli optymalnych

ze względu na jakąkolwiek ustaloną stopę bezryzykowną. Pamiętamy

jeszcze Przykład 7.1 w Wykładzie VII, gdzie po przejściu od aspektu

M do aspektu B portfele efektywne po prostu wyparowały.

Tymczasem portfel optymalny względem jakiejś stopy ![]() musiałby być

efektywny; optymalnych więc nie ma. Zresztą granica minimalna jest

pionową prostą

musiałby być

efektywny; optymalnych więc nie ma. Zresztą granica minimalna jest

pionową prostą ![]() jak na Rysunku 7.1,

i współczynnik Sharpe'a każdego portfela krytycznego łatwo jest

(graficznie) powiększyć.

jak na Rysunku 7.1,

i współczynnik Sharpe'a każdego portfela krytycznego łatwo jest

(graficznie) powiększyć.

Dużo ciekawszy jest aspekt M, kiedy to większość dotychczasowych

rozważań przechodzi, co prawda tylko dla odpowiednio wybranych wartości

![]() .

.

Po pierwsze, przy macierzy kowariancji nieujemnie określonej ryzyko

portfeli Markowitza nie musi schodzić do zera; widzieliśmy

to już w ćwiczeniu w Uwadze 7.2. Wtedy dodatkowe ograniczenie dolne

na ![]() zaproponowane w (14.8) poniżej jest puste. Często

jednak ryzyko schodzi do zera (choćby w modelach doskonale

zaproponowane w (14.8) poniżej jest puste. Często

jednak ryzyko schodzi do zera (choćby w modelach doskonale ![]() skorelowanych), i wtedy w mianowniku wyrażenia definiującego

współczynnik Sharpe'a może (czy: mogłaby) dziać się katastrofa. By jej

uniknąć,48by, jak mówią anglosasi, be on the safe side

zakładamy w dalszym ciągu, że

skorelowanych), i wtedy w mianowniku wyrażenia definiującego

współczynnik Sharpe'a może (czy: mogłaby) dziać się katastrofa. By jej

uniknąć,48by, jak mówią anglosasi, be on the safe side

zakładamy w dalszym ciągu, że

| (14.8) |

(piszemy ![]() zamiast

zamiast ![]() , bo znowu w grę wchodzi ciągła

funkcja

, bo znowu w grę wchodzi ciągła

funkcja ![]() na zbiorze zwartym).

na zbiorze zwartym).

Uwaga. Jeśli w ![]() nie ma portfeli o zerowym ryzyku,

to dodatkowego dolnego ograniczenia na

nie ma portfeli o zerowym ryzyku,

to dodatkowego dolnego ograniczenia na ![]() po prostu nie ma.

po prostu nie ma.

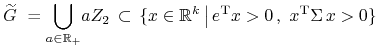

Pre-współczynnik Sharpe'a ![]() zdefiniujemy teraz nie na całym zbiorze

zdefiniujemy teraz nie na całym zbiorze ![]() zdefiniowanym w (14.2), tylko na o wiele mniejszym zbiorze [też,

jak i

zdefiniowanym w (14.2), tylko na o wiele mniejszym zbiorze [też,

jak i ![]() ] wypukłym i otwartym

] wypukłym i otwartym ![]() w

w ![]() ,

, ![]() .

W dobrym określeniu tej dziedziny dla

.

W dobrym określeniu tej dziedziny dla ![]() tkwi teraz główna trudność.

Szczególnie chodzi tu o wypukłość zbioru – funkcje pseudo-wklęsłe

potrzebują wszak wypukłej dziedziny!

tkwi teraz główna trudność.

Szczególnie chodzi tu o wypukłość zbioru – funkcje pseudo-wklęsłe

potrzebują wszak wypukłej dziedziny!

Uwaga. W ważnym fragmencie wykładu przedstawionym tu niżej

mignie też przez chwilę jedna najprostsza możliwość, gdy nowy ![]() będzie starym

będzie starym ![]() . Nie o to nam jednak głównie chodzi …

. Nie o to nam jednak głównie chodzi …

Konstrukcja dziedziny pre-współczynnika Sharpe'a gdy![]() .

.

Zauważamy, że zbiór

![]() jest niepusty

wypukły (co oczywiste) oraz nie zawiera portfeli o zerowym ryzyku, bo na

nich (jeśli takowe w

jest niepusty

wypukły (co oczywiste) oraz nie zawiera portfeli o zerowym ryzyku, bo na

nich (jeśli takowe w ![]() są) funkcjonał

są) funkcjonał ![]() jest ujemny

– patrz (14.8).

jest ujemny

– patrz (14.8).

Dla potrzeb dalszego rozumowania, niech ![]() .

Ten zbiór stanowi przeszkodę, choć wyjątkowo może nawet być pusty przy

macierzy

.

Ten zbiór stanowi przeszkodę, choć wyjątkowo może nawet być pusty przy

macierzy ![]() (znamy dobrze jeden taki przykład).

(znamy dobrze jeden taki przykład).

Jeśli zbiory ![]() i

i ![]() są rozłączne, to liczby

są rozłączne, to liczby ![]() tu poniżej

nie definiujemy. Natomiast jeśli mają one niepuste przecięcie,

to zauważamy, że wartości funkcji liniowej

tu poniżej

nie definiujemy. Natomiast jeśli mają one niepuste przecięcie,

to zauważamy, że wartości funkcji liniowej ![]() na zbiorach

na zbiorach ![]() oraz

oraz

![]() różnią się – patrz (14.8) – o pewną dodatnią

wielkość. Te dwa zbiory wartości są od siebie oddzielone na osi liczbowej,

natomiast funkcja

różnią się – patrz (14.8) – o pewną dodatnią

wielkość. Te dwa zbiory wartości są od siebie oddzielone na osi liczbowej,

natomiast funkcja ![]() jest jednostajnie ciągła. Zatem i

zbiory argumentów muszą być oddzielone w przestrzeni

jest jednostajnie ciągła. Zatem i

zbiory argumentów muszą być oddzielone w przestrzeni ![]() :

:

| (14.9) |

Trochę większy kłopot jest z częścią zbioru ![]() położoną poza

położoną poza ![]() — znowu: jeśli tylko jest ona niepusta. (Jeśli jest pusta, to z kolei

nie definiujemy liczby

— znowu: jeśli tylko jest ona niepusta. (Jeśli jest pusta, to z kolei

nie definiujemy liczby ![]() poniżej.)

poniżej.)

Mamy więc sytuację ![]() .

.

Przypuśćmy wówczas, że ![]() .

.

Istnieją zatem ciągi portfeli ![]() oraz

oraz

![]() takie, że

takie, że ![]() gdy

gdy ![]() . Sympleks

. Sympleks ![]() jest zwarty, więc istnieje podciąg

portfeli

jest zwarty, więc istnieje podciąg

portfeli ![]() zbieżny do jakiegoś portfela

zbieżny do jakiegoś portfela ![]() gdy

gdy ![]() . Oczywiście też

. Oczywiście też ![]() gdy

gdy ![]() .

.

Wobec ![]() dla

dla ![]() , i z ciągłości

funkcji

, i z ciągłości

funkcji ![]() na

na ![]() , mamy

, mamy ![]() .

W sytuacji, gdy

.

W sytuacji, gdy ![]() (tj gdy nie ma liczby

(tj gdy nie ma liczby

![]() ), sprzeczność jest już, bo jednak

), sprzeczność jest już, bo jednak ![]() .

.

Jeśli zaś ![]() (liczba

(liczba ![]() jest), wtedy

sprzeczność jeszcze przez chwilkę dokuwamy:

jest), wtedy

sprzeczność jeszcze przez chwilkę dokuwamy: ![]() ,

bo

,

bo ![]() dla

dla ![]() . Ta własność

hipotetycznego portfela Markowitza

. Ta własność

hipotetycznego portfela Markowitza ![]() wraz z

wcześniejszą wiadomością

wraz z

wcześniejszą wiadomością ![]() już dają

sprzeczność z lewą nierównością w (14.8).

już dają

sprzeczność z lewą nierównością w (14.8).

Tak, czy inaczej, portfel ![]() nie może istnieć.

Tym samym udowodniliśmy ad absurdum, że

nie może istnieć.

Tym samym udowodniliśmy ad absurdum, że

| (14.10) |

o ile tylko ![]() .

.

Mamy więc dwie warunkowo zdefiniowane liczby: ![]() i

i ![]() .

Warunkowość oznacza tu, że być może któraś z nich jest nieokreślona,

względnie nawet obie są nieokreślone (powtarzamy, że może

tak być nawet przy częściowo zdegenerowanej macierzy

.

Warunkowość oznacza tu, że być może któraś z nich jest nieokreślona,

względnie nawet obie są nieokreślone (powtarzamy, że może

tak być nawet przy częściowo zdegenerowanej macierzy ![]() ).

).

Jeśli obie te liczby są nieokreślone, albo innymi słowy ![]() ,

wtedy … nie dzieje się nic nowego pod słońcem49zasada brzytwy Ockhama

i kładziemy

,

wtedy … nie dzieje się nic nowego pod słońcem49zasada brzytwy Ockhama

i kładziemy ![]() . O tej rozczarowującej możliwości

wspominaliśmy już w Uwadze wyżej.

. O tej rozczarowującej możliwości

wspominaliśmy już w Uwadze wyżej.

Jeśli zaś przynajmniej jedna z tych liczb jest określona, to wnioskiem z (14.9) i/lub (14.10) jest

| (14.11) |

z naturalnym rozumieniem i rolą liczby ![]() gdy jednej z liczb delta

nie ma. Teraz już możemy skonstruować zbiór

gdy jednej z liczb delta

nie ma. Teraz już możemy skonstruować zbiór ![]() ,

, ![]() ,

otwarty w

,

otwarty w ![]() , wypukły i rozłączny z niebezpiecznym zbiorem

, wypukły i rozłączny z niebezpiecznym zbiorem ![]() :

:

| (14.12) |

gdzie ![]() to kula otwarta w hiperpłaszczyźnie

to kula otwarta w hiperpłaszczyźnie ![]() o środku w

o środku w ![]() i promieniu

i promieniu ![]() (zawsze w użyciu jest odległość euklidesowa, dziedziczona

w

(zawsze w użyciu jest odległość euklidesowa, dziedziczona

w ![]() z

z ![]() ).

).

Otwartość ![]() w

w ![]() jest jasna, rozłączność ze zbiorem

jest jasna, rozłączność ze zbiorem ![]() wynika

z (14.11) (kule w (14.12) są, przypominamy, otwarte).

Wypukłość

wynika

z (14.11) (kule w (14.12) są, przypominamy, otwarte).

Wypukłość ![]() wynika wprost z wypukłości

wynika wprost z wypukłości ![]() . Dokładniej, pożyteczne

jest samodzielnie rozwiązać następujące ogólne

. Dokładniej, pożyteczne

jest samodzielnie rozwiązać następujące ogólne

Ćwiczenie 14.1

W przestrzeni euklidesowej ![]() dany jest niepusty zbiór wypukły

dany jest niepusty zbiór wypukły ![]() ,

zaś

,

zaś ![]() jest ustaloną liczbą dodatnią. Uzasadnić, że zbiór

jest ustaloną liczbą dodatnią. Uzasadnić, że zbiór

![]() też jest wypukły w

też jest wypukły w ![]() .

.

Wybór ![]() dokonany w (14.12) jest kluczowy. To pewna

wypukła otoczka w

dokonany w (14.12) jest kluczowy. To pewna

wypukła otoczka w ![]() pewnej części sympleksu standardowego

pewnej części sympleksu standardowego ![]() .

Może to jednak być bardzo cienka otoczka w

.

Może to jednak być bardzo cienka otoczka w ![]() (

(![]() może być maleńkie dodatnie),

niewiele większa od samej otaczanej części sympleksu.

może być maleńkie dodatnie),

niewiele większa od samej otaczanej części sympleksu.

Niech teraz ![]() będzie po prostu stożkiem nad

będzie po prostu stożkiem nad ![]() ,

,

|

(14.13) |

(prawa inkluzja jest oczywista). Skoro zbiór ![]() był wypukły i otwarty w

był wypukły i otwarty w ![]() ,

więc zbiór

,

więc zbiór ![]() zdefiniowany w (14.13) jest z kolei

wypukły i otwarty w

zdefiniowany w (14.13) jest z kolei

wypukły i otwarty w ![]() . Właśnie na takiej dziedzinie

. Właśnie na takiej dziedzinie ![]() rozważamy teraz pre-współczynnik Sharpe'a

rozważamy teraz pre-współczynnik Sharpe'a ![]() .

Dosyć ciężka walka została stoczona, by był on dobrze określony na całym

otwartym i wypukłym

.

Dosyć ciężka walka została stoczona, by był on dobrze określony na całym

otwartym i wypukłym ![]() (pamiętna rozłączność

(pamiętna rozłączność ![]() z

z ![]() na poziomie hiperpłaszczyzny

na poziomie hiperpłaszczyzny ![]() ).

).

Czy jest to właściwy punkt wyjścia do jego maksymalizacji na całym sympleksie

standardowym, oczywiście z wyłączeniem portfeli mających zerowe ryzyko?50Taka

propozycja dziedziny dla ![]() jest lekko niestandardowa. Ta dziedzina nie obejmuje przecież

całego

jest lekko niestandardowa. Ta dziedzina nie obejmuje przecież

całego ![]() bez portfeli zerowego ryzyka! Tak jest, lecz tak też było w łatwiejszej

sytuacji

bez portfeli zerowego ryzyka! Tak jest, lecz tak też było w łatwiejszej

sytuacji ![]() na początku tego wykładu; nie będzie to przeszkadzać w naszej maksymalizacji

na początku tego wykładu; nie będzie to przeszkadzać w naszej maksymalizacji

![]() . To tylko cena (niejedyna, też założenie (14.8)), jaką musimy zapłacić,

by mieć wypukłość dziedziny dla

. To tylko cena (niejedyna, też założenie (14.8)), jaką musimy zapłacić,

by mieć wypukłość dziedziny dla ![]() . Wyjaśnijmy to tutaj dokładniej. Lewą

nierówność w (14.8) można przepisać w postaci

. Wyjaśnijmy to tutaj dokładniej. Lewą

nierówność w (14.8) można przepisać w postaci

Skoro jest tak, to także

dla pewnego dostatecznie małego dodatniego ![]() . Wobec tego maksymalizacja

współczynnika Sharpe'a na zbiorze

. Wobec tego maksymalizacja

współczynnika Sharpe'a na zbiorze ![]() jest

tym samym, co jego maksymalizacja na zbiorze

jest

tym samym, co jego maksymalizacja na zbiorze ![]() – bo odpadają tylko pewne ujemne wartości funkcji, która przyjmuje też51zresztą

dokładnie na zbiorze

– bo odpadają tylko pewne ujemne wartości funkcji, która przyjmuje też51zresztą

dokładnie na zbiorze ![]() zdefiniowanym wcześniej wartości dodatnie. Na ostatnim

zapisanym tu zbiorze ten współczynnik jest funkcją ciągłą, zaś sam zbiór jest

zwarty. Przeto jego kres górny na tym zbiorze jest skończony i jest osiągany.

To właśnie było nam potrzebne, bo tym samym kres górny współczynnika Sharpe'a

na

zdefiniowanym wcześniej wartości dodatnie. Na ostatnim

zapisanym tu zbiorze ten współczynnik jest funkcją ciągłą, zaś sam zbiór jest

zwarty. Przeto jego kres górny na tym zbiorze jest skończony i jest osiągany.

To właśnie było nam potrzebne, bo tym samym kres górny współczynnika Sharpe'a

na ![]() jest skończony i osiągany!

Przy tym, rzecz prosta, jest on osiągany w punkcie, lub punktach, zbioru

jest skończony i osiągany!

Przy tym, rzecz prosta, jest on osiągany w punkcie, lub punktach, zbioru

![]() , który posłużył nam wcześniej do zaproponowania okrojonej dziedziny

dla pre-współczynnika

, który posłużył nam wcześniej do zaproponowania okrojonej dziedziny

dla pre-współczynnika ![]() .

.

Idziemy teraz za ciosem, bez straty ogólności pozostajemy w

naszej dziedzinie dla ![]() i z dodatniej jednorodności stopnia 0

funkcji

i z dodatniej jednorodności stopnia 0

funkcji ![]() dostajemy, że

dostajemy, że

![]() kres górny

kres górny ![]() na

na ![]() jest skończony i jest osiągany.

jest skończony i jest osiągany.

Twierdzenie 14.3

Gdy ![]() , wtedy warunki (11.10) skrywają wszystkie

portfele optymalne w aspekcie M ze względu na stopę

bezryzykowną

, wtedy warunki (11.10) skrywają wszystkie

portfele optymalne w aspekcie M ze względu na stopę

bezryzykowną ![]() spełniającą (14.8).

spełniającą (14.8).

Innymi słowy, również wtedy portfele optymalne (już niekoniecznie

jeden jedyny portfel optymalny!) znajduje się, rozwiązując liniowe

zagadnienie komplementarności (11.10).

Czytelnik domyśla się już, że kluczowy dla dowodu jest właśnie

fakt ![]() , czyli osiąganie największej wartości przez

, czyli osiąganie największej wartości przez

![]() na wymienionym tam zbiorze. Gdyż poza tym cały (gruby, otwarty)

na wymienionym tam zbiorze. Gdyż poza tym cały (gruby, otwarty)

![]() jest zbiorem wypukłym, na którym funkcja

jest zbiorem wypukłym, na którym funkcja ![]() jest

pseudo-wklęsła.

Tak samo, jak przy

jest

pseudo-wklęsła.

Tak samo, jak przy ![]() ten sam pre-współczynnik Sharpe'a był

pseudo-wklęsły na (o wiele większym) zbiorze

ten sam pre-współczynnik Sharpe'a był

pseudo-wklęsły na (o wiele większym) zbiorze ![]() .

(Czasami

.

(Czasami ![]() nie jest ,,o wiele większy”, tylko jest tym samym, co

nie jest ,,o wiele większy”, tylko jest tym samym, co

![]() , lecz to zupełny szczegół. W trudniejszych sytuacjach

, lecz to zupełny szczegół. W trudniejszych sytuacjach

![]() może być o wiele większy niż

może być o wiele większy niż ![]() .)

.)

Dowód pseudo-wklęsłości przechodzi bez zmian, bo skurczona dziedzina

jest wypukła, wzór na gradient ![]() pozostaje w mocy, zaś

nieostra nierówność Schwarza zachodzi też dla formy dwuliniowej

z nieujemnie określoną macierzą współczynników.

pozostaje w mocy, zaś

nieostra nierówność Schwarza zachodzi też dla formy dwuliniowej

z nieujemnie określoną macierzą współczynników.

Dalej zaś włącza się znowu do akcji Twierdzenie 14.1,

drugi raz tak samo prowadząc do warunków (11.10),

w 100![]() wiernie charakteryzujących punkty warunkowego

maksimum

wiernie charakteryzujących punkty warunkowego

maksimum ![]() przy warunkach nieujemności współrzędnych.

przy warunkach nieujemności współrzędnych.

Uwaga 14.3 (po dowodzie)

(i) W sytuacji łatwiejszej (początek tego wykładu) wycinaliśmy z ![]() część

część ![]() , a potem resztę powiększaliśmy do

stożka

, a potem resztę powiększaliśmy do

stożka ![]() (nad tą resztą budowaliśmy stożek

(nad tą resztą budowaliśmy stożek ![]() ).

).

Teraz w trudniejszej sytuacji też wycinamy tę część, lecz dodatkowo

musimy też wyciąć zbiór [nieprzyjemny, algebraiczny, niby ,,tylko”

stopnia 2, lecz przecież w wielu wymiarach!] ![]() . To wycięcie

sprawia pewien kłopot, jeśli chodzi o otwartą wypukłość tego, co

zostaje. Potem już tylko powiększamy do stożka

. To wycięcie

sprawia pewien kłopot, jeśli chodzi o otwartą wypukłość tego, co

zostaje. Potem już tylko powiększamy do stożka ![]() .

.

Po drodze ubezpieczamy się, postulując w (14.8), by

![]() .

To ubezpieczenie jest absolutnie naturalne – wystarczy je sobie zinterpretować

graficznie na pionowej osi na płaszczyźnie

.

To ubezpieczenie jest absolutnie naturalne – wystarczy je sobie zinterpretować

graficznie na pionowej osi na płaszczyźnie ![]() .

.

Zauważmy jeszcze, by postawić małą kropkę nad ,,i”, że w definicji

zbioru ![]() w (14.2) występował warunek

w (14.2) występował warunek ![]() .

Natomiast w definicji (14.13) zbioru

.

Natomiast w definicji (14.13) zbioru ![]() ten warunek eksplicite się nie pojawia i wręcz miejscami może nie

być spełniony w

ten warunek eksplicite się nie pojawia i wręcz miejscami może nie

być spełniony w ![]() .

.

Był on w definicji zbioru ![]() i był tam ważny, natomiast

mógł się zagubić przy rozszerzaniu

i był tam ważny, natomiast

mógł się zagubić przy rozszerzaniu ![]() do

do ![]() [stożkiem nad

którym jest

[stożkiem nad

którym jest ![]() ]. Dla samej maksymalizacji funkcji

]. Dla samej maksymalizacji funkcji ![]() nie ma to żadnego znaczenia, bo technika K-KT wyłuskuje nam

tutaj pre-portfele maksymalizujące

nie ma to żadnego znaczenia, bo technika K-KT wyłuskuje nam

tutaj pre-portfele maksymalizujące ![]() siedzące w

siedzące w

![]() , czyli w stożku nad

, czyli w stożku nad ![]() ,

gdzie z powrotem (czy: od początku) warunek

,

gdzie z powrotem (czy: od początku) warunek ![]() zachodzi.

zachodzi.

(ii) Twierdzenie 14.3 może zostać/zostanie w pełni ocenione

dopiero podczas wykładów APRK2, gdy staje/stanie się czymś nieodzownym

w badaniu ważnego modelu Alexandera ogłoszonego w roku 1993

w pracy [2], proponującego dość realistyczne podejście do

krótkiej sprzedaży. Nie tak krańcowo restryktywne, jak u Lintnera

(porównaj Wykład IX), i też nie tak krańcowo swobodne/nierealistyczne,

jak u Blacka i współautorów (porównaj Wykłady V i VI).

W modelu Alexandera macierze kowariancji tylko nieujemnie

określone są czymś najbardziej naturalnym pod słońcem.

Gdy to Twierdzenie 14.3 jest już udowodnione, najwyższa

pora na ilustrację, jak konkretnie tamte słynne warunki (11.10)

pracują w sytuacji, gdy macierz kowariancji jest tylko nieujemnie

określona.

W ćwiczeniu poniżej ograniczenie dolne na ![]() w (14.8)

jest puste, bo

w (14.8)

jest puste, bo ![]() . I nawet ,,gorzej”:

po prostu

. I nawet ,,gorzej”:

po prostu ![]() , więc w całej konstrukcji dziedziny dla

, więc w całej konstrukcji dziedziny dla

![]() powyżej można było wziąć

powyżej można było wziąć ![]() itd. Tym niemniej

macierz

itd. Tym niemniej

macierz ![]() jest tam tylko nieujemnie określona …

jest tam tylko nieujemnie określona …

Algorytm z Wykładu XI nie działa w sensie dosłownym

– nie możemy wszak odwracać macierzy ![]() . Mimo to, zgodnie

z Twierdzeniem 14.3, warunki (11.10) jednak dobrze

kodują portfele optymalne w aspekcie M. Rozwiążemy te warunki

(lecz dopiero w … Rozwiązaniu ćwiczenia!) ,,całościowo”, czyli

łącznie i z marszu rozwiążemy odpowiednie liniowe zagadnienie

komplementarności. Do dzieła zatem.

. Mimo to, zgodnie

z Twierdzeniem 14.3, warunki (11.10) jednak dobrze

kodują portfele optymalne w aspekcie M. Rozwiążemy te warunki

(lecz dopiero w … Rozwiązaniu ćwiczenia!) ,,całościowo”, czyli

łącznie i z marszu rozwiążemy odpowiednie liniowe zagadnienie

komplementarności. Do dzieła zatem.

Ćwiczenie 14.2

W słynnym już modelu Markowitza z ćwiczenia w Uwadze 7.2 (Wykład VII)

znaleźć portfele optymalne ze względu na bankową stopę bezryzykowną

![]() . (Podkreślamy, że tym razem chodzi o aspekt

M, bo aspektowi B w tym modelu zostało już

poświęcone Ćwiczenie 9.2 w Wykładzie IX.)

. (Podkreślamy, że tym razem chodzi o aspekt

M, bo aspektowi B w tym modelu zostało już

poświęcone Ćwiczenie 9.2 w Wykładzie IX.)

Wiemy już z Uwagi 7.2, że w tym modelu wszystkie portfele Markowitza

są portfelami relatywnie minimalnego ryzyka. Przy każdej ustalonej

wartości ![]() jest cały odcinek takich portfeli; dla skrajnych

wartości

jest cały odcinek takich portfeli; dla skrajnych

wartości ![]() odcinek degeneruje się do punktu – jednego portfela.

Więc dla wartości

odcinek degeneruje się do punktu – jednego portfela.

Więc dla wartości ![]() odpowiadającej ustalonej na pionowej

osi wartości

odpowiadającej ustalonej na pionowej

osi wartości ![]() powinniśmy mieć cały taki odcinek portfeli

optymalnych względem tej stopy bezryzykownej.

powinniśmy mieć cały taki odcinek portfeli

optymalnych względem tej stopy bezryzykownej.

Dokładniej, jaką pionową współrzędną ![]() ma punkt na górnym

,,wąsie” pocisku

ma punkt na górnym

,,wąsie” pocisku ![]() ,

, ![]() (wzór uzyskany

w Uwadze 7.2), w którym styczna do pocisku przecina oś

(wzór uzyskany

w Uwadze 7.2), w którym styczna do pocisku przecina oś ![]() na wysokości

na wysokości ![]() ?

?

Jest to standardowa geometria analityczna krzywych stożkowych, kiedyś obecna

w podręcznikach licealnych: ![]() .

Konkretnie, gdy

.

Konkretnie, gdy ![]() , wtedy

, wtedy ![]() .

.

Jakie portfele Markowitza przechodzą w mapie Markowitza na punkt pocisku Markowitza

położony na wysokości ![]() ?52jedno nazwisko występuje trzy razy w jednym

pytaniu, i wszystko jest najzupełniej legalne Na boku

?52jedno nazwisko występuje trzy razy w jednym

pytaniu, i wszystko jest najzupełniej legalne Na boku ![]() jest to portfel

jest to portfel  , natomiast na boku

, natomiast na boku ![]() — portfel

— portfel

![]() .

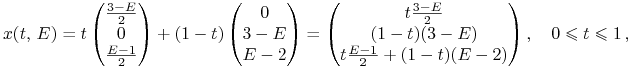

Zatem cały odcinek między tymi skrajnymi portfelami,

.

Zatem cały odcinek między tymi skrajnymi portfelami,

|

przechodzi na punkt pocisku położony na wysokości ![]() . Gdy podstawimy

. Gdy podstawimy

![]() i policzymy

i policzymy ![]() , wtedy

zależność od

, wtedy

zależność od ![]() znika:

znika:

![]() . Teraz staje się jasne, jak realizuje

się krytyczność, o której mowa we wskazówce do Uwagi 7.2:

. Teraz staje się jasne, jak realizuje

się krytyczność, o której mowa we wskazówce do Uwagi 7.2:

Natomiast w terminach problemu (11.10) trzeba oczywiście wziąć

![]() , który dla rozważanych tu wartości

, który dla rozważanych tu wartości

![]() i

i ![]() ma wszystkie składowe nieujemne, no i mieć wtedy, właśnie całościowo

i niezależnie od oddzielnych etapów,

ma wszystkie składowe nieujemne, no i mieć wtedy, właśnie całościowo

i niezależnie od oddzielnych etapów, ![]() .

.

Normalizacja pre-portfela ![]() daje portfel

daje portfel ![]() optymalny

ze względu na stopę

optymalny

ze względu na stopę ![]() . Zależność tych portfeli od

. Zależność tych portfeli od ![]() jest

oczywiście afiniczna. Jest ich wiele przy ustalonej

jest

oczywiście afiniczna. Jest ich wiele przy ustalonej ![]() , nie ma

mowy o jakiejkolwiek jednoznaczności portfela optymalnego (od dawna

wiemy, że cały przykład jest co najmniej dziwny). Natomiast jak te

portfele zależą od

, nie ma

mowy o jakiejkolwiek jednoznaczności portfela optymalnego (od dawna

wiemy, że cały przykład jest co najmniej dziwny). Natomiast jak te

portfele zależą od ![]() ?

?

To też nic trudnego. Do znanego już wzoru na ![]() podstawiamy znalezioną zależność

podstawiamy znalezioną zależność ![]() , dostając

, dostając

|

Ćwiczenie 14.3 (kontynuacja Ćwiczenia 14.2)

Znaleźć najmniejszą wartość stopy bezryzykownej ![]() , ze

względu na którą portfel

, ze

względu na którą portfel ![]() jest optymalny w modelu Markowitza z Ćwiczenia 14.2.

jest optymalny w modelu Markowitza z Ćwiczenia 14.2.

Wskazać jakąś inną większą stopę bezryzykowną, ze względu

na którą portfel ![]() także jest optymalny w aspekcie M.

także jest optymalny w aspekcie M.

Czy jest to jedyny portfel optymalny w aspekcie M przy

tej większej stopie bezryzykownej?

Na koniec tych rozważań o portfelach optymalnych ze względu na

stopę(y) ![]() w aspekcie M, przeprowadźmy jedną dłuższą

analizę ich zachowania i zmienności w trochę podkręconym przykładzie

Krzyżewskiego. Mianowicie, przy niezmienionej tamtej macierzy

kowariancji, przesuńmy wszystkie wartości oczekiwane o wielkość

3 w górę – rodzaj przesunięcia równoległego stóp, pojęcia

występującego m. in. w kursie Inżynierii Finansowej.

Tzn. rozważamy teraz model Markowitza

w aspekcie M, przeprowadźmy jedną dłuższą

analizę ich zachowania i zmienności w trochę podkręconym przykładzie

Krzyżewskiego. Mianowicie, przy niezmienionej tamtej macierzy

kowariancji, przesuńmy wszystkie wartości oczekiwane o wielkość

3 w górę – rodzaj przesunięcia równoległego stóp, pojęcia

występującego m. in. w kursie Inżynierii Finansowej.

Tzn. rozważamy teraz model Markowitza

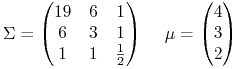

|

(14.14) |

wzbogacony o stopę wolną od ryzyka ![]() zmieniającą się od 0

do

zmieniającą się od 0

do ![]() . Te wartości graniczne stopy bezryzykownej są

uzasadnione geometrią przykładu i są po prostu wysokościami, na

których styczne do granicy minimalnej w obrazach portfeli

. Te wartości graniczne stopy bezryzykownej są

uzasadnione geometrią przykładu i są po prostu wysokościami, na

których styczne do granicy minimalnej w obrazach portfeli ![]() i

i ![]() przecinają pionową oś

przecinają pionową oś ![]() . (W samym przykładzie

Krzyżewskiego przedział wartości dla stopy bezryzykownej zaczynałby

się w

. (W samym przykładzie

Krzyżewskiego przedział wartości dla stopy bezryzykownej zaczynałby

się w ![]() — dość nieciekawej stopie zwrotu pozbawionej ryzyka.)

— dość nieciekawej stopie zwrotu pozbawionej ryzyka.)

Wiemy, że i tutaj cała granica minimalna jest efektywna, bo to

stary przykład Krzyżewskiego, tylko ,,kopnięty” o 3 w górę.

Portfele optymalne przy zmienianiu stopy ![]() przebiegają

więc całą łamaną wierzchołkową, która jest, oczywiście, identyczna

jak w przykładzie Krzyżewskiego – patrz Rysunek 7.5 w Wykładzie VII.

przebiegają

więc całą łamaną wierzchołkową, która jest, oczywiście, identyczna

jak w przykładzie Krzyżewskiego – patrz Rysunek 7.5 w Wykładzie VII.

Gdy więc przejeżdżamy wartością ![]() przedział

przedział ![]() ,

wtedy portfele optymalne

,

wtedy portfele optymalne ![]() jadą (bądź

stoją) kolejno po (w) częściach łamanej z Rysunku 7.5 położonych

na ścianach: (a)

jadą (bądź

stoją) kolejno po (w) częściach łamanej z Rysunku 7.5 położonych

na ścianach: (a) ![]() , (b)

, (b) ![]() , (c)

, (c) ![]() ,

(d)

,

(d) ![]() , (e)

, (e) ![]() , (f)

, (f) ![]() , (g)

, (g) ![]() .

.

Skomentujemy prawdziwe ruchy portfela optymalnego oraz jego postój

w wierzchołku ![]() . Nie przytaczamy szczegółowych obliczeń –

mogą to być (bardzo zalecane) dla czytelnika ćwiczenia

sprawdzające.

. Nie przytaczamy szczegółowych obliczeń –

mogą to być (bardzo zalecane) dla czytelnika ćwiczenia

sprawdzające.

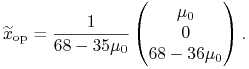

Ad (b). Dzieje się tak dla ![]() ,

zaś wartość oczekiwana portfela optymalnego

,

zaś wartość oczekiwana portfela optymalnego ![]() zmienia się wtedy między 2 i

zmienia się wtedy między 2 i ![]() . Sam zaś ten portfel to

. Sam zaś ten portfel to

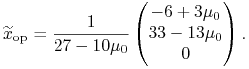

|

Jego składowe są wyrażone funkcjami wymiernymi (homografiami) od

![]() . Jest to całkiem naturalne, bo przecież jego wartość oczekiwana

jest pewną homografią od

. Jest to całkiem naturalne, bo przecież jego wartość oczekiwana

jest pewną homografią od ![]() .

.

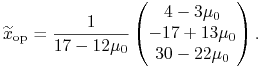

Ad (c). Dzieje się tak dla ![]() ,

zaś

,

zaś ![]() zmienia się wtedy między

zmienia się wtedy między ![]() i

i ![]() . Natomiast

. Natomiast

|

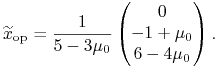

Ad (d). Dzieje się tak dla ![]() ,

zaś

,

zaś ![]() zmienia się wtedy między

zmienia się wtedy między ![]() i 3.

Natomiast

i 3.

Natomiast

|

Ad (e). Portfel optymalny stoi na ![]() , podczas gdy

, podczas gdy ![]() rośnie

od

rośnie

od ![]() do 2. Dostajemy proste nadstyczne w punkcie

do 2. Dostajemy proste nadstyczne w punkcie ![]() do granicy efektywnej, wszystko oczywiście w aspekcie M.

(

do granicy efektywnej, wszystko oczywiście w aspekcie M.

(![]() jest punktem załamania – kinkiem – na

granicy minimalnej.)

jest punktem załamania – kinkiem – na

granicy minimalnej.)

Ad (f). Dzieje się tak dla ![]() , zaś

, zaś

![]() zmienia się wtedy między 3 i 4. Natomiast

zmienia się wtedy między 3 i 4. Natomiast

|

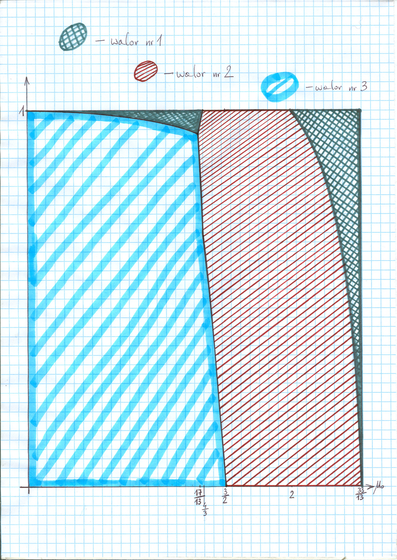

Spróbujmy raz jeden zobrazować wszystkie te portfele optymalne dynamicznie

na jednym wspólnym rysunku, na osi odciętych odkładając wartości ![]() , zaś

na pionowych prostych, nad odpowiednimi wartościami stopy

, zaś

na pionowych prostych, nad odpowiednimi wartościami stopy ![]() , zaznaczając

różnymi kolorami wkłady odpowiednich walorów do portfela optymalnego.

Konkretnie: kolorem ciemnozielonym zaznaczając wkład waloru 1, czerwonym –

waloru 2, niebieskim – waloru 3. Oto wynik takiego obrazowania:

, zaznaczając

różnymi kolorami wkłady odpowiednich walorów do portfela optymalnego.

Konkretnie: kolorem ciemnozielonym zaznaczając wkład waloru 1, czerwonym –

waloru 2, niebieskim – waloru 3. Oto wynik takiego obrazowania:

[w wersji pdf chochlik drukarski przerzucił diagram na następną stronę]

Łamana efektywna jest tu, jak wiemy, bardzo bogata. Jej wizualizacja

graficzna podana w funkcji parametru ![]() trochę rozczarowuje –

widać chyba mniej, niż na Rysunku 7.5. W ramach porównywania tamtego

rysunku z obecnym Rysunkiem 14.1, można zadać sobie pytanie (oczywiście kontrolne),

czy na obecnym umiemy wskazać punkty, w których, na dawnym,

prosta krytyczna przecina boki sympleksu standardowego.

trochę rozczarowuje –

widać chyba mniej, niż na Rysunku 7.5. W ramach porównywania tamtego

rysunku z obecnym Rysunkiem 14.1, można zadać sobie pytanie (oczywiście kontrolne),

czy na obecnym umiemy wskazać punkty, w których, na dawnym,

prosta krytyczna przecina boki sympleksu standardowego.

Jest to nietrudne w przypadku portfela krytycznego niemającego waloru numer 2

(![]() ): nad odciętą

): nad odciętą ![]() widzimy charakterystyczny

punkt potrójny.53może komuś przypominają się lekcje fizyki w liceum,

np punkt potrójny wody …

widzimy charakterystyczny

punkt potrójny.53może komuś przypominają się lekcje fizyki w liceum,

np punkt potrójny wody …

Jest to trudniejsze w przypadku portfela krytycznego niemającego

waloru numer 1 (![]() ). Czytelnik widzi na pewno lekki kink

na Rysunku 14.1 na granicy między obszarami niebieskim i czerwonym.

Ma on odciętą

). Czytelnik widzi na pewno lekki kink

na Rysunku 14.1 na granicy między obszarami niebieskim i czerwonym.

Ma on odciętą ![]() i rzędną

i rzędną ![]() .

Taką samą odciętą

.

Taką samą odciętą ![]() ma punkt o rzędnej 1 – wspólny

punkt narożny obszarów: małego zielonego i czerwonego. Oba wymienione

punkty trzeba myślowo skleić ze sobą; dostanie się wtedy drugi punkt

potrójny na diagramie.

ma punkt o rzędnej 1 – wspólny

punkt narożny obszarów: małego zielonego i czerwonego. Oba wymienione

punkty trzeba myślowo skleić ze sobą; dostanie się wtedy drugi punkt

potrójny na diagramie.

Ćwiczenie 14.4

Dokonujemy przesunięcia równoległego wszystkich wartości oczekiwanych o wielkość

![]() ,

, ![]() , nie zmieniając przy tym [odwracalnej] macierzy

kowariancji.

, nie zmieniając przy tym [odwracalnej] macierzy

kowariancji.![]() Znaleźć wzory na nowe wielkości ,,greckie”

Znaleźć wzory na nowe wielkości ,,greckie” ![]() ,

,

![]() i

i ![]() po takim przesunięciu, a następnie

po takim przesunięciu, a następnie![]() sprawdzić, że takie przesunięcie równoległe ma (skądinąd naturalną

i oczekiwaną) własność funktorialności

sprawdzić, że takie przesunięcie równoległe ma (skądinąd naturalną

i oczekiwaną) własność funktorialności

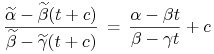

|

dla wszystkich wartości ![]() . (Taka własność funktorialności przebłyskiwała

kilka razy w ,,przesuniętym przykładzie Krzyżewskiego” dyskutowanym tuż

przed tym ćwiczeniem.)

. (Taka własność funktorialności przebłyskiwała

kilka razy w ,,przesuniętym przykładzie Krzyżewskiego” dyskutowanym tuż

przed tym ćwiczeniem.)

Łamane wierzchołkowe revisited i początek dyskusji algorytmu CLA

Łamane wierzchołkowe – te odpowiedniki w modelach Markowitza prostych krytycznych Blacka – mogą być, jak już wiemy, bardzo skomplikowane. Szukanie portfeli relatywnie minimalnego ryzyka w modelach Markowitza jest żmudne – porównaj algorytm, czyli de facto metodę prób opisaną w Wykładzie X (bazującą na twierdzeniu Karusha-Kuhna-Tuckera). Również podzbiór łamanej wierzchołkowej – łamana efektywna obsługująca granicę efektywną – może być bardzo złożony, jak pokazują przykłady znalezione przez studentów naszego wydziału54P. Grodzki i J. Gruszczyński, patrz też lista osiągnięć studentów podana pod koniec Wykładu VII w roku 2008.

Komentatorzy pracy Markowitza z 1952 czynili mu z tego zarzuty,

określając całą rzecz jako mało praktyczną. Jak bowiem w praktyce

[wtedy, prawie 60 lat temu] znajdywać tak złożone obiekty?

Markowitz odpowiedział artykułem [20] i [pierwszą]

książką [21]. Mianowicie ukonkretnił i wyszlifował

prawdziwy klejnot, tzw. algorytm prostej krytycznej (Critical

Line Algorithm – CLA) zręcznie wyłuskujący te ściany sympleksu,

przez które przebiega łamana efektywna, czy łamana wierzchołkowa,

zależnie od wariantu.

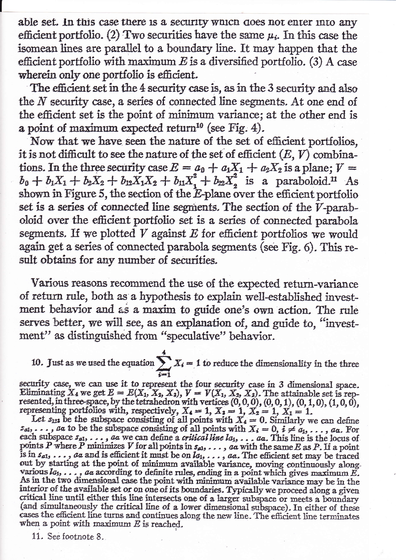

Należy jednak zaznaczyć, że pierwsze, i od razu przełomowe uwagi

na ten temat zawarł on już w [19]! Kluczowa w tym aspekcie

jest tam strona 87. Proszę ocenić samej/samemu, reprodukcja poniżej.

[W wersji pdf Rysunek 14.2 jest dopiero pół strony dalej …]

Natomiast jak po latech oceniał to sam Markowitz? Odpowiedź jest na stronie 38 w jego drugiej książce [22]: `The general portfolio selection model […] was presented in [20], along with the critical line algorithm for computing efficient sets.' Te słowa nie wymagają żadnego dodatkowego komentarza odnośnie pierwszeństwa w odkryciu algorytmu prostej krytycznej w analizie portfelowej.

Przy ilości spółek w modelu ![]() , zamiast ogromnej

ilości ścian do rozważenia, algorytm CLA zwykle wskazuje tych

kilkaset istotnych, na których dzieje się wszystko, co ważne dla

analizy portfelowej i decyzji inwestycyjnych o nią opartych.

, zamiast ogromnej

ilości ścian do rozważenia, algorytm CLA zwykle wskazuje tych

kilkaset istotnych, na których dzieje się wszystko, co ważne dla

analizy portfelowej i decyzji inwestycyjnych o nią opartych.

(W [22] na stronie 157 czytamy: `Fortunately we can

find these few hundred [critical lines], and their efficient

portions, without enumerating all critical lines.')

W naszym opisie algorytmu CLA będziemy stale zakładać,

że ![]() i (5.2). Potem dojdą jeszcze inne

niezbędne założenia. Wszystko polegać będzie na zręcznym,

innym niż do tej pory szukaniu portfeli relatywnie minimalnego

ryzyka

i (5.2). Potem dojdą jeszcze inne

niezbędne założenia. Wszystko polegać będzie na zręcznym,

innym niż do tej pory szukaniu portfeli relatywnie minimalnego

ryzyka ![]() bez eksponowania parametru

bez eksponowania parametru ![]() .

.

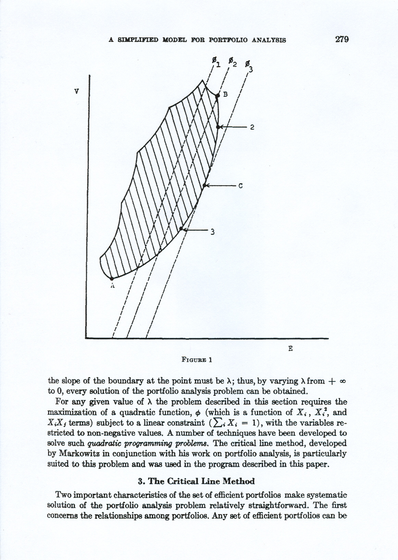

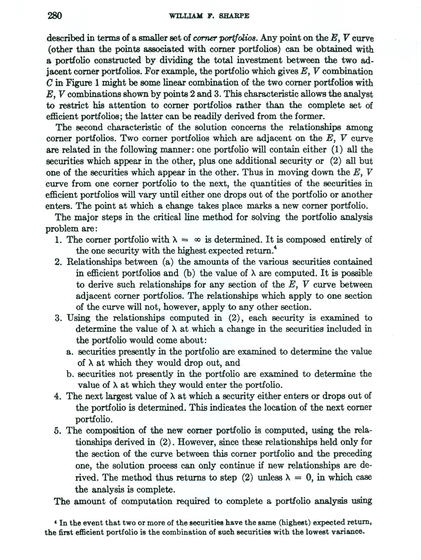

Zanim to ukonkretnimy i rozwiniemy, chcemy jeszcze przywołać słowa Sharpe'a z [26]. Zamiast bardzo długiego w tym przypadku cytatu, oto dwie odpowiednie strony z tamtej pracy. Ich lektura, i to teraz, dosłownie na poczekaniu, może być dla czytelnika pierwszym spotkaniem i pochyleniem się nad algorytmem Markowitza. Wyjaśnienia, które nastąpią później, w tym i w następnym (ostatnim) wykładzie, będą inaczej odbierane, gdy czytelnik będzie coś pamiętał ze wstępnego opisu Sharpe'a.

[W wersji pdf idący teraz Rysunek 14.3 przeskoczył aż na następną stronę, zaś zaraz po nim idący Rysunek 14.4 – na jeszcze następną. Zapoznać się z nimi należy przed zagłębieniem się w konkrety opisu algorytmu.]

Zagłębiamy się już teraz w konkrety opisu algorytmu. Przypuśćmy, że

szukamy takich portfeli na ścianie ![]() ,

,

![]() (wierzchołki sympleksu są teraz dopuszczalne!),

tzn. rozwiązujemy zagadnienie

(wierzchołki sympleksu są teraz dopuszczalne!),

tzn. rozwiązujemy zagadnienie

| (14.15) |

| (14.16) |

przy jakichś rzeczywistych ![]() zależnych

od szukanego

zależnych

od szukanego ![]() . Markowitz doszedł do wniosku, że

. Markowitz doszedł do wniosku, że ![]() należy traktować jako niezależny parametr oraz szukał

pełnego układu

należy traktować jako niezależny parametr oraz szukał

pełnego układu ![]() równań, a nie jedynie

równań, a nie jedynie ![]() równań.

Sztuczne

równań.

Sztuczne ![]() równań wprowadził on w zaskakująco

prosty sposób.

równań wprowadził on w zaskakująco

prosty sposób.

Definicja 14.1

Niech ![]() ,

, ![]() to nowe wektory o

to nowe wektory o ![]() współrzędnych, tożsame z

współrzędnych, tożsame z ![]() na miejscach z IN, lecz zerowe

na miejscach z OUT. Niech

na miejscach z IN, lecz zerowe

na miejscach z OUT. Niech ![]() to macierz

to macierz ![]() ,

której

,

której ![]() -ty wyraz to

-ty wyraz to

![\left\{\begin{array}[]{ll}(i,\, j)\text{-ty wyraz }\Sigma&\hbox{gdy $(i,\, j)\in\text{IN}\times\text{IN}$,}\\

1&\hbox{gdy $i=j\in\text{OUT}$,}\\

0&\hbox{gdy $i\ne j,\ (i,\, j)\notin\text{IN}\times\text{IN}$.}\end{array}\right.](wyklady/pk1/mi/mi1726.png) |

(Proszę porównać te nowe symbole z innymi symbolami

![]() ,

, ![]() ,

, ![]() wprowadzonymi

i używanymi w Wykładzie X.)

wprowadzonymi

i używanymi w Wykładzie X.)

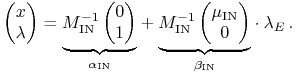

Równania (14.15) zapisujemy teraz jako układ

do którego dołączamy równanie budżetowe ![]() .

Łącznie dostajemy układ

.

Łącznie dostajemy układ ![]() równań z

równań z ![]() ,,niewiadomymi”, wśród

których jest

,,niewiadomymi”, wśród

których jest ![]() wiadomych

wiadomych ![]() :

:

| (14.17) |

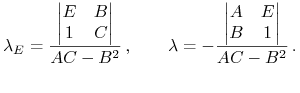

W podejściu Markowitza kluczowe są macierze

![]() układów równań (14.17).

układów równań (14.17).

Twierdzenie 14.4

Gdy ![]() oraz (10.3) (tzn. wszystkie liczby

oraz (10.3) (tzn. wszystkie liczby

![]() są różne), wtedy wszystkie

macierze

są różne), wtedy wszystkie

macierze ![]() są odwracalne dla

są odwracalne dla

![]() .

.

Jest to widoczne bezpośrednio dla IN jednoelementowych.

Istotnie, gdy ![]() , wtedy, rozwijając55rozwinięcie

Laplace'a wyznacznik względem

, wtedy, rozwijając55rozwinięcie

Laplace'a wyznacznik względem ![]() -go wiersza, składnik z czynnikiem

-go wiersza, składnik z czynnikiem

![]() znika i zostaje tylko

znika i zostaje tylko

![\det M_{{\text{IN}}}\,=\,(-1)^{{i+k}}\begin{array}[]{|c|c|}\overbrace{\begin{array}[]{ccc}1&&\text{{\Large{0}}}\\

&\ddots&\\

\text{{\Large{0}}}&&1\end{array}}^{{i-1}}&\overbrace{\begin{array}[]{ccccc}&&&&\\

&&\text{{\Huge{0}}}&&\\

&&&&\end{array}}^{{k-i}}\\

\hline\begin{array}[]{ccc}\\

\\

&\text{{\Huge{0}}}&\\

\\

\\

\end{array}&\begin{array}[]{ccccc}0&1&0&\cdots&0\\

\vdots&&1&\text{{\Huge{0}}}&\vdots\\

\vdots&&&\ddots&0\\

0&\text{{\Huge{0}}}&&&1\\

1&0&\cdots&&0\\

\end{array}\end{array}=(-1)^{{i+k}}(-1)^{{k-i+1}}\cdot 1=-1\,,](wyklady/pk1/mi/mi2019.png) |

a więc ten wyznacznik nie zależy nawet od wariancji

![]() .

.

Dla IN więcej niż jednoelementowych potrzeba tu więcej pracy.

Na ścianie IN rozwijamy teorię Blacka przy danych ![]() ,

,

![]() ,

, ![]() – patrz wspomniane starsze

oznaczenia z Wykładu X. (Oczywiście wykorzystujemy tutaj założenia

– patrz wspomniane starsze

oznaczenia z Wykładu X. (Oczywiście wykorzystujemy tutaj założenia

![]() oraz

oraz ![]() , czyli

założenie (10.3), właśnie jeszcze z Wykładu X; jest

to centralny moment dowodu.)

, czyli

założenie (10.3), właśnie jeszcze z Wykładu X; jest

to centralny moment dowodu.)

Niech liczby ![]() pojawiające się w

tej teorii będą teraz nazwane

pojawiające się w

tej teorii będą teraz nazwane ![]() i, konsekwentnie,

i, konsekwentnie,

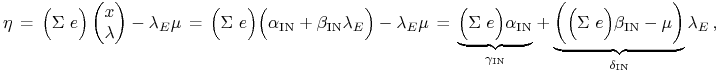

|

(14.18) |

Pytamy się, czy układ ![]() równań (14.17) ma rozwiązanie.

W czystym sensie wyjętym z GALu, bez żadnego związku z analizą

portfelową.

To pytanie jest jednak źle postawione – trzeba najpierw

sprecyzować wartość

równań (14.17) ma rozwiązanie.

W czystym sensie wyjętym z GALu, bez żadnego związku z analizą

portfelową.

To pytanie jest jednak źle postawione – trzeba najpierw

sprecyzować wartość ![]() w kolumnie wyrazów wolnych!

Sprecyzujmy więc, biorąc np

w kolumnie wyrazów wolnych!

Sprecyzujmy więc, biorąc np ![]() . Wtedy z (14.18)

dostajemy

. Wtedy z (14.18)

dostajemy ![]() i równocześnie

i równocześnie

![]() . Jaki wektor

. Jaki wektor ![]() mógłby dopełnić

tę wartość

mógłby dopełnić

tę wartość ![]() do rozwiązania w sensie z GALu układu

(14.17)? Oczywiście portfel Blacka

do rozwiązania w sensie z GALu układu

(14.17)? Oczywiście portfel Blacka ![]() – porównaj podstawowy wzór (6.2) –

uzupełniony zerami na miejscach OUT, by dostać portfel

– porównaj podstawowy wzór (6.2) –

uzupełniony zerami na miejscach OUT, by dostać portfel

![]() (!)

(!)

Układ równań po doprecyzowaniu ma więc rozwiązanie.

Przypuśćmy teraz, że istnieją dwa różne rozwiązania,

cały czas w sensie z GALu, tego układu po doprecyzowaniu,

![]() ,

,

![]() .

.

Natura równań (14.17) jest taka, że ![]() leżą w płaszczyźnie

ściany IN:

leżą w płaszczyźnie

ściany IN: ![]() dla

dla ![]() . Wtedy także

. Wtedy także

![]() (bo, wobec

(bo, wobec

równość ![]() pociągałaby

pociągałaby ![]() ). W takiej sytuacji

wspomniana teoria Blacka na ścianie IN ma dwa różne rozwiązania

). W takiej sytuacji

wspomniana teoria Blacka na ścianie IN ma dwa różne rozwiązania

![]() i

i ![]() przy jednej wartości oczekiwanej

przy jednej wartości oczekiwanej ![]() . Dwa różne

portfele relatywnie minimalnego ryzyka w aspekcie B

odpowiadające ustalonej wartości oczekiwanej

. Dwa różne

portfele relatywnie minimalnego ryzyka w aspekcie B

odpowiadające ustalonej wartości oczekiwanej ![]() !

(Punkty

!

(Punkty ![]() ,

, ![]() rozumiane są teraz jako punkty

w przestrzeni

rozumiane są teraz jako punkty

w przestrzeni ![]() -wymiarowej;

-wymiarowej;

![]() jest, przypominamy

to jeszcze raz, istotne.)

jest, przypominamy

to jeszcze raz, istotne.)

Tak, jak dobrze wiadomo, być nie może. Przypuszczenie o dwóch

różnych rozwiązaniach jest więc fałszywe. Skoro układ równań

liniowych (14.17), po doprecyzowaniu ![]() , ma jedno

jedyne rozwiązanie w sensie z GALu, jego macierz

, ma jedno

jedyne rozwiązanie w sensie z GALu, jego macierz ![]() jest nieosobliwa.

jest nieosobliwa.

Korzystamy teraz z Twierdzenia 14.4 i rozwiązujemy

układ (14.17), lecz teraz już przy dowolnej

ustalonej wartości ![]() (takie to added

values oferuje nam za darmo GAL; ktoś inny powie w

tym miejscu, że jest to alfabet matematyki):

(takie to added

values oferuje nam za darmo GAL; ktoś inny powie w

tym miejscu, że jest to alfabet matematyki):

|

(14.19) |

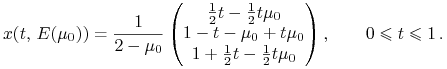

Tak zdefiniowane ![]() oraz

oraz ![]() są to wektory o

są to wektory o ![]() składowych (!), które będą używane w

każdym danym etapie IN algorytmu CLA. Lecz nie tylko one.

składowych (!), które będą używane w

każdym danym etapie IN algorytmu CLA. Lecz nie tylko one.

Obok nich używane będą jeszcze dwa inne wektory, tym razem o ![]() składowych, bezpośrednio związane z nierównościami (14.16).

składowych, bezpośrednio związane z nierównościami (14.16).

Definicja 14.2

(podstawowy wektor używany podczas stosowania twierdzenia K-KT do poszukiwania portfeli relatywnie minimalnego ryzyka).

Zapisujemy ten wektor ![]() trochę inaczej, używając

rozwinięcia (14.19):

trochę inaczej, używając

rozwinięcia (14.19):

|

(14.20) |

gdzie ![]() nie jest wynikiem działania macierzy

nie jest wynikiem działania macierzy

![]() na wektorze

na wektorze ![]() , tylko niekwadratową macierzą

, tylko niekwadratową macierzą

![]() .

.

Algorytm CLA to, na każdym etapie IN, dosyć zręczne

żonglowanie rozwinięciami (14.19) i (14.20).

Dla większej przejrzystości, w dalszym ciągu opuszczać będziemy

subskrypty IN w wektorach ![]() . Istnieje ryzyko

kolizji oznaczeń z symbolami w teorii Blacka i współautorów,

lecz zawsze należy zwracać uwagę na kontekst pojawienia się

danego symbolu.

. Istnieje ryzyko

kolizji oznaczeń z symbolami w teorii Blacka i współautorów,

lecz zawsze należy zwracać uwagę na kontekst pojawienia się

danego symbolu.