Zagadnienia

10. Wycena i zabezpieczenie w modelu Blacka-Scholesa

Zajmiemy się teraz wyceną i zabezpieczeniem wypłat w klasycznym

modelu Blacka-Scholesa ![]() , który jest wolny od arbitrażu (tw.

9.4).

, który jest wolny od arbitrażu (tw.

9.4).

10.1. Wycena ogólnej wypłaty

Wykażemy, że cena ![]() tzn. cena arbitrażowa w chwili

tzn. cena arbitrażowa w chwili ![]() wypłaty osiągalnej

wypłaty osiągalnej ![]() zdefiniowana jako wartość procesu

replikującego

zdefiniowana jako wartość procesu

replikującego ![]() jest dobrze określona i znajdziemy wzór

pozwalający liczyć te cenę.

jest dobrze określona i znajdziemy wzór

pozwalający liczyć te cenę.

Twierdzenie 10.1

Niech ![]() będzie wypłatą osiągalną

w

będzie wypłatą osiągalną

w ![]() Wtedy cena arbitrażowa

Wtedy cena arbitrażowa ![]() wypłaty

wypłaty ![]() jest dobrze określona i jest dana przez formułę wyceny neutralną

względem ryzyka:

jest dobrze określona i jest dana przez formułę wyceny neutralną

względem ryzyka:

| (10.1) |

Idea dowodu jest analogiczna do idei dowodu twierdzenia dla

czasu dyskretnego. Gdy ![]() replikuje wypłatę

replikuje wypłatę ![]() ,

to

,

to ![]() jest

jest ![]() –martyngałem, więc

–martyngałem, więc

Stąd wynika, że proces wartości portfela replikującego wypłatę ![]() jest wyznaczony jednoznacznie, gdyż dla

jest wyznaczony jednoznacznie, gdyż dla ![]() replikujących

replikujących ![]() zachodzi

zachodzi

czyli ![]() . Ponadto

. Ponadto

co kończy dowód.

∎Uwaga 10.1

a) Ponieważ ![]() jest

jest ![]() -ciałem zbiorów

-ciałem zbiorów ![]() -trywialnych,

zatem i

-trywialnych,

zatem i ![]() -trywialnych,

-trywialnych, ![]() , to cenę wypłaty

, to cenę wypłaty ![]() liczymy jako

wartość oczekiwaną przy mierze martyngałowej zdyskontowanej wypłaty:

liczymy jako

wartość oczekiwaną przy mierze martyngałowej zdyskontowanej wypłaty:

| (10.2) |

b) Jeśli ![]() jest wypłatą osiągalną

w

jest wypłatą osiągalną

w ![]() to mamy dobrze określoną cenę arbitrażową

to mamy dobrze określoną cenę arbitrażową ![]() w każdej chwili i

w każdej chwili i

więc zdyskontowana cena jest ![]() -martyngałem.

W konsekwencji możemy handlować tym instrumentem na rynku, gdyż

dołączenie tego instrumentu do rynku nie wprowadza arbitrażu (

-martyngałem.

W konsekwencji możemy handlować tym instrumentem na rynku, gdyż

dołączenie tego instrumentu do rynku nie wprowadza arbitrażu (![]() na rozszerzonym

rynku z procesem cen

na rozszerzonym

rynku z procesem cen ![]() jest miarą martyngałową).

jest miarą martyngałową).

Następne twierdzenie opisuje klasę wypłat replikowalnych.

Twierdzenie 10.2

W modelu

Blacka-Scholesa każda wypłata, która

jest całkowalna z kwadratem względem ![]() jest osiągalna.

jest osiągalna.

Trzeba wykazać, że dla każdego ![]() istnieje strategia dopuszczalna

istnieje strategia dopuszczalna

![]() replikująca wypłatę

replikująca wypłatę ![]() , czyli trzeba znaleźć

, czyli trzeba znaleźć ![]() , takie że

, takie że

Niech

| (10.3) |

Jest to martyngał całkowalny z kwadratem. Ponieważ ![]() jest

filtracją generowaną przez ruch Browna, więc z twierdzenia

o reprezentacji

istnieje proces adaptowany

jest

filtracją generowaną przez ruch Browna, więc z twierdzenia

o reprezentacji

istnieje proces adaptowany ![]() , taki że

, taki że

![]() i

i

| (10.4) |

Strategia zdefiniowana wzorami

| (10.5) |

ma kapitał początkowy

Jest strategią samofinansującą się, gdyż z (10.5),

(10.4), z tego, że ![]() i z

(9.11) mamy

i z

(9.11) mamy

i z lematu 9.2 strategia ![]() jest samofinansującą się.

Przy okazji udowodniliśmy, że

jest samofinansującą się.

Przy okazji udowodniliśmy, że ![]() , więc

, więc ![]() jest

jest ![]() -martyngałem, czyli

-martyngałem, czyli ![]() jest strategią dopuszczalną

tzn,

jest strategią dopuszczalną

tzn, ![]() oraz

oraz ![]() tzn.

tzn.

![]() .

.

Uwaga 10.2

a) W modelu Blacka-Scholesa cena wypłaty

całkowalnej z kwadratem względem ![]() jest równa

jest równa

| (10.6) |

Postać ![]() wynika natychmiast ze wzoru (10.1),

gdyż

wynika natychmiast ze wzoru (10.1),

gdyż ![]() .

.

b) Gdy uogólnimy definicję zupełności z rynku skończonego (na którym

każda wypłata jest ograniczona) przyjmując, że rynek bez możliwości

arbitrażu jest zupełny, gdy dla każdej ograniczonej wypłaty ![]() w chwili

w chwili ![]() istnieje strategia dopuszczalna replikująca wypłatę

istnieje strategia dopuszczalna replikująca wypłatę

![]() , to z Twierdzenia 10.2 wynika, że rynek jest zupełny

i ma miejsce sytuacja typowa dla tak zdefiniowanego rynku zupełnego:

klasa wypłat replikowalnych jest znacznie szersza niż klasa wypłat

ograniczonych.

, to z Twierdzenia 10.2 wynika, że rynek jest zupełny

i ma miejsce sytuacja typowa dla tak zdefiniowanego rynku zupełnego:

klasa wypłat replikowalnych jest znacznie szersza niż klasa wypłat

ograniczonych.

c) Dowodząc istnienia strategii dopuszczalnej

zabezpieczającej wypłatę użyliśmy twierdzenia o reprezentacji. Podkreśla to wagę

twierdzeń o reprezentacji do konstrukcji strategii zabezpieczających

(patrz też ćw. 4.6).

Twierdzenie 10.2 ma jedną wadę z punktu widzenia

zastosowań w praktyce, nie podaje explicite sposobu, w jaki

można replikować wypłatę, gdyż jego dowód korzysta z twierdzenia

o reprezentacji martyngału, a zwykle nie znamy jawnej postaci

procesu ![]() w przedstawieniu (10.4). Gdy uda nam się

znaleźć przedstawienie (10.4) dla którego znamy postać

w przedstawieniu (10.4). Gdy uda nam się

znaleźć przedstawienie (10.4) dla którego znamy postać ![]() ,

to wzory (10.5) zadają strategię replikującą.

,

to wzory (10.5) zadają strategię replikującą.

W sytuacji gdy wypłata zależy tylko od ceny końcowej ![]() , to można

podać portfel replikujący i jego wartość w jawnej postaci.

, to można

podać portfel replikujący i jego wartość w jawnej postaci.

Twierdzenie 10.3

Jeśli wypłata ![]() jest całkowalna

z kwadratem względem miary martyngałowej, to

jest całkowalna

z kwadratem względem miary martyngałowej, to ![]() dla

dla ![]() z funkcją

z funkcją ![]() daną w jawnej postaci:

daną w jawnej postaci:

| (10.7) |

Gdy ponadto ![]() dane wzorem (10.7) należy do klasy

dane wzorem (10.7) należy do klasy

![]() , to portfel

, to portfel ![]() zadany wzorem

zadany wzorem

| (10.8) | ||||

jest dopuszczalny i replikuje ![]() .

.

Gdy ![]() to ze wzorów (9.16) i

(10.6) mamy

to ze wzorów (9.16) i

(10.6) mamy

| (10.9) |

gdzie ![]() jest dane wzorem (10.7), gdyż

jest dane wzorem (10.7), gdyż ![]() jest

jest ![]() -mierzalne, a przyrost

-mierzalne, a przyrost ![]() jest

niezależny od

jest

niezależny od ![]() i ma rozkład normalny

i ma rozkład normalny ![]() .

.

Niech ![]() replikuje wypłatę

replikuje wypłatę ![]() i niech

i niech

Wtedy ![]() ,

, ![]() i

i

| (10.10) |

a zatem ![]() . Stąd, by zakończyć

dowód wystarczy znaleźć strategię replikującą

. Stąd, by zakończyć

dowód wystarczy znaleźć strategię replikującą ![]() mającą przedstawienie

mającą przedstawienie

z procesem ![]() zadanym w jawnej postaci.

zadanym w jawnej postaci.

Ze wzoru Itô dla procesu ![]() oraz (9.11) mamy

oraz (9.11) mamy

| (10.11) | |||||

gdzie

Ponieważ

![]() jest martyngałem (wzór (10.10)), to z (10.11) i z

tego, że martyngał ciągły o wahaniu ograniczonym jest stały

otrzymujemy

jest martyngałem (wzór (10.10)), to z (10.11) i z

tego, że martyngał ciągły o wahaniu ograniczonym jest stały

otrzymujemy ![]() , a stąd

, a stąd

| (10.12) |

Mając tę reprezentację definiujemy strategię:

Tak zdefiniowane ![]() spełnia

spełnia ![]() Stąd, z (10.1) i z lematu 9.2 wynika, że

Stąd, z (10.1) i z lematu 9.2 wynika, że ![]() jest strategią dopuszczalną.

Strategia

jest strategią dopuszczalną.

Strategia ![]() replikuje wypłatę

replikuje wypłatę ![]() , gdyż

, gdyż

Z (10.10) widać natychmiast, że strategię ![]() można

zapisać za pomocą funkcji

można

zapisać za pomocą funkcji ![]() :

:

Uwaga 10.3

Mając taką postać bogactwa strategii ![]() można się

spodziewać, że będziemy potrafili znaleźć jawną postać strategii

dopuszczalnej

można się

spodziewać, że będziemy potrafili znaleźć jawną postać strategii

dopuszczalnej ![]() replikującej wypłatę

replikującej wypłatę ![]() dla dużej

klasy funkcji

dla dużej

klasy funkcji ![]() takich, że

takich, że ![]() dane wzorem (10.7) należy

do klasy

dane wzorem (10.7) należy

do klasy ![]() .

W szczególności do tej klasy funkcji należą funkcje definiujące opcję kupna

i opcję sprzedaży.

.

W szczególności do tej klasy funkcji należą funkcje definiujące opcję kupna

i opcję sprzedaży.

Kontrakt forward na kupno akcji.

Zajmiemy się teraz kontraktem forward na kupno akcji na

rynku Blacka-Scholesa ![]() . Jak wiemy, wypłata

z takiego kontraktu jest zadana wzorem

. Jak wiemy, wypłata

z takiego kontraktu jest zadana wzorem ![]() , gdzie

, gdzie ![]() jest

ceną kontraktu forward w chwili 0. Wypłata jest osiągalna, gdyż jest

to kombinacja liniowa wypłat osiągalnych. Wiemy też, że

jest

ceną kontraktu forward w chwili 0. Wypłata jest osiągalna, gdyż jest

to kombinacja liniowa wypłat osiągalnych. Wiemy też, że

| (10.13) |

Stąd, ponieważ ![]() jest

jest ![]() -martyngałem, mamy

-martyngałem, mamy

Cena forward to taka wielkość ![]() , że cena

kontraktu w chwili 0 jest równa 0, wejście w kontrakt nic nie

kosztuje, czyli

, że cena

kontraktu w chwili 0 jest równa 0, wejście w kontrakt nic nie

kosztuje, czyli ![]() , tzn.

, tzn.

Znając ![]() znajdujemy wartość kontraktu w chwili

znajdujemy wartość kontraktu w chwili ![]() korzystając

z (10.13):

korzystając

z (10.13):

| (10.14) |

A jak wygląda portfel replikujący? Z (10.14) wiemy, że

![]() replikuje

replikuje ![]() gdy

gdy ![]() , czyli na przykład gdy

, czyli na przykład gdy

![]() ,

, ![]() . Ten portfel jest kombinacją portfeli

,,kup i trzymaj” (więc jest

samofinansujący się); należy kupić jedną akcję pożyczając z banku

kwotę na jej zakup i trzymać ten portfel bez zmian do momentu

realizacji kontraktu. W powyższych rozważaniach nie

wykorzystywaliśmy własności rynku specyficznych dla rynku

Blacka-Scholesa, więc to rozumowanie jest prawdziwe dla dowolnego

rynku z czasem ciągłym bez możliwości arbitrażu.

. Ten portfel jest kombinacją portfeli

,,kup i trzymaj” (więc jest

samofinansujący się); należy kupić jedną akcję pożyczając z banku

kwotę na jej zakup i trzymać ten portfel bez zmian do momentu

realizacji kontraktu. W powyższych rozważaniach nie

wykorzystywaliśmy własności rynku specyficznych dla rynku

Blacka-Scholesa, więc to rozumowanie jest prawdziwe dla dowolnego

rynku z czasem ciągłym bez możliwości arbitrażu.

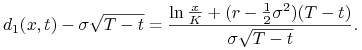

10.2. Wycena opcji europejskich

Zajmiemy się teraz szczególnym przypadkiem funkcji wypłaty, a mianowicie opcjami kupna. Wyprowadzimy sławne wzory Blacka-Scholesa.

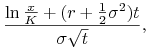

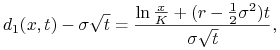

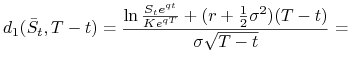

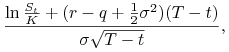

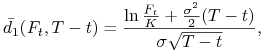

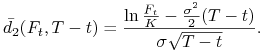

Twierdzenie 10.4

Cena arbitrażowa ![]() w chwili

w chwili

![]() europejskiej opcji kupna z ceną wykonania

europejskiej opcji kupna z ceną wykonania ![]() i momentem

wykonania

i momentem

wykonania ![]() na rynku Blacka-Scholesa jest równa:

na rynku Blacka-Scholesa jest równa:

| (10.15) |

dla ![]() , przy czym funkcja

, przy czym funkcja ![]() jest postaci

jest postaci

gdzie

|

(10.16) | ||||

|

(10.17) |

a ![]() jest dystrybuantą rozkładu

jest dystrybuantą rozkładu ![]() . Ponadto,

dopuszczalna strategia replikująca ma postać

. Ponadto,

dopuszczalna strategia replikująca ma postać

| (10.18) |

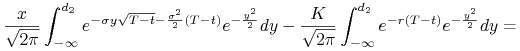

Obliczymy ![]() zadane wzorem (10.7) dla funkcji

zadane wzorem (10.7) dla funkcji

![]() . Mamy

. Mamy

|

||||

gdzie

|

||||

|

Korzystając z (10.1) otrzymujemy wzór (10.15). Postać (10.18) strategii dopuszczalnej replikującej wypłatę z opcji kupna otrzymujemy ze wzoru (10.1).

∎Uwaga 10.4

a) Z tego twierdzenia wynika, że

b) Portfel replikujący zawiera ![]() akcji, jest więc delta zabezpieczeniem

(por. wzór (5.8) dla modelu CRR), a ponieważ

akcji, jest więc delta zabezpieczeniem

(por. wzór (5.8) dla modelu CRR), a ponieważ ![]() , to portfel replikujący nie korzysta z

krótkiej sprzedaży.

, to portfel replikujący nie korzysta z

krótkiej sprzedaży.

Rozważymy teraz opcję sprzedaży. Ponieważ

więc

Stąd otrzymujemy formułę zgodności ceny opcji kupna i ceny opcji sprzedaży (parytet kupna-sprzedaży):

| (10.19) |

gdzie ![]() i

i ![]() oznaczają cenę w chwili

oznaczają cenę w chwili

![]() odpowiednio opcji kupna i opcji sprzedaży o cenie wykonania

odpowiednio opcji kupna i opcji sprzedaży o cenie wykonania ![]() i terminie wykonania

i terminie wykonania ![]() .

.

Wniosek 10.1

Cena arbitrażowa ![]() w chwili

w chwili

![]() europejskiej opcji sprzedaży z ceną wykonania

europejskiej opcji sprzedaży z ceną wykonania ![]() i momentem wykonania

i momentem wykonania ![]() równa się

równa się

| (10.21) |

gdzie ![]() jest zadane wzorem (10.20), a

jest zadane wzorem (10.20), a ![]() wzorami (10.16) i (10.17).

wzorami (10.16) i (10.17).

Portfel replikujący ma postać

Dowód wniosku pozostawimy jako zadanie (ćw. 10.4).

Przykład 10.1

Rozważmy europejską opcję kupna. Termin wygaśnięcia tej opcji

upływa za trzy miesiące. Bieżąca cena akcji wynosi 80, cena

wykonania 100. Stopa wolna od ryzyka ![]() ,

, ![]() .

Obliczymy cenę opcji kupna i wartość opcji sprzedaży z tą samą ceną

wykonania.

.

Obliczymy cenę opcji kupna i wartość opcji sprzedaży z tą samą ceną

wykonania.

Skorzystamy ze wzoru (10.15) i parytetu kupna-sprzedaży.

Wstawiamy dane: ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

,

![]() ,

, ![]() i otrzymujemy

i otrzymujemy ![]() oraz

oraz

![]() . Cenę

. Cenę ![]() można też otrzymać nie korzystając z parytetu, wyliczamy ją ze wzoru

(10.21).

można też otrzymać nie korzystając z parytetu, wyliczamy ją ze wzoru

(10.21).

Uwaga 10.5

Można udowodnić, że w modelu Blacka-Scholesa funkcja

![]() zadająca proces ceny arbitrażowej wypłaty

zadająca proces ceny arbitrażowej wypłaty ![]() jest

rozwiązaniem równania różniczkowego cząstkowego (równania

Blacka-Scholesa).

jest

rozwiązaniem równania różniczkowego cząstkowego (równania

Blacka-Scholesa).

| (10.22) |

![]() ,

, ![]() z warunkiem końcowym

z warunkiem końcowym ![]() dla

dla ![]() .

.

To wskazuje, że można się spodziewać, że wzory Blacka-Scholesa można otrzymać korzystając z równań różniczkowych cząstkowych. I tak rzeczywiście jest (patrz ćw. 10.11).

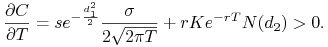

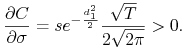

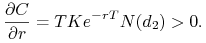

10.3. Analiza wrażliwości cen opcji

.

Warto zauważyć, że żadna z wielkości występujących w formułach

Blacka-Scholesa nie zależy od oczekiwanej stopy zwrotu inwestora

![]() (zatem od jego oceny ryzyka i od jego preferencji). Zależą

one natomiast od:

(zatem od jego oceny ryzyka i od jego preferencji). Zależą

one natomiast od:

– bieżącej ceny akcji ![]() ,

,

– ceny wykonania ![]() ,

,

– czasu ![]() pozostałego do realizacji opcji,

pozostałego do realizacji opcji,

– współczynnika zmienności ![]() ,

,

– stopy procentowej bez ryzyka ![]() .

.

Osoby zarządzające ryzykiem w instytucjach finansowych są

zainteresowane tym, jak bardzo mogą zmienić się ceny opcji w ich

portfelach inwestycyjnych, gdy zmienia się dokładnie jeden z powyższych

parametrów, gdyż takie zmiany mają wpływ na wartość całego portfela.

Zbadamy teraz pod tym kątem własności ceny opcji kupna. Dla prostoty

rozważymy cenę opcji w chwili zero, tj.

gdzie ![]() . Zbadamy, jak zmienia się cena opcji, gdy zmieniamy

jeden parametr, a pozostałe są zamrożone. Będziemy korzystali

z jawnej postaci wzoru na cenę opcji kupna (10.15) lub

z przedstawienia

. Zbadamy, jak zmienia się cena opcji, gdy zmieniamy

jeden parametr, a pozostałe są zamrożone. Będziemy korzystali

z jawnej postaci wzoru na cenę opcji kupna (10.15) lub

z przedstawienia

| (10.23) |

Teraz przeanalizujemy zależność funkcji ![]() od czynników

wymienionych powyżej. Okazuje się, że

od czynników

wymienionych powyżej. Okazuje się, że

-

a) Funkcja

jest funkcją rosnącą jako funkcja zmiennej

jest funkcją rosnącą jako funkcja zmiennej  — bieżącej ceny

akcji.

— bieżącej ceny

akcji. -

b) Funkcja

jest malejąca jako funkcja zmiennej

jest malejąca jako funkcja zmiennej  — ceny

wykonania.

— ceny

wykonania. -

c) Funkcja

jest funkcją rosnącą jako funkcja czasu pozostałego do

realizacji opcji.

jest funkcją rosnącą jako funkcja czasu pozostałego do

realizacji opcji. -

d) Funkcja

jest rosnąca jako funkcja zmiennej

jest rosnąca jako funkcja zmiennej  —

współczynnika zmienności.

—

współczynnika zmienności. -

e) Funkcja

jest rosnąca jako funkcja zmiennej

jest rosnąca jako funkcja zmiennej  — stopy

procentowej bez ryzyka.

— stopy

procentowej bez ryzyka.

Ćwiczenie 10.1

Udowodnić powyższe stwierdzenia

-

a)

nie zależy od

nie zależy od  , więc prawa strona (10.23) rośnie

wtedy, gdy

, więc prawa strona (10.23) rośnie

wtedy, gdy  rośnie. Własność ta oznacza, że cena opcji rośnie gdy

wartość początkowa akcji rośnie.

rośnie. Własność ta oznacza, że cena opcji rośnie gdy

wartość początkowa akcji rośnie. -

b) Własność ta wynika z faktu, że prawa strona (10.23) maleje względem

. Jest to intuicyjnie oczywiste, bo wartość wypłaty

z opcji

. Jest to intuicyjnie oczywiste, bo wartość wypłaty

z opcji  jest większa, gdy

jest większa, gdy  zmniejszymy.

zmniejszymy. -

c) Zaczniemy od uzasadnienia intuicyjnego. Jak wiemy na rynku dyskretnym cena europejskiej opcji kupna równa jest cenie amerykańskiej opcji kupna. Tego samego możemy oczekiwać dla modelu z czasem ciągłym, a dla opcji amerykańskiej wydłużenie czasu opcji zwiększa jej wartość (nabywca opcji ma więcej praw). Rachunek formalny — obliczamy pochodną:

-

d) Nabywca opcji zyskuje, gdy cena opcji bardzo wzrośnie w momencie wykonania, natomiast nie ma znaczenia spadek ceny poniżej ceny wykonania

, bowiem i tak nabywca opcji nic wtedy nie dostaje.

Formalnie:

, bowiem i tak nabywca opcji nic wtedy nie dostaje.

Formalnie:

(10.24) -

e) Istotnie, wyrażenie pod znakiem całki w (10.23) rośnie, gdy

rośnie, bo odjemna nie zależy od

rośnie, bo odjemna nie zależy od  , a odjemnik maleje. Inne

uzasadnienie tego faktu wynika z dodatniości pochodnej

, a odjemnik maleje. Inne

uzasadnienie tego faktu wynika z dodatniości pochodnej

10.4. Szukanie współczynnika zmienności ceny akcji.

W praktyce,

by obliczyć cenę opcji musimy znać współczynnik zmienności ![]() .

Jest to wielkość rynkowa i trzeba ją znaleźć patrząc na zachowanie

rynku. W tym celu powszechnie stosowane są dwie metody:

.

Jest to wielkość rynkowa i trzeba ją znaleźć patrząc na zachowanie

rynku. W tym celu powszechnie stosowane są dwie metody:

a) metoda zmienności

historycznej (historic

volatility) — estymacja ![]() z danych z przeszłości,

z danych z przeszłości,

b) metoda zmienności implikowanej (implied volatility).

Omówimy je kolejno.

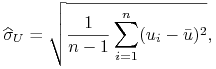

Ad a). Metoda ta opiera się na danych z rynku — danych

historycznych. Aby estymować ![]() obserwujemy ceny w ustalonych

okresach czasu o równej długości (np. codziennie, co tydzień itp.).

Oznaczmy:

obserwujemy ceny w ustalonych

okresach czasu o równej długości (np. codziennie, co tydzień itp.).

Oznaczmy:

![]() — liczba obserwacji; obserwacji dokonujemy w chwilach

— liczba obserwacji; obserwacji dokonujemy w chwilach ![]() , takich, że odstępy czasu pomiędzy obserwacjami są

równe,

, takich, że odstępy czasu pomiędzy obserwacjami są

równe,

![]() — długość przedziału czasu pomiędzy obserwacjami (liczona

w latach),

— długość przedziału czasu pomiędzy obserwacjami (liczona

w latach),

![]() — zaobserwowana cena akcji na końcu

— zaobserwowana cena akcji na końcu ![]() -tego przedziału

czasu

-tego przedziału

czasu ![]() .

.

Niech ![]() będzie teoretyczną ceną akcji na końcu

będzie teoretyczną ceną akcji na końcu ![]() -tego

przedziału, tj.

-tego

przedziału, tj. ![]() i niech

i niech

— są to tzw. logarytmiczne zwroty cen. Wtedy ![]() , czyli

, czyli ![]() jest ciągłą stopą zwrotu

w

jest ciągłą stopą zwrotu

w ![]() -tym przedziale (ale nie w skali roku). Ponieważ założyliśmy,

że rynek opisuje model Blacka-Scholesa, więc ze wzoru (9.5)

wynika, że

-tym przedziale (ale nie w skali roku). Ponieważ założyliśmy,

że rynek opisuje model Blacka-Scholesa, więc ze wzoru (9.5)

wynika, że ![]() są niezależnymi zmiennymi losowymi o jednakowym

rozkładzie normalnym z wariancją

są niezależnymi zmiennymi losowymi o jednakowym

rozkładzie normalnym z wariancją ![]() i wartością średnią

i wartością średnią

![]() zależną od preferencji inwestora

(rynku).

zależną od preferencji inwestora

(rynku).

Z rynku mamy obserwacje cen, czyli wielkości ![]() ,

a stąd możemy wyznaczyć wielkości

,

a stąd możemy wyznaczyć wielkości ![]() . Odchylenie

standardowe zmiennej losowej

. Odchylenie

standardowe zmiennej losowej ![]() jest równe

jest równe ![]() ,

a estymatorem odchylenia standardowego

,

a estymatorem odchylenia standardowego ![]() niezależnym od wartości

średniej jest statystyka

niezależnym od wartości

średniej jest statystyka

|

gdzie ![]() . Podkreślmy, że ten

estymator nie zależy od wartości średniej. Zatem

. Podkreślmy, że ten

estymator nie zależy od wartości średniej. Zatem

![]() estymuje

estymuje ![]() . Stąd

współczynnik zmienności

. Stąd

współczynnik zmienności ![]() jest estymowany przez

jest estymowany przez ![]() Błąd

standardowy tej estymacji wynosi w przybliżeniu

Błąd

standardowy tej estymacji wynosi w przybliżeniu ![]() .

.

Wybranie właściwego ![]() nie jest łatwe. Im większe

nie jest łatwe. Im większe ![]() , tym lepszy

estymator, ale używamy starszych danych, a jak powszechnie wiadomo,

model Blacka-Scholesa w miarę poprawnie

opisuje rynek dla krótkich okresów czasu. Z badań empirycznych

wynika, że dla długich okresów czasu

, tym lepszy

estymator, ale używamy starszych danych, a jak powszechnie wiadomo,

model Blacka-Scholesa w miarę poprawnie

opisuje rynek dla krótkich okresów czasu. Z badań empirycznych

wynika, że dla długich okresów czasu ![]() zmienia się w czasie

(nie jest stacjonarne). Zawsze szacowanie przyszłej wartości

zmienia się w czasie

(nie jest stacjonarne). Zawsze szacowanie przyszłej wartości

![]() na podstawie przeszłości obarczone jest błędem. Należy wybrać taki

okres czasu, by estymator miał dobre

własności i jednocześnie na tyle krótki, że założenie, iż rynek jest

opisany przez model Blacka-Scholesa można zaakceptować. Na ogół

przyjęcie długości okresu czasu używanego do estymacji jest

dyktowane doświadczeniem osoby wykonującej takie szacowania.

Podkreślmy jeszcze raz, że stosując metodę historyczną zakładamy, że

parametr

na podstawie przeszłości obarczone jest błędem. Należy wybrać taki

okres czasu, by estymator miał dobre

własności i jednocześnie na tyle krótki, że założenie, iż rynek jest

opisany przez model Blacka-Scholesa można zaakceptować. Na ogół

przyjęcie długości okresu czasu używanego do estymacji jest

dyktowane doświadczeniem osoby wykonującej takie szacowania.

Podkreślmy jeszcze raz, że stosując metodę historyczną zakładamy, że

parametr ![]() nie zmieni się w czasie, a więc metoda ta nie

uwzględnia możliwych zmian wielkości parametru

nie zmieni się w czasie, a więc metoda ta nie

uwzględnia możliwych zmian wielkości parametru ![]() (czyli tego,

że po pewnym czasie rynek opisuje model Blacka-Scholesa z inną

zmiennością).

(czyli tego,

że po pewnym czasie rynek opisuje model Blacka-Scholesa z inną

zmiennością).

Ad b). Metoda zmienności implikowanej opiera się na przekonaniu, że zmienność jest zdeterminowana przez rynek.

Z (10.24) wynika, że cena opcji jest rosnącą funkcją

parametru ![]() , gdy pozostałe czynniki są stałe. Zatem znając

z rynku wielkości:

, gdy pozostałe czynniki są stałe. Zatem znając

z rynku wielkości: ![]() (cena akcji),

(cena akcji), ![]() ,

, ![]() ,

, ![]() i

i ![]() (cena opcji obserwowana na

rynku) możemy znaleźć tę wartość

(cena opcji obserwowana na

rynku) możemy znaleźć tę wartość ![]() , przy której cena

teoretyczna opcji jest równa cenie rynkowej, czyli tę wartość

, przy której cena

teoretyczna opcji jest równa cenie rynkowej, czyli tę wartość

![]() dla której

dla której ![]() . Dokładniej, zakładamy, że

. Dokładniej, zakładamy, że

![]() są ustalone i znane. Jak wiemy

są ustalone i znane. Jak wiemy

Definicja 10.1

Zmiennością implikowaną ![]() nazywa

się tę dodatnią wielkość

nazywa

się tę dodatnią wielkość ![]() , dla której

, dla której

| (10.25) |

Inaczej mówiąc, ![]() jest tą wielkością odchylenia

standardowego stopy zwrotu z akcji, która przy zastosowaniu wzoru

Blacka-Scholesa daje cenę teoretyczną

opcji równą cenie opcji na rynku. Gdy

jest tą wielkością odchylenia

standardowego stopy zwrotu z akcji, która przy zastosowaniu wzoru

Blacka-Scholesa daje cenę teoretyczną

opcji równą cenie opcji na rynku. Gdy ![]() , to

istnieje dokładnie jedno dodatnie rozwiązanie (10.25), co

wynika z (10.24). Zmienność

implikowana

, to

istnieje dokładnie jedno dodatnie rozwiązanie (10.25), co

wynika z (10.24). Zmienność

implikowana ![]() jest

rozwiązaniem tego nieliniowego równania (10.25). Rozważamy

to w obecnej chwili

jest

rozwiązaniem tego nieliniowego równania (10.25). Rozważamy

to w obecnej chwili ![]() , znamy

, znamy ![]() , więc bez straty ogólności

możemy założyć, że

, więc bez straty ogólności

możemy założyć, że ![]() .

.

Gdy ustalimy czas do wygaśnięcia opcji ![]() i gdy rynek jest opisany

przez model Blacka-Scholesa to

i gdy rynek jest opisany

przez model Blacka-Scholesa to ![]() powinno być stałe

i równe

powinno być stałe

i równe ![]() z modelu. W rzeczywistości, gdy używa się opcji

o różnych cenach wykonania dla tej samej akcji, czyli rozpatrujemy

funkcję

z modelu. W rzeczywistości, gdy używa się opcji

o różnych cenach wykonania dla tej samej akcji, czyli rozpatrujemy

funkcję ![]() (implikowana krzywa zmienności), to

(implikowana krzywa zmienności), to

![]() jako funkcja

jako funkcja ![]() nie jest stałą, ma miejsce tzw.

efekt uśmiechu zmienności

(implikowana krzywa zmienności jest wypukła i ma minimum).

W

praktyce otrzymuje się różne kształty wykresu funkcji.

Stąd jedną z metod znajdowania zmienności implikowanej

dla rynku jest branie odpowiednio ważonej średniej ze współczynników

zmienności implikowanej obliczanych dla różnych opcji, przy czym

najlepiej brać te opcje, których cena jest bardziej czuła na zmiany

parametru

nie jest stałą, ma miejsce tzw.

efekt uśmiechu zmienności

(implikowana krzywa zmienności jest wypukła i ma minimum).

W

praktyce otrzymuje się różne kształty wykresu funkcji.

Stąd jedną z metod znajdowania zmienności implikowanej

dla rynku jest branie odpowiednio ważonej średniej ze współczynników

zmienności implikowanej obliczanych dla różnych opcji, przy czym

najlepiej brać te opcje, których cena jest bardziej czuła na zmiany

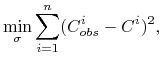

parametru ![]() . Inną metodą jest wybór

. Inną metodą jest wybór ![]() , w taki

sposób by ceny teoretyczne

, w taki

sposób by ceny teoretyczne ![]() wybranych opcji były jak najbliższe

cen rynkowych tych opcji, tj. by

wybranych opcji były jak najbliższe

cen rynkowych tych opcji, tj. by

dla ![]() . Zwykle wybiera się kryterium metody

najmniejszych kwadratów, by ocenić, co to znaczy najbliższe, tj.

rozwiązuje się problem minimalizacji

. Zwykle wybiera się kryterium metody

najmniejszych kwadratów, by ocenić, co to znaczy najbliższe, tj.

rozwiązuje się problem minimalizacji

|

gdzie ![]() ,

, ![]() i jako

i jako ![]() przyjmuje się

przyjmuje się ![]() rozwiązujące ten problem. Jeszcze innym wyjściem jest taka

modyfikacja modelu, w której parametr

rozwiązujące ten problem. Jeszcze innym wyjściem jest taka

modyfikacja modelu, w której parametr ![]() przestaje być stały

(są to modele stochastycznej zmienności).

przestaje być stały

(są to modele stochastycznej zmienności).

Uwaga 10.6

Z parytetu (który także wynika z argumentów arbitrażowych,

a nie z konkretnego modelu) można oczekiwać, że zmienność

implikowana wyznaczona za pomocą opcji sprzedaży (odpowiednik wzoru

(10.25) zastosowany do ![]() i

i ![]() ) będzie równa zmienności implikowanej wyznaczonej

za pomocą opcji kupna z tymi samymi

) będzie równa zmienności implikowanej wyznaczonej

za pomocą opcji kupna z tymi samymi ![]() (patrz ćw. 10.12).

(patrz ćw. 10.12).

Uwaga 10.7

Z (10.19) wynika, że jeżeli rynek wycenia aktywa

zgodnie z modelem Blacka-Scholesa i cena opcji kupna na rynku

rośnie, to i cena opcji sprzedaży (oczywiście dla tych samych ![]() ) rośnie.

) rośnie.

Z punktu widzenia praktyka można zapytać: po co szukać ![]() ,

przecież na rynku mamy ceny opcji kupna i sprzedaży zadane przez

prawo popytu i podaży na rynku. Do handlowania tymi opcjami nie

trzeba znać

,

przecież na rynku mamy ceny opcji kupna i sprzedaży zadane przez

prawo popytu i podaży na rynku. Do handlowania tymi opcjami nie

trzeba znać ![]() . To prawda, ale mając

. To prawda, ale mając ![]() mamy dobrze

opisany model cen i model rynku. Wtedy potrafimy wyceniać opcje

egzotyczne i opcje tworzone na

żądanie, których ceny nie są

dostępne na rynku w każdej chwili, gdyż nie są to instrumenty płynne

(dokładniej, możemy wtedy zastosować procedury, najczęściej

przybliżone, konstruowane w celu wyceny opcji

egzotycznych, patrz

11.2). Ponadto znajomość współczynnika zmienności

mamy dobrze

opisany model cen i model rynku. Wtedy potrafimy wyceniać opcje

egzotyczne i opcje tworzone na

żądanie, których ceny nie są

dostępne na rynku w każdej chwili, gdyż nie są to instrumenty płynne

(dokładniej, możemy wtedy zastosować procedury, najczęściej

przybliżone, konstruowane w celu wyceny opcji

egzotycznych, patrz

11.2). Ponadto znajomość współczynnika zmienności ![]() jest

niezbędna do konstruowania portfeli zabezpieczających.

jest

niezbędna do konstruowania portfeli zabezpieczających.

Warto podkreślić, że procedura znajdowania wielkości implikowanych była możliwa, gdyż znaliśmy jawny wzór na ceny opcji i mogliśmy go odwrócić. Stąd widać jak ważne są w tym modelu rynku który konstruujemy jawne wzory na ceny instrumentów którymi handlujemy.

10.5. Opcje na instrument bazowy płacący dywidendy. Opcje walutowe

Rozważymy teraz opcje na akcje płacące dywidendy (wzór Mertona z roku 1973). Zaczniemy od rozumowania nieformalnego.

Niech akcja o cenie równej ![]() płaci dywidendę

z ciągłą stopą

płaci dywidendę

z ciągłą stopą ![]() w skali roku, proporcjonalną do poziomu ceny

(sensowność takiego spojrzenia uzasadnili Samuelson [Sam] oraz

Samuelson i Merton

[Sam-M],

w skali roku, proporcjonalną do poziomu ceny

(sensowność takiego spojrzenia uzasadnili Samuelson [Sam] oraz

Samuelson i Merton

[Sam-M], ![]() jest stałą. Wypłata dywidendy powoduje spadek ceny

akcji (część wartości idzie na dywidendę). Zatem jeśli cena akcji

wzrośnie z

jest stałą. Wypłata dywidendy powoduje spadek ceny

akcji (część wartości idzie na dywidendę). Zatem jeśli cena akcji

wzrośnie z ![]() do

do ![]() , to gdyby nie było dywidendy, cena akcji

wzrosłaby w okresie od

, to gdyby nie było dywidendy, cena akcji

wzrosłaby w okresie od ![]() do

do ![]() do wielkości

do wielkości ![]() .

Stąd cena opcji europejskiej na akcję o wartości

.

Stąd cena opcji europejskiej na akcję o wartości ![]() w chwili

w chwili ![]() płacącą dywidendę

płacącą dywidendę ![]() jest równa cenie opcji na akcję nie płacącą

dywidendy o cenie w chwili

jest równa cenie opcji na akcję nie płacącą

dywidendy o cenie w chwili ![]() równej

równej ![]() , gdyż obie

opcje wypłacają tyle samo w momencie

, gdyż obie

opcje wypłacają tyle samo w momencie ![]() (korzystamy z prawa jednej

ceny). Możemy zatem użyć wzorów

Blacka-Scholesa zmniejszając cenę akcji

do

(korzystamy z prawa jednej

ceny). Możemy zatem użyć wzorów

Blacka-Scholesa zmniejszając cenę akcji

do ![]() i otrzymane w ten sposób wzory będą dawały

ceny opcji na akcje płacące dywidendy.

i otrzymane w ten sposób wzory będą dawały

ceny opcji na akcje płacące dywidendy.

Wyprowadzimy teraz te wzory formalnie. Rozpatrzmy rynek, na którym jest rachunek bankowy i akcja płacąca dywidendy o cenie zadanej, jak zawsze w modelu Blacka-Scholesa, wzorem

| (10.26) |

Z założenia, proces wartości

dywidendy ![]() jest określony

przez

jest określony

przez

ale proces ![]() nie jest aktywem, którym handlujemy, zatem trzeba

dywidendę zainwestować w rynek: kupić akcje lub umieścić ją na

rachunku bankowym. Biorąc pod uwagę dywidendę mówimy, że strategia

nie jest aktywem, którym handlujemy, zatem trzeba

dywidendę zainwestować w rynek: kupić akcje lub umieścić ją na

rachunku bankowym. Biorąc pod uwagę dywidendę mówimy, że strategia

![]() jest samofinansującą się, gdy proces

bogactwa

jest samofinansującą się, gdy proces

bogactwa

spełnia równanie:

| (10.27) |

a więc (z postaci ![]() i

i ![]() ) otrzymujemy

) otrzymujemy

| (10.28) |

Rozpatrzmy proces ![]() (intuicyjnie

(intuicyjnie ![]() jest procesem ceny akcji zwiększonym o stratę wynikającą z wypłaty

dywidendy z ciągłą stopą

jest procesem ceny akcji zwiększonym o stratę wynikającą z wypłaty

dywidendy z ciągłą stopą ![]() ). Ze wzoru na całkowanie przez części

otrzymujemy, że

). Ze wzoru na całkowanie przez części

otrzymujemy, że ![]() spełnia

spełnia

| (10.29) |

Stąd ![]() , czyli zdyskontowany proces

, czyli zdyskontowany proces

![]() spełnia

spełnia

| (10.30) |

Zmieniając miarę na równoważną miarę probabilistyczną ![]() o gęstości

o gęstości

| (10.31) |

i korzystając z tego, że

jest procesem Wienera na ![]() względem

względem ![]() otrzymujemy z (10.30):

otrzymujemy z (10.30):

| (10.32) |

Zbadajmy teraz dynamikę procesu wartości

portfela ![]() spełniającego

(10.28). Ze wzoru Itô i z

(10.29) mamy

spełniającego

(10.28). Ze wzoru Itô i z

(10.29) mamy

| (10.33) |

Dalej ze wzoru na całkowanie przez części, z (10.33) i (10.32) mamy

| (10.34) |

więc proces ![]() jest

jest ![]() -lokalnym martyngałem. Dlatego

na rynku, na którym handlujemy akcją płacącą dywidendy oraz istnieje

rachunek bankowy można w standardowy sposób zdefiniować zbiór

strategii dopuszczalnych

-lokalnym martyngałem. Dlatego

na rynku, na którym handlujemy akcją płacącą dywidendy oraz istnieje

rachunek bankowy można w standardowy sposób zdefiniować zbiór

strategii dopuszczalnych ![]() , arbitraż i model rynku bez

możliwości arbitrażu

, arbitraż i model rynku bez

możliwości arbitrażu ![]() . Powtarzając poprzednie rozumowania

otrzymujemy wzory na ceny opcji kupna

na tym rynku:

. Powtarzając poprzednie rozumowania

otrzymujemy wzory na ceny opcji kupna

na tym rynku:

A ponieważ ![]() jest

jest ![]() -martyngałem, więc możemy powtórzyć

rozumowanie przeprowadzone dla rynku Blacka-Scholesa albo starannie

przyglądając się tamtym rachunkom zobaczyć, że

-martyngałem, więc możemy powtórzyć

rozumowanie przeprowadzone dla rynku Blacka-Scholesa albo starannie

przyglądając się tamtym rachunkom zobaczyć, że

gdzie ![]() jest wzorem dającym wycenę opcji kupna w modelu

Blacka-Scholesa. W ten sposób otrzymujemy wzory

Mertona:

jest wzorem dającym wycenę opcji kupna w modelu

Blacka-Scholesa. W ten sposób otrzymujemy wzory

Mertona:

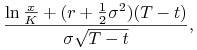

Twierdzenie 10.5

Cena arbitrażowa ![]() w chwili

w chwili ![]() europejskiej opcji kupna na akcję płacącą dywidendę z ciągłą

stopą

europejskiej opcji kupna na akcję płacącą dywidendę z ciągłą

stopą ![]() w skali roku proporcjonalną do poziomu ceny jest równa:

w skali roku proporcjonalną do poziomu ceny jest równa:

| (10.35) | |||||

| (10.36) |

gdzie ![]() jest ceną wykonania,

jest ceną wykonania, ![]() momentem wykonania opcji,

momentem wykonania opcji,

| (10.37) | |||||

|

|||||

|

|||||

| (10.38) |

Podkreślmy jeszcze raz, że wzory wyprowadziliśmy przy założeniu, że

wypłacana dywidenda jest stała. Gdy ![]() zmienia się, to jako

przybliżenie

zmienia się, to jako

przybliżenie ![]() należy wziąć średnią z rocznych stóp. Stopa

dywidendy

należy wziąć średnią z rocznych stóp. Stopa

dywidendy ![]() , którą można otrzymać z danych historycznych, zmienia

się nieznacznie w ciągu kwartału, zatem dla opcji o krótkim terminie

zapadalności można

zakładać, że stopa

, którą można otrzymać z danych historycznych, zmienia

się nieznacznie w ciągu kwartału, zatem dla opcji o krótkim terminie

zapadalności można

zakładać, że stopa ![]() jest stała. W rzeczywistości założenie, że

pojedyncza spółka płaci dywidendę zgodnie z modelem

Samuelsona jest

nierealistyczne. Ale okazuje się, że ten model można stosować

z powodzeniem do indeksów giełdowych. W tym celu zakładamy, że

indeks jest opisywany przez geometryczny proces Wienera.

Teoretycznie tak nie musi być, bo jest to średnia ważona procesów

cen, które są geometrycznymi procesami Wienera. Ale dla zastosowań

praktycznych taki model jest sensowny i dobrze przybliża

rzeczywistość.

jest stała. W rzeczywistości założenie, że

pojedyncza spółka płaci dywidendę zgodnie z modelem

Samuelsona jest

nierealistyczne. Ale okazuje się, że ten model można stosować

z powodzeniem do indeksów giełdowych. W tym celu zakładamy, że

indeks jest opisywany przez geometryczny proces Wienera.

Teoretycznie tak nie musi być, bo jest to średnia ważona procesów

cen, które są geometrycznymi procesami Wienera. Ale dla zastosowań

praktycznych taki model jest sensowny i dobrze przybliża

rzeczywistość.

Przykład 10.2

Europejska opcja sprzedaży i kupna na indeks S&P500 ma termin

zapadalności 1 miesiąc. Obecna wartość indeksu wynosi 200, cena

wykonania 210, stopa procentowa bez ryzyka jest równa 5% p.a.,

a zmienność indeksu 10% p.a. średnia dywidenda wynosi 3% p.a. Ceny

opcji ![]() obliczamy korzystając ze wzorów: (10.35)

i (10.35) dla danych:

obliczamy korzystając ze wzorów: (10.35)

i (10.35) dla danych: ![]() miesiąc

miesiąc ![]() i otrzymujemy:

i otrzymujemy: ![]() ,

, ![]() .

.

Opcje walutowe. Wzory Mertona

(10.35) i (10.36) można zastosować do wyceny opcji

walutowych, czyli opcji wystawianych na walutę

zagraniczną a wycenianych w walucie krajowej. Cena waluty

zagranicznej ![]() jest po prostu

kursem wymiany i jest zadana wzorem (9.2) z odpowiednio

dobranymi

jest po prostu

kursem wymiany i jest zadana wzorem (9.2) z odpowiednio

dobranymi ![]() ,

, ![]() . Posiadacz waluty zagranicznej otrzymuje

dywidendę

. Posiadacz waluty zagranicznej otrzymuje

dywidendę ![]() , która jest stopą procentową bez ryzyka

, która jest stopą procentową bez ryzyka ![]() dla tej

waluty. Zatem można zastosować wzory (10.35)

i (10.36) dla

dla tej

waluty. Zatem można zastosować wzory (10.35)

i (10.36) dla ![]() . Jak łatwo zauważyć

(patrz ćw. 10.13), cena kontraktu forward w chwili

. Jak łatwo zauważyć

(patrz ćw. 10.13), cena kontraktu forward w chwili

![]() na dostawę jednostki waluty zagranicznej w momencie

na dostawę jednostki waluty zagranicznej w momencie ![]() przy

kursie wymiany

przy

kursie wymiany ![]() wynosi:

wynosi:

| (10.39) |

Korzystając z tego otrzymujemy wzory Garmana-Kohlhagena, niezależnie otrzymane przez Bigera i Hulla (1983), na ceny (w walucie krajowej) opcji kupna i sprzedaży wystawianych na walutę obcą:

gdzie

|

||||

|

W standardowy sposób można otrzymać cenę w walucie krajowej dowolnej

wypłaty ![]() na rynku zagranicznym. Oczywiście jest ona równa cenie

tej wypłaty w walucie zagranicznej (patrz ćw. 10.14).

na rynku zagranicznym. Oczywiście jest ona równa cenie

tej wypłaty w walucie zagranicznej (patrz ćw. 10.14).

Jak wiemy ze wzoru (10.39) cena forward w chwili ![]() na

dostawę jednostki waluty zagranicznej w momencie

na

dostawę jednostki waluty zagranicznej w momencie ![]() przy kursie

wymiany

przy kursie

wymiany ![]() wynosi:

wynosi:

gdzie ![]() jest miarą martyngałową dla

jest miarą martyngałową dla ![]() . Gdy wymieniamy walutę

zagraniczną na krajową, to kurs wymiany jest procesem

. Gdy wymieniamy walutę

zagraniczną na krajową, to kurs wymiany jest procesem ![]() i jego dynamika przy jego mierze martyngałowej

i jego dynamika przy jego mierze martyngałowej ![]() (czyli

przy mierze martyngałowej na rynku zagranicznym) jest równa

(czyli

przy mierze martyngałowej na rynku zagranicznym) jest równa

| (10.40) |

gdzie ![]() jest procesem Wienera przy mierze martyngałowej

jest procesem Wienera przy mierze martyngałowej

![]() . Zatem cena forward jednostki waluty krajowej (w

jednostkach waluty zagranicznej) jest równa

. Zatem cena forward jednostki waluty krajowej (w

jednostkach waluty zagranicznej) jest równa

a stąd wynika, że ceny forward są, jak należało oczekiwać na rynku bez możliwości arbitrażu, zgodne.

| (10.41) |

Ale cena forward na dostawę jednej jednostki waluty zagranicznej

w chwili ![]() nie jest na ogół nieobciążonym estymatorem wartości

kursu wymiany w chwili

nie jest na ogół nieobciążonym estymatorem wartości

kursu wymiany w chwili ![]() . Jest to tzw. paradoks Siegela (patrz

ćw. 10.15).

. Jest to tzw. paradoks Siegela (patrz

ćw. 10.15).

10.6. Zagadnienia i zadania na ćwiczenia

Ćwiczenie 10.2

Czy na klasycznym rynku Blacka-Scholesa cena opcji kupna równa 40 i opcji sprzedaży równa 30 o terminie zapadalności 1 rok z ceną wykonania 38 przy obecnej cenie waloru 45 i współczynniku zmienności równym 20% stwarzają możliwość arbitrażu? Stopa procentowa bez ryzyka wynosi 10% dla wszystkich terminów do jednego roku. W przypadku istnienia arbitrażu, opisać go.

Ponieważ ![]() , więc nie zachodzi

parytet, zatem istnieje arbitraż, np. sprzedajemy krótko akcję,

sprzedajemy opcję sprzedaży i kupujemy opcję kupna.

, więc nie zachodzi

parytet, zatem istnieje arbitraż, np. sprzedajemy krótko akcję,

sprzedajemy opcję sprzedaży i kupujemy opcję kupna.

Ćwiczenie 10.3

Zbadać zachowanie ceny opcji europejskiej gdy ![]() .

.

Gdy ![]() , to

, to ![]() ,

, ![]() gdy

gdy

![]() oraz

oraz

| (10.42) |

Gdy ![]() , to

, to ![]() i zachodzi (10.42).

i zachodzi (10.42).

Gdy ![]() , to

, to ![]() ,

, ![]() i

i ![]() .

.

Warto zauważyć, że gdy ![]() (

(![]() i cena rośnie

zgodnie ze stopą bez ryzyka), to cena europejskiej opcji kupna jest

równa

i cena rośnie

zgodnie ze stopą bez ryzyka), to cena europejskiej opcji kupna jest

równa

i jest jednocześnie równa wielkości otrzymanej z przejścia

granicznego (![]() we wzorach

Blacka-Scholesa.

we wzorach

Blacka-Scholesa.

Ćwiczenie 10.4

Udowodnić wniosek 10.1, dający cenę europejskiej opcji sprzedaży.

Ćwiczenie 10.5

Znaleźć strategię dopuszczalną replikującą wypłatę z europejskiej opcji sprzedaży.

Ćwiczenie 10.6

Udowodnić, że cena europejskiej opcji:

a) kupna,

b) sprzedaży

jest funkcją wypukłą i spełnia warunek Lipschitza jako funkcja ceny wykonania.

Ćwiczenie 10.7

Udowodnić, że cena europejskiej opcji:

a) kupna,

b) sprzedaży

jest funkcją wypukłą i spełnia warunek Lipschitza jako funkcja bieżącej ceny akcji.

Ćwiczenie 10.8

Znaleźć cenę wypłaty

gdzie ![]() ,

, ![]() i

i ![]() są stałymi.

są stałymi.

Patrz przykł. 4.1.

Ćwiczenie 10.9

Powiemy, że ![]() reprezentuje wartość instrumentu, którym handluje

się na rynku Blacka-Scholesa, gdy

reprezentuje wartość instrumentu, którym handluje

się na rynku Blacka-Scholesa, gdy ![]() jest

jest

![]() -martyngałem (gdzie

-martyngałem (gdzie ![]() jest miarą martyngałową dla

jest miarą martyngałową dla ![]() ).

).

a) Wykazać, że ![]() dla

dla ![]() nie reprezentuje

instrumentu, którym się handluje.

nie reprezentuje

instrumentu, którym się handluje.

b) Dla jakiego ![]() proces

proces ![]() reprezentuje wartość

instrumentu, którym się handluje?

reprezentuje wartość

instrumentu, którym się handluje?

Ćwiczenie 10.10

Udowodnić, że w modelu Blacka-Scholesa cena wypłaty postaci

![]() , gdzie

, gdzie ![]() ,

, ![]() jest równa

jest równa

| (10.43) |

gdzie ![]() jest ceną arbitrażową europejskiej opcji kupna akcji

o cenie

jest ceną arbitrażową europejskiej opcji kupna akcji

o cenie ![]() z terminem wykonania

z terminem wykonania ![]() i ceną wykonania

i ceną wykonania ![]() .

.

Ćwiczenie 10.11

Udowodnić, że w modelu Blacka-Scholesa funkcja ![]() zadająca proces

ceny opcji kupna

zadająca proces

ceny opcji kupna ![]() jest rozwiązaniem równania

różniczkowego cząstkowego (równania Blacka-Scholesa).

jest rozwiązaniem równania

różniczkowego cząstkowego (równania Blacka-Scholesa).

| (10.44) |

![]() ,

, ![]() z warunkiem końcowym

z warunkiem końcowym ![]() dla

dla ![]() oraz warunkiem brzegowym

oraz warunkiem brzegowym ![]() dla

dla ![]() (bo

wypłata zerowa nic nie kosztuje).

(bo

wypłata zerowa nic nie kosztuje).

Z parytetu wynika, że

(w przeciwnym przypadku istnieje arbitraż) oraz ![]() . Stąd

. Stąd

| (10.45) |

Dla ![]() lewa strona (10.45) jest

równa zeru, więc i prawa.

lewa strona (10.45) jest

równa zeru, więc i prawa.

Ćwiczenie 10.13

Znaleźć cenę forward dla kursu walutowego.

Rozważmy portfel składający się w chwili zero

z ![]() jednostek waluty zagranicznej,

jednostek waluty zagranicznej, ![]() jednostek

waluty krajowej i

jednostek

waluty krajowej i ![]() kontraktów forward

na otrzymanie jednej jednostki waluty zagranicznej z ceną forward

w chwili 0 równą

kontraktów forward

na otrzymanie jednej jednostki waluty zagranicznej z ceną forward

w chwili 0 równą ![]() . Nie zmieniamy tego portfela do chwili

. Nie zmieniamy tego portfela do chwili ![]() .

Wartość tego portfela w walucie krajowej w chwili 0 i

.

Wartość tego portfela w walucie krajowej w chwili 0 i ![]() wynosi:

wynosi:

Ponieważ na rynku nie ma możliwości arbitrażu, więc musi być

![]() , a stąd

, a stąd

Ćwiczenie 10.14

Udowodnić, że w chwili 0 cena opcji walutowej

o wypłacie ![]() jest identyczna w walucie krajowej i zagranicznej.

jest identyczna w walucie krajowej i zagranicznej.

(szkic). Jak wiemy, cena obcej waluty ![]() jest kursem wymiany i przy mierze martyngałowej

jest kursem wymiany i przy mierze martyngałowej ![]() jest

zadana równaniem

jest

zadana równaniem

![]() jest

jest ![]() -procesem Wienera i cena opcji w chwili 0 wynosi

-procesem Wienera i cena opcji w chwili 0 wynosi

![]() . Z punktu widzenia posiadacza waluty zagranicznej

kurs wymiany jest procesem

. Z punktu widzenia posiadacza waluty zagranicznej

kurs wymiany jest procesem ![]() , instrument bez ryzyka

spełnia równanie

, instrument bez ryzyka

spełnia równanie ![]() , a wypłata z opcji wynosi

, a wypłata z opcji wynosi

![]() . Naśladując postępowanie przeprowadzone dla akcji

z dywidendą, otrzymujemy, że miara martyngałowa

. Naśladując postępowanie przeprowadzone dla akcji

z dywidendą, otrzymujemy, że miara martyngałowa ![]() dla

procesu cen

dla

procesu cen ![]() spełnia

spełnia

gdzie ![]() jest

jest ![]() -procesem

Wienera. Cena wypłaty w walucie zagranicznej wynosi

-procesem

Wienera. Cena wypłaty w walucie zagranicznej wynosi

![]() i sprawdzamy, że

i sprawdzamy, że

korzystając z tego, że potrafimy znaleźć postać ![]() :

:

a) Proces ![]() jest procesem

jest procesem ![]() z ćw. 10.14.

z ćw. 10.14.

b) Nie wprost. Załóżmy, że jest to estymator nieobciążony. Wtedy dla

prawdopodobieństwa rzeczywistego ![]() otrzymalibyśmy

otrzymalibyśmy ![]() dla waluty krajowej i

dla waluty krajowej i ![]() dla waluty

zagranicznej. Zatem

dla waluty

zagranicznej. Zatem

| (10.46) |

sprzeczność z nierównością Jensena (funkcja ![]() jest

wypukła). Zatem estymator nieobciążony dla waluty krajowej nie może

być estymatorem nieobciążonym dla waluty zagranicznej i na odwrót.

Równość (10.46) zachodzi tylko w świecie deterministycznym,

czyli gdy

jest

wypukła). Zatem estymator nieobciążony dla waluty krajowej nie może

być estymatorem nieobciążonym dla waluty zagranicznej i na odwrót.

Równość (10.46) zachodzi tylko w świecie deterministycznym,

czyli gdy ![]() .

.